Des retraités propriétaires : une piste pour le financement de la dépendance ?

La France est engagée dans un processus de transition démographique qui se caractérise à la fois par une augmentation de la longévité de la population et par une croissance forte et continue des classes d’âge les plus élevées. Les personnes de 60 ans ou plus sont aujourd’hui 15 millions. Elles seront près de 19 millions en 2025 et près de 24 millions en 2060 (INSEE). Le nombre des personnes de plus de 85 ans va presque quadrupler d’ici à 2050, passant de 1,4 million aujourd’hui à 4,8 millions.

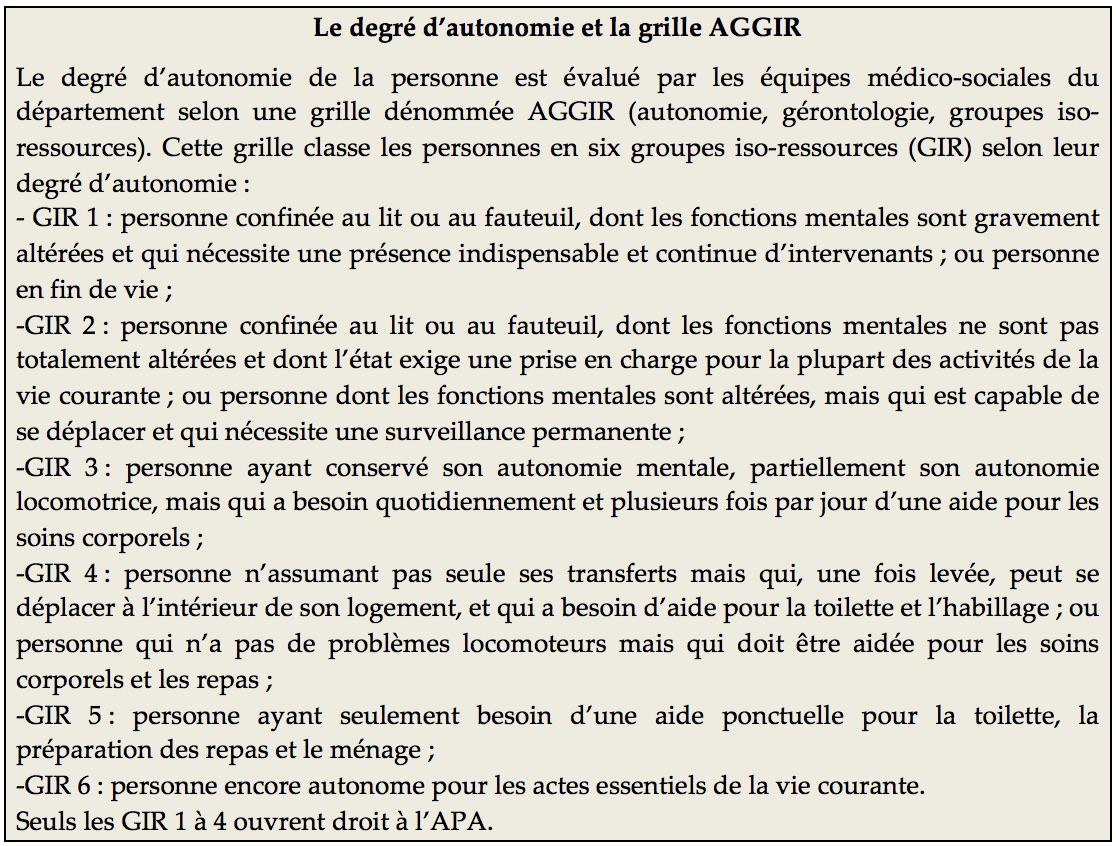

Une part croissante de cette population âgée se trouve dans une situation dite de perte d’autonomie, c’est-à-dire avec un « besoin d’aide pour l’accomplissement des actes essentiels de la vie » (article L232-1 du code de l’action sociale et des familles). Le nombre de personnes de plus de 60 ans concernées serait de 1,24 million, si l'on se réfère aux bénéficiaires de l'allocation personnalisée d'autonomie (APA) à près de 3,3 millions, selon une mesure épidémiologique.

Dans une note récente[1], le conseil d’analyse économique (CAE) évalue le coût engendré par la dépendance pour les soins, l'hébergement et l'aide informelle entre 41 et 45 milliards d'euros, dont 23,5 milliards, soit un peu plus d'un point de PIB, relèvent de la dépense publique. Il considère que cette dernière devrait augmenter de l'ordre de +0,3 à +0,7 points de PIB d'ici à 2040 compte-tenu des projections démographiques et épidémiologiques. La dépense à charge est d’ores et déjà conséquente pour certains ménages (cf. infra).

Cette évolution pose la question de la répartition de l'effort de financement entre, d’une part, la contribution privée, d’autre part, l’effort public, et en conséquence, celle des formes que l'on souhaite donner à la solidarité nationale.

Diverses pistes sont explorées pour affronter le coût de la dépendance, telles que la solution assurantielle couplée ou non avec une adaptation des modes actuels de prise en charge. La mobilisation du patrimoine immobilier des personnes âgées pourrait constituer une piste complémentaire, sous réserve de lever certains freins et d’en cerner les limites.

1 - Le patrimoine des personnes âgées est aujourd’hui composé essentiellement de biens immobiliers, parmi lesquels leur résidence principale.

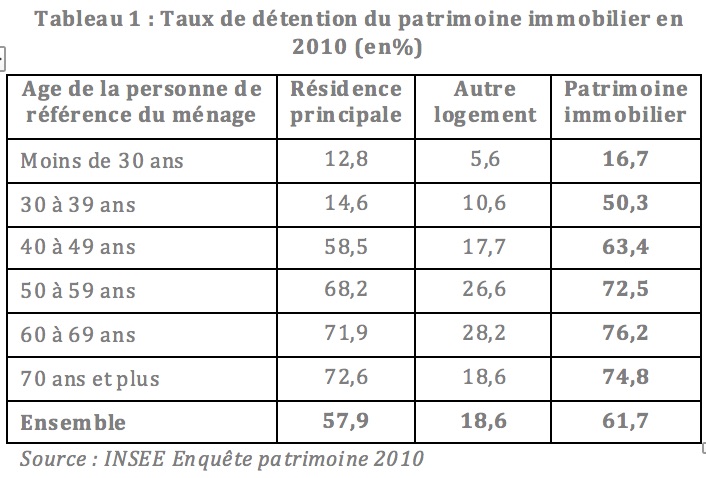

Si le revenu diminue avec l’arrivée à la retraite (les retraités avaient ainsi en 2011 un revenu moyen annuel de 23 590 € contre 25 540 € pour les actifs occupés), cette période de la vie correspond en revanche à celle où le patrimoine est le plus élevé. Au sein du patrimoine des personnes âgées, le patrimoine immobilier est prédominant. A partir de 60 ans, trois ménages sur quatre sont propriétaires d’au moins un bien immobilier (76% pour la tranche d’âge 60-69 ans, près de 75% pour les 75 ans).

La grande majorité des personnes âgées est donc propriétaire de son logement. La propriété des résidences principales croît en effet fortement avec l’âge de leurs occupants principaux : 12,8 % seulement d’entre eux possèdent leur résidence principale avant 30 ans, alors près de 75% des ménages de plus de 70 ans sont propriétaires de leur logement. Les seniors propriétaires sont en outre largement libérés de leur remboursement d’emprunt : en 2010, 65% des ménages de plus de 65 ans étaient ainsi propriétaires de leur résidence principale sans avoir à rembourser d’emprunts à ce titre.

Les politiques du logement qui se sont succédé depuis la seconde guerre mondiale, accompagnées à certaines périodes de conditions financières particulièrement favorables aux accédants (notamment l’inflation élevée au début des années soixante-dix), ont ainsi atteint l’un de leurs objectifs en permettant aux retraités d’accumuler un patrimoine immobilier qui les place dans une situation plus enviable que les jeunes générations.

Ce patrimoine ne se limite pas à la résidence principale : la détention d’un autre logement atteint son maximum entre 60 et 69 ans avec plus de 28% de la tranche d’âge concernée. Une partie de ce patrimoine immobilier engendre des revenus locatifs qui viennent compléter les pensions des retraités. Environ 46% des bailleurs privés sont ainsi retraités ou inactifs[2].

Dans ce contexte, la tentation est forte, pour les pouvoirs publics, d’utiliser ce patrimoine pour participer à la dépense liée au vieillissement. Le choix politique de ne pas rendre l’APA récupérable sur la succession écarte une mobilisation directe de ce patrimoine immobilier pour compenser cette dépense publique[3]. La voie retenue consiste plutôt à aider les ménages âgés à mobiliser la valeur patrimoniale du logement pour couvrir leurs dépenses liées au vieillissement.

2 - Plusieurs dispositifs s’inscrivent dans cet objectif, mais leur utilisation demeure peu répandue

Diverses modalités peuvent être envisagées pour rendre « liquide » et immédiatement disponible le patrimoine immobilier possédé par les seniors. Elles reposent toutes sur la formule du viager [4]qui retrouve un certain regain d’intérêt avec l’augmentation des prix de l’immobilier et la nécessité pour les retraités de faire face à des dépenses importantes, surtout en cas de dépendance.

2.1 - Le viager immobilier

Le viager immobilier est la forme la plus connue et est une quasi-spécificité française. Il permet à un individu de vendre son logement à partir d’un certain âge en échange d’un capital représentant une partie de la valeur du logement (le bouquet) et d’une rente mensuelle qui vient compléter ses revenus jusqu’à la fin de ses jours. Le vendeur, ou crédirentier, conserve la possibilité d’y rester vivre (viager occupé), mais le bien peut aussi être libéré (viager libre).

Cette formule, intéressante pour le vendeur ou crédirentier, comporte cependant un aléa important lié à sa durée de vie. C’est sans doute une des raisons de son manque d’attractivité : selon une note du crédit foncier[5], les spécialistes évaluent à environ 3 000, soit 0,4% de l’ensemble des transactions concernant les logements anciens, le nombre de ventes annuelles en viager. Il existerait en réalité trois à quatre fois plus de mises en vente, l’essentiel ne trouvant pas d’acquéreurs.

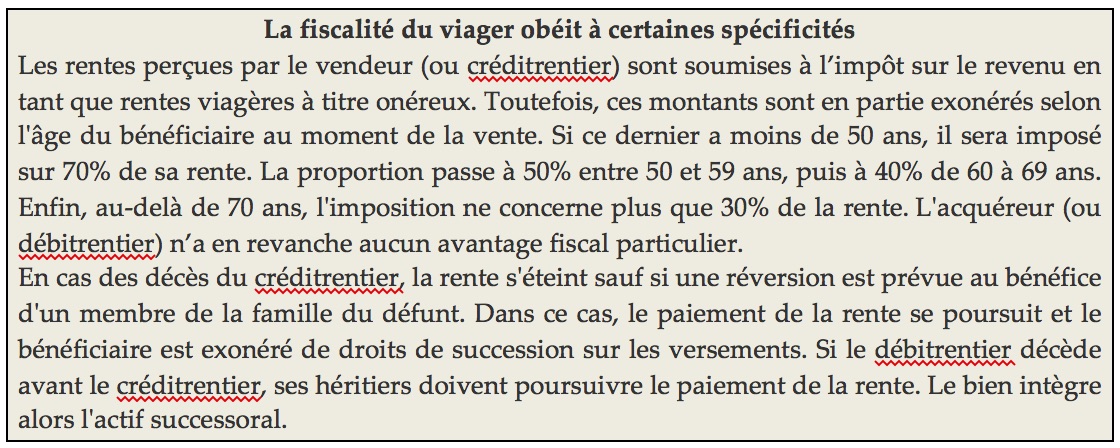

La fiscalité du viager obéit à certaines spécificités

Les rentes perçues par le vendeur (ou créditrentier) sont soumises à l’impôt sur le revenu en tant que rentes viagères à titre onéreux. Toutefois, ces montants sont en partie exonérés selon l'âge du bénéficiaire au moment de la vente. Si ce dernier a moins de 50 ans, il sera imposé sur 70% de sa rente. La proportion passe à 50% entre 50 et 59 ans, puis à 40% de 60 à 69 ans. Enfin, au-delà de 70 ans, l'imposition ne concerne plus que 30% de la rente. L'acquéreur (ou débitrentier) n’a en revanche aucun avantage fiscal particulier.

En cas des décès du créditrentier, la rente s'éteint sauf si une réversion est prévue au bénéfice d'un membre de la famille du défunt. Dans ce cas, le paiement de la rente se poursuit et le bénéficiaire est exonéré de droits de succession sur les versements. Si le débitrentier décède avant le créditrentier, ses héritiers doivent poursuivre le paiement de la rente. Le bien intègre alors l'actif successoral.

2.2 - Le viager financier

A côté du viager traditionnel, existe un viager financier qui prend la forme d’un contrat entre le vendeur d’un bien et une compagnie d’assurance ; cette dernière verse en contrepartie du capital une somme d’argent sous forme de rente viagère jusqu’au décès de ce dernier. En cas de décès, le capital est perdu sauf clause de réversion prévue dans le contrat.

2.3 - Les fonds viagers mutualisés

Plus intéressantes sont les formules, apparues plus récemment, qui permettent de lisser l’aléa individuel lié à la longévité du vendeur à travers une mutualisation des biens. C’est l’objectif des fonds viager.

Ils consistent pour des institutions à se porter acquéreurs d’un ensemble important de logements, permettant ainsi de mutualiser le risque de « sur longévité ». La caisse des dépôts et consignations (CDC) a ainsi créé en septembre 2014 avec d’autres investisseurs institutionnels (CNP Assurances, Ag2R La Mondiale, Uneo, Suravenir, MAIF, Groupama, la Macif, le Crédit Mutuel Nord Europe, l’IRCANTEC et ACM) Certivia, fonds dédié à l’acquisition et à la gestion de biens immobiliers en viager. Doté de plus de 120 millions d’euros, ce fonds vise à acquérir entre 400 et 500 logements. L’objectif affiché est d’apporter un complément de revenu aux propriétaires, sous forme de rente ou de capital, leur bien étant vendu à leur décès.

2.4 - Le prêt viager hypothécaire

Créé en 2007 par le Crédit foncier à la demande de l’Etat, sur le modèle du « reverse mortgage » anglo-saxon, ce prêt consiste à monétiser une partie de la valeur de son bien contre une hypothèque. En pratique, le propriétaire, qui doit être âgé de plus 65 ans, se voit accorder un prêt sans charge périodique de remboursement en apportant en garantie son bien immobilier. Le remboursement se fait au moment de la succession lors de la vente du logement ou du rachat par les enfants. Le dispositif est à tout moment réversible en remboursant le prêt.Le prêt viager hypothécaire présente certains avantages par rapport à la vente en viager, en particulier du fait de sa réversibilité et parce qu’il ménage davantage la transmission du patrimoine (cf. infra). Mais il comprend à l’inverse une limite qui est le niveau très élevé des taux d’intérêt pratiqués (8%) : la banque qui se couvre ainsi contre le risque d’une dette accumulée dépassant la valeur du logement. De fait ce produit reste encore confidentiel, de l’ordre de 1000 prêts par an.

2.5 - Vers un viager Hlm ?

Dans la suite du rapport de Muriel Boulmier[6], la Caisse des Dépôts réfléchit, avec l'Union sociale pour l'habitat, à un "viager HLM". Le dispositif, déjà expérimenté à Paris, consisterait à permettre aux organismes HLM d'acquérir en viager des biens immobiliers et de les récupérer ensuite dans leur patrimoine sous forme de logements locatifs sociaux.

***

Au total, selon une note du Cercle de l’épargne[7], le viager sous ses différentes formules représentait en 2010 près de 1% de l’ensemble des transactions immobilières, mais ce chiffre très modeste cache une progression, puisqu’entre 2006 et 2010 le nombre de ventes en viager serait ainsi passé de 2 350 à près de 8 000. Même si d’autres voies existent pour « monétiser » son logement (par exemple, la location d’une partie de la résidence principale) on peut en conclure que le patrimoine des personnes âgées est aujourd’hui peu mobilisé pour faire face aux dépenses liées au vieillissement. Pourtant des besoins existent, difficiles à couvrir par une partie de la population âgée.

3 - Les voies de financement reposant sur le patrimoine immobilier restent des pistes intéressantes, sous réserve d’adaptation

3.1 - La dépense liée à la perte d’autonomie qui pèse sur les ménages est en effet significative

Selon la DREES[8], les dépenses prises en charge par les personnes âgées en situation de perte d’autonomie bénéficiaires de l’APA s’établissent en 2011 à 28,3 milliards d’euros, dont 25% ne sont pas financées par les allocations ou aides publiques. Les frais pouvant rester à la charge des personnes les plus dépendantes et les plus modestes peuvent donc représenter une part importante de leur budget.

Pour la majorité des personnes dépendantes (55% des bénéficiaires de l’APA) qui vit aujourd’hui à domicile, le reste à charge déduction faite des aides (y compris fiscales) s’établit à 80 € par mois en moyenne sur les dépenses inscrites dans les plans d’aide personnalisés [9]. Ce montant varie cependant fortement selon le niveau de dépendance du bénéficiaire : de 52 € en GIR 4 (niveau de dépendance le plus bas) à 171 € en GIR 1 (niveau le plus élevé). Il s’agit cependant d’une hypothèse basse. En effet, le « tarif » solvabilisé par le plan d’aide peut être inférieur au tarif effectivement pratiqué par le service en charge de l’aide à domicile. De plus, il convient d’ajouter les dépenses liées à l’adaptation du logement qui, selon l’état du logement et le niveau de perte d’autonomie de la personne, peuvent s’avérer lourdes.

Ces besoins sont aujourd’hui très marginalement pris en compte par l’APA[10]. Les aides humaines consomment en effet l’essentiel des plafonds de financements, ce qui pourrait toutefois évoluer avec le relèvement de ceux-ci. D’autres aides publiques peuvent cependant être mobilisées : subventions de l’Agence nationale de l’habitat (Anah), aides sociales des caisses de retraites, aides aux travaux mises en place par certaines collectivités territoriales, crédit d’impôt dit « adaptation ». L’allocation logement (ALF ou ALS[11]) peut permettre en outre d’alléger les charges de remboursement des prêts contractés pour l’amélioration d'un logement occupé par son propriétaire.

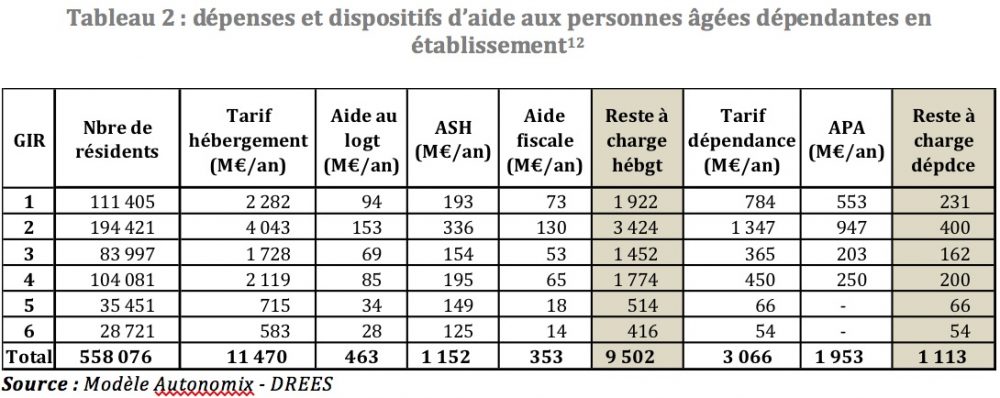

Le coût de la prise en charge en établissement, où résidaient près de 560 000 personnes fin 2011, est principalement déterminé par les dépenses d’hébergement (près de 11,5 milliards d’euros fin 2011 contre 3 milliards d’euros pour la dépendance).

Déduction faite des aides publiques, 10,5 milliards d’euros sont payés par les résidents eux-même, dont 9,5 milliards d’euros pour les frais d’hébergement et 1 milliard d’euros pour les frais liés à la dépendance.

Le reste à charge moyen des résidents en établissement pour personnes âgées dépendantes (Epahd) serait ainsi de 1 738 € par mois, avant prise en compte l’aide sociale à l’hébergement (ASH) versées aux ménages les plus modestes par les départements, ce qui représente une somme très importante, supérieure aux ressources de nombreux résidents (pour mémoire, le montant mensuel brut moyen de la pension des retraités résidant en France[13] est estimé à 1 578 euros au 31 décembre 2013). En tenant compte de ceux qui sont solvabilisés par l’ASH - mais après mise en jeu de l’obligation alimentaire et/ou avec une récupération sur la succession des bénéficiaires-, il reste encore plus d’un résident sur deux dont le reste à charge est supérieur aux ressources « courantes ».

Les principales voies possibles pour financer ce reste à charge sont alors la mobilisation du patrimoine ou la solidarité familiale sur les quelques années (trois ans et quatre mois) que vont durer le séjour en établissement.

Le montant non négligeable des restes à charge et l’affaiblissement prévisible des solidarités familiales (liens familiaux plus distendus, difficultés des enfants eux même retraités à prendre en charge les dépenses liées au grand âge de leurs ascendants) rendent nécessaire la recherche de solutions complémentaires.

3.2 - Les nouvelles formules de viager s’efforcent de prendre en compte les limites inhérentes à ce dispositif, mais il conviendrait de les adapter davantage

Les limites tenant à la transmission du patrimoine

Une des limites les plus importantes à la mobilisation du patrimoine immobilier des retraités est sans doute l’attachement des Français à la transmission de leur patrimoine. Le caractère récupérable sur les successions est ainsi fréquemment avancé pour expliquer le fort taux de non recours à l’aide sociale à l’hébergement (ASH) pour les personnes âgées vivant en établissement (seuls 20% de l’ensemble des résidents en bénéficient). Dans ce contexte, le fait que le contrat de viager continue à produire ses effets même en cas de décès du débirentier – ses héritiers devant poursuivre dès lors le versement des rentes – est une limite incontestable à ce dispositif.

Les autres formules de viager atténuent toutefois cet inconvénient. Ainsi, dans le cadre du fonds Certivea est réservée aux ayants droits une priorité pour l’acquisition du logement lorsque celui-ci sera mis sur le marché au décès du crédirentier. Dans le cas du prêt viager hypothécaire, le logement reste dans le patrimoine de l’emprunteur. Selon une enquête du Crédit Foncier, c’est là une raison du choix de cette formule par rapport au viager classique. Les biens sont donc maintenus dans la succession sous réserve de rembourser le prêt.

Quels que soient les aménagements opérés, ces formules innovantes par rapport au viager traditionnel, n’en restent pas moins une manière d’amputer l’héritage de ses enfants. On peut toutefois se demander si le frein psychologique qui se manifeste là, ne doit pas être relativisé au regard des évolutions sociétales et démographiques : liens familiaux distendus, recomposition des familles qui rend plus compliquée la transmission, allongement de la durée de vie qui implique une transmission plus tardive et à un âge où les enfants ont eux-mêmes accumulé un patrimoine. Il n’en reste pas moins que l’attachement à la transmission du patrimoine reste une donnée majeure à prendre en compte.

Les limites tenant à la « sur » longévité du propriétaire et à la valeur du bien

Le risque d’une longévité de l’emprunteur supérieure à la moyenne reste présent dans le prêt viager hypothécaire. Il est en revanche mutualisé dans le fonds viager. En revanche, demeure la limite liée à une évolution défavorable du marché immobilier résidentiel. C’est la raison pour laquelle, le dispositif Certivea cible exclusivement les zones tendues du point de vue du marché de l’immobilier : 90% des acquisitions sont prévues en Ile-de-France et en Provence Alpes Côtes d’Azur.

Or une partie importante du territoire, celle où la population âgée est surreprésentée, connaît une évolution peu dynamique, voire une baisse du prix de l’immobilier. Il faut par ailleurs tenir compte du fait que la propension à occuper un logement ancien et sans confort est d’autant plus forte que les ressources du ménage sont modestes. Ces caractéristiques, s’ajoutant à une localisation peu favorable, rendent difficile la mobilisation de ces outils pour les ménages qui pourraient a priori en avoir le plus besoin.

Une réponse pourrait être apportée, dans le cadre du prêt viager hypothécaire, par la mise en place d’une garantie en dernier ressort de l’Etat, sur le modèle de la garantie du Fonds de garantie de l’accession sociale à la propriété (FGAS). Celle-ci permettrait de se rapprocher des taux immobiliers classiquement amortissables et d’envisager de pouvoir financer, par ce moyen, tout ou partie des coûts liés au vieillissement et à la dépendance (travaux d’adaptation du logement, frais d’aide à domicile) des ménages au ressources modestes. Un couplage avec les aides aux travaux de l’Agence nationale de l’habitat (Anah) et des caisses de retraite pourrait être envisagé [14].

L’instauration d’un prêt-dépendance

L’idée d’un prêt-dépendance découle des limites précédemment évoquées. Cette piste[15] consiste à accorder un prêt, assis sur la valeur de son patrimoine immobilier, à une personne en situation de dépendance avérée (GIR 1 à 3). La durée de vie ainsi limitée de l’emprunteur diminuerait le risque que la dette dépasse le prix de vente du bien et permettrait à la banque d’offrir des taux moins élevés (4% selon les experts). En cas de départ de la personne dépendante en établissement d’hébergement pour personnes âgées dépendantes (Epahd), ce prêt pourrait servir de prêt relais avant la vente du logement par la famille, selon un délai fixé à l’avance autorisant des taux d’intérêt encore plus bas. Comme le PVH, ce prêt serait réversible, la famille pouvant anticiper le remboursement en cas de disparition de la personne âgée.

4 - Dans ces conditions, les modes de monétarisation du patrimoine apportent des compléments utiles, voire indispensables, pour aider les ménages à faire face au coût de la dépendance

S’il semble difficile de remettre en cause le libre choix de la personne âgée de mobiliser ou non son patrimoine immobilier pour faire face à ses besoins, l’Etat pourrait en revanche faciliter ce type d’arbitrage, notamment pour les ménages aux ressources modestes (cf. supra). Inciter les personnes âgées propriétaires de logement en les informant davantage sur les formules existantes, et notamment celles permettant de sécuriser davantage le viager, adapter ces formules et élargir la palette des solutions avec la création d’un prêt-dépendance, sont autant de pistes utiles à poursuivre pour accompagner l’effort financier des seniors. Ces outils de financement sont d’autant plus utiles qu’ils peuvent aider ces ménages non seulement à mieux faire face aux besoins liés à la dépendance (travaux d’adaptation lourde du domicile ou prise en charge d’une partie des dépenses d’aide humaine, coût de l’hébergement en Ephad), mais aussi à mieux prévenir cette dépendance en aménageant au mieux leur domicile[16].

Une articulation apparaît cependant nécessaire, à plusieurs titres, avec les dispositifs d’aides publiques.

En premier lieu, les mécanismes évoqués, on l’a vu, trouvent leurs plus grandes limites en matière de solvabilisation vis-à-vis des personnes âgées aux ressources modestes et propriétaires d’un bien immobilier de faible valeur. Il est donc indispensable de maintenir, voire de conforter les aides directes existantes qui s’adressent à ces ménages, qu’elles proviennent de l’Anah (qui bénéficie depuis 2015 pour accompagner les travaux liés au vieillissement de ressources dédiées[17]) ou des caisses de retraite.

La mobilisation de la « ressource » que constitue le patrimoine immobilier peut, en second lieu, inviter à reconsidérer le dispositif d’aide reposant sur l’APA.

Le CAE propose ainsi d’associer un prêt-dépendance optionnel à une réforme du financement public[18].

Enfin, des réponses adaptées doivent être apportées aux personnes âgées locataires de leur logement. 12% des ménages dont l’occupant principal a 70 ans et plus est ainsi locataire du parc privé[19]. Cette proportion s’établit à 11% dans le parc social. Il est donc impératif, pour ces publics, d’agir parallèlement sur d’autres leviers : la constitution d’une épargne tout au long de la vie, la réduction des coûts de prise en charge en établissement, l’encouragement (voire l’obligation) à recourir à une assurance contre le risque de dépendance lourde…

* *

*

Tout en prenant en considération ses limites, l’immobilier peut donc jouer un rôle important dans la satisfaction des besoins des personnes âgées. Pour cette raison, les incertitudes liées au système des retraites et le coût de la dépendance engagent à poursuivre des politiques du logement favorables à l’accession à la propriété et à l’encouragement à la constitution d’un patrimoine immobilier. Ces politiques sont d’autant plus importantes que la « fracture » générationnelle observée aujourd’hui en matière d’accession, mais aussi des parcours dans le logement devenus plus complexes sous l’effet de la précarité et des évolutions familiales, laissent présager une situation moins favorable pour les futurs retraités.

[1] Centre d’analyse économique, Quelles politiques publiques pour la dépendance, octobre 2016.

[2] Source : enquête Patrimoine 2010 INSEE, exploitation ANIL (Bailleurs et locataires dans le parc privé, Jean Bosvieux, novembre 2012).

[3] D’autres prestations sociales sont en revanche récupérables, principalement : l’allocation de solidarité aux personnes âgées (ASPA), l’allocation d’invalidité (ASI), l’aide sociale à l’hébergement (ASH), l’aide sociale à domicile.

[4] Le viager est un mode particulier de vente de biens mobiliers ou immobiliers, qui consiste à transformer tout ou partie du prix en une rente annuelle et viagère au profit du vendeur. Cette rente annuelle est en général payée mensuellement ou trimestriellement (selon l’accord consenti entre les parties) par l’acquéreur. Elle est constituée le jour de la signature de l’acte notarié et s’éteint au décès du vendeur.

[5] Note issue d’un groupe de réflexion piloté par le Crédit foncier, Nouveaux besoins de financement des seniors : quelle place pour l’immobilier ? , mai 2014

[6] Muriel Boulmier, Bien vieillir à domicile : enjeux d’habitats, enjeux de territoires, la documentation française, juin 2012.

[7] Sarah Le Gouez, Le retour du viager, mai 2015.

[8] Dépendance des personnes âgées : qui paie quoi ? Arnaud Fizzala, les dossiers de la DREES (mars 2016). A noter que l’analyse n’intègre pas les effets de la réforme de l’APA mise en œuvre à compter de 2016 dans le cadre de l’application de la loi d’adaptation de la société au vieillissement du 28 décembre 2015.

[9] Le plan d’aide personnalisé est élaboré en réponse aux besoins de la personne en perte d’autonomie sur la base d’une évolution de sa situation. L’APA a pour objet de financer les dépenses inscrites dans ce plan.

[10] Selon la DREES, 92% du montant des plans d’aide à domicile est consacré à des aides en personnel.

[11] Allocation de logement à caractère familial ou allocation de logement à caractère social.

[12] Champ : France métropolitaine – Résidents des établissements relevant de l’APA en établissement au 31 décembre 2012.

Lecture : 83 997 résidents sont classés en GIR 3. L’ensemble de leur frais de séjour s’élève à 1,728 milliards d’euros pour l’hébergement et 365 millions d’euros (M€) pour la dépendance. Le montant de l’ensemble des aides au financement de ces frais est de 203 M€ pour l’APA, 69 M€ pour les aides au logement et 154 M€ pour l’ASH (montant net de la participation des bénéficiaires et brute de la participation des obligés alimentaires et du recours sur succession). Parmi les frais restants, 53 M€ peuvent être déduits des impôts.

[13] Droits directs et droits dérivés, hors minimum vieillesse - Conseil d’orientation des retraites (COR)- Les retraités : un état des lieux de leur situation en France (16 décembre 2015)

[14]Nouveaux besoins de financement des seniors : quelle place pour l’immobilier ? Note issue d’un groupe de réflexion piloté par le Crédit foncier (mai 2014)

[15] Voir L’épargnant propriétaire face à ses vieux jours, André Masson, Revue française d’économie, 2015. Piste reprise par le CAE dans sa note d’octobre 2016

[16] Pour mémoire, chaque année en France 450 000 personnes de plus de 65 ans sont victimes de chute principalement à domicile. L’une des causes de chutes la plus fréquente est le revêtement du sol. 37% des situations nécessitent une hospitalisation et presque la totalité des plus de 75 ans subissent une intervention chirurgicale (L’approche de l’autonomie chez les adultes et les personnes âgées, DREES, 2008).

[17] Prélèvement sur Contribution additionnelle de solidarité pour l’autonomie (CASA)

[18] Centre d’analyse économique, Quelles politiques publiques pour la dépendance, octobre 2016.

[19] Source : fichiers fiscaux (FILOCOM)

Bonjour,

Je lis avec intérêt votre étude Ne pourrait on pas imaginer une solution de logement, lorsque la disposition des lieux le permet, pour de jeunes ménages dont l’un des deux serait à disposition pour l’assistance aux personnes âgées dépendantes.. Cela supposerait une aide à l’aménagement, une exonération sur un loyer correspondant, et un effort sur les charges sociales de l’aidant salarié. Ces intervenants devraient être agréés par l’Etat (licence ou diplôme garantissant leur probité).