La baisse des taux d’aide aura-t-elle raison de la production de l’Eco-prêt à taux zéro?

Les auteurs sont seuls responsables des erreurs, imperfections et points de vue se trouvant dans la présente étude qui ne saurait engager ni la SGFGAS ni quiconque d’autre qu’eux-mêmes.

A la suite d’une étude récente sur la corrélation entre le niveau d’aide sous-jacente au prêt à taux zéro (PTZ) et les effectifs distribués (Bah et Souche 2015a) [1], les auteurs ont appliqué à l’éco-prêt à taux zéro (autre dispositif dont la SGFGAS assure également la gestion) la même méthodologie, pour voir si ce type de corrélation ne pouvait pas y être détecté.

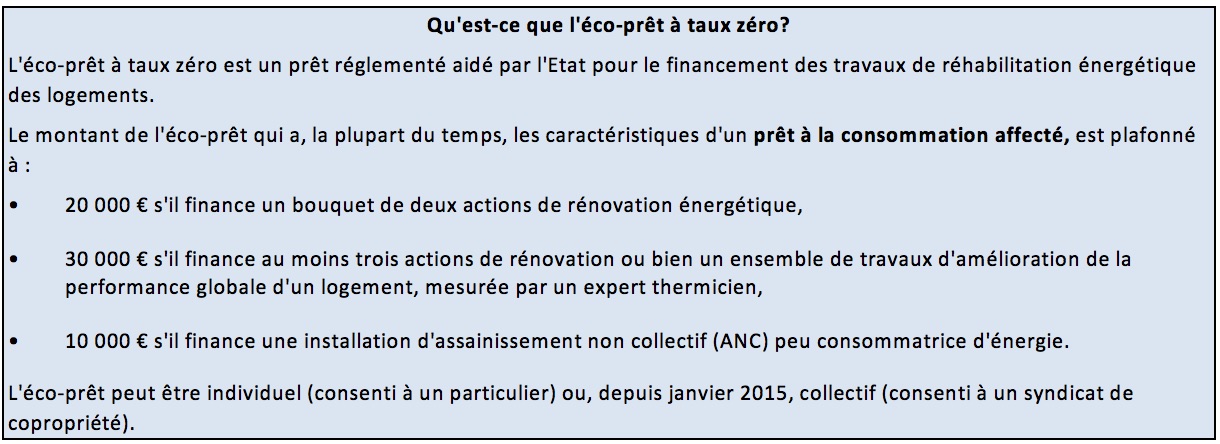

Il est utile de s’attarder un instant sur la nature de prêt à la consommation affecté de l’éco-prêt qui a effectivement un caractère hybride de prêt affecté à une destination fixée réglementairement et de prêt à la consommation ; cette deuxième caractéristique se manifeste, par exemple, dans le fait que certaines banques versent au particulier le montant de l’éco-prêt au lieu de le verser directement à l’entreprise qui effectue les travaux ; le montant de l’éco-prêt est, dans ce cas, devenu fongible avec les autres ressources de l’emprunteur.

L’étude se restreint aux seuls éco-prêts à taux zéro affectés aux travaux d’assainissement consentis au cours des sept années pleines 2010-2016 qui constituent un sous-ensemble des éco-prêts présentant pour le statisticien le grand intérêt d’avoir été exempts de changement réglementaire pendant la période sous revue, ce qui en fait un véritable cas d’école puisqu’ils ne sont guère soumis qu’aux fluctuations des taux d’aide du fait de celles des taux d’intérêt obligataires.

Si ces éco-prêts assainissement sont beaucoup moins nombreux que les autres et répartis assez différemment sur le territoire, les revenus des emprunteurs sont proches.

Sur les 20 304 éco-prêts objet de l’étude, on remarque en outre que :

- à partir de 2011, plus les années passent, plus le nombre de prêts distribués baisse, alors que le gisement des besoins reste encore immense d’après un rapport conjoint de 2014 du commissariat général à l’écologie et au développement durable (CGEDD) et de l’inspection générale des affaires sociales (IGAS)[2]; le montant maximum de 10 000 euros, même s’il constitue une modalité statistiquement très fréquente, n’est pas majoritaire pour autant (moins de 30%), ce qui conduit à raisonner en taux d’aide, indépendamment donc du montant de l’opération et de l’aide ;

- les distributions des durées sont relativement stables d’une année sur l’autre, même si l’on observe un glissement au cours des années vers la durée maximale de 10 ans, qui est celle pour laquelle le taux d’aide est maximal. C’est là, on le verra plus loin, une manière de chercher à compenser les effets de la baisse de l’avantage conféré à l’emprunteur, conséquence de celle des taux d’intérêt.

1 Description des variables étudiées

On a étudié les variables suivantes :

- les effectifs distribués d’éco-prêts à taux zéro,

- le taux d’aide publique,

- le taux d’avantage conféré selon deux modalités.

1.1 La variable effectifs

L’étude met en lumière, s’agissant des effectifs, une certaine forme de saisonnalité en ce sens que, quelle que soit l’année considérée, les effectifs du premier trimestre sont toujours inférieurs au dernier trimestre de la même année et de l’année précédente.

1.2 Les variables aide et avantage conféré

On distingue ici le taux d’aide dite publique de celui de l’avantage conféré à l’emprunteur, qui dépendent tous deux du contexte de taux d’intérêt.

1.2.1 Aide publique

On entend par aide publique le taux d’aide versée (sans prise en compte de ce que le versement de cette aide est étalé sur cinq ans) par l’Etat aux établissements de crédit distributeurs pour compenser l’absence d’intérêt (sous forme de crédit d’impôt) rapportée au montant de l’éco-prêt, exprimé en pourcentage

1.2.2 Avantage conféré

L’avantage conféré à l’emprunteur se définit comme étant le surcroît de prêt qu’autorise le prêt bonifié pour une mensualité de remboursement et une durée données[3]. Pour ce faire, on a besoin de connaître le taux d’intérêt de marché susceptible d’être consenti à un emprunteur, selon la date d’octroi et cette durée. Il y a au moins deux façons de choisir ce taux :

- on retient tel quel le taux du prêt libre théorique qui intervient dans le calcul du barème de l’aide publique et qui s’obtient par l’ajout à la référence de taux retenue (en l’occurrence les taux d’emprunt d’Etat français) d’une marge brute de 135 points de base, comprenant un spread de 35 points de base censé mesurer l’écart (supposé uniforme sur toutes les maturités) du coût de l’argent pour l’Etat d’une part et les banques d’autre part ; ce taux est appelé du « type 1 » dans tout ce qui est à suivre ;

- on reconstitue un taux qu’on appelle du « type 2 » à partir de constatations réelles en procédant par étapes de la façon suivante :

- on relève le taux des Prêts à l’Accession Sociale (PAS) dédiés aux travaux (i.e. affectés à l’amélioration seule de la résidence principale)[4] en ne retenant que les seuls PAS d’une durée au plus égale à 15 ans, d’un montant inférieur à 75k€ (qui est, en France, un seuil en deçà duquel un prêt est réputé être du type « prêt à la consommation ») qui ne soient pas simultanément, bien sûr, des éco-prêts éligibles à la garantie du FGAS ; on calcule ensuite, pour chaque trimestre et pour la population ayant souscrit un PAS pour financer des travaux d’amélioration, l’écart entre le taux constaté desdits PAS et le taux théorique calculé selon la méthode conventionnelle utilisée pour le « type 1 » (en prenant en compte la durée des PAS concernés pas forcément distribuée comme celle des éco-prêts de la même période) ;

- on refait, cette fois pour les éco-prêts sous revue, le calcul mis en oeuvre dans le cadre du type 1 mais en corrigeant la marge de l’écart constaté pour chaque trimestre à l’étape précédente.

Sur la période on constate que l’écart entre le taux constaté des PAS et le taux théorique reconstitué avec la méthode utilisée pour le barème, est presque toujours :

- négatif avant 2012 (ce qui est plutôt favorable aux banques distributrices),

- positif de 2013 au 3ème trimestre 2016,

- quasi nul en 2012 et au quatrième trimestre 2016.

1.3 Evolution au cours du temps de l’aide publique et de l’avantage conféré

A son stade le plus descriptif, l’étude confirme que l’évolution des taux d’aide publique a suivi à peu de chose près celle des taux d’intérêt.

On constate en outre, que, depuis le 4ème trimestre 2012, l’avantage conféré de type 2 dépasse pratiquement toujours le taux d’aide publique. Cette période coïncide avec celle où les taux d’intérêt des crédits auxquels ont accès l’Etat ou les banques ont connu une baisse sans précédent, qui ne s’est pas forcément traduite en baisse équivalente du coût du crédit pour les particuliers sur des durées courtes (moins de 15 ans) qu’il s’agisse des prêts pour les travaux d’amélioration ou a fortiori des prêts à la consommation.

Sur l’ensemble de la période, le taux d’aide publique et le taux d’avantage conféré calculé selon la première modalité sont très proches (l’avantage conféré à l’emprunteur calculé selon cette modalité est inférieur d’à peine 4,2% au crédit d’impôt dont ont bénéficié les banques, hors coefficient d’étalement). Par contre, le taux d’avantage conféré de type 2 (calculé à partir de taux de prêts travaux constatés) est supérieur de 0,54% au crédit d’impôt, ce qui laisse entendre que la marge a été sans doute assez favorable aux banques jusqu’en 2012 et a cessé de l’être depuis, puisque les taux de prêts travaux pratiqués sont légèrement supérieurs à ceux du prêt théorique servant au calcul de l’aide publique.

2 Évaluation de l’élasticité (régression sur le logarithme des variables)

Avec un intervalle de confiance à 95%, une hausse (respectivement une baisse) de 1% du taux d’aide (ou d’avantage conféré) est corrélée à une hausse significative (respectivement une baisse) des effectifs de :

- 0,46% 0,12% quand le taux d’aide est le taux d’aide publique (ou le taux d’avantage conféré de type 1)

- 0,72% 0,27%, quand le taux d’aide est le taux d’avantage conféré de type 2, c’est à dire celui le plus proche de la réalité constatée.

On constate donc une élasticité entre taux d’avantage conféré (de type 2) et effectifs sensiblement plus forte qu’entre taux d’aide publique et effectifs. Ceci est l’inverse de ce qui avait été constaté pour le PTZ dans l’étude précitée et cela est sans doute dû à ce que, en éco-prêt, l’avantage conféré à l’emprunteur est supérieur à l’aide publique depuis début 2013 comme cela été vu supra (ce qui n’était pas le cas en PTZ dans la période étudiée).

Même si corrélation ne vaut pas causalité, il semble donc qu’on puisse s’attendre, si la baisse des taux se poursuit, à une attrition des volumes d’éco-prêts distribués (du type assainissement ou rénovation énergétique puisque l’aide publique de ces derniers ressortit du même barème de subvention), si aucune mesure pour accroître l’aide n’est prise, comme par exemple l’introduction de différés de remboursement à l’image du PTZ). D’’autres propositions de redynamisation de l’éco-prêt ont été émises dans le rapport Pelletier (2017).

3 Cette attrition devrait néanmoins connaître une limite

Il reste en effet à pousser l’exercice à la limite pour savoir ce qui se passerait si l’aide publique ou l’avantage conféré (ou les deux) venait (venaient) à s’annuler. Cet exercice s’appuie sur une régression linéaire simple (sans passer par les logarithmes comme pour le calcul d’élasticité).

On obtient, quand les taux d’aide publique ou d’avantage conféré de type 1 s’annulent, un effectif résiduel positif[5] d’environ 1.500 unités par an. Cet effectif est nettement plus faible dans le cadre de la régression sur le taux d’avantage conféré issu du taux de type 2 : environ 700.

Le fait que ce nombre soit quasiment divisé par deux dès lors qu’au lieu du taux de l’aide publique, on retient celui de l’avantage conféré dans sa modalité la plus proche de la réalité (i.e. de type 2), rassure sur la rationalité des emprunteurs, même si le nombre d’emprunteurs intéressés malgré un avantage ramené à zéro reste significativement élevé, que ce soit quand on le compare aux effectifs actuels en assainissement (2.300 par an environ), ou à ce qu’ils étaient à l’époque où les taux étaient plus élevés (3.500 environ).

Cela signifie qu’il y aurait des emprunteurs qui choisiraient de recourir à l’éco-prêt à taux zéro même en l’absence d’avantage de taux, simplement parce qu’ils ne disposent pas des liquidités pour mener des travaux auxquels ils sont de toute façon contraints par la réglementation, ou qu’ils ne souhaitent pas renoncer à d’autres projets de consommation ou d’investissement. De tels emprunteurs (et surtout leur projet de rénovation de dispositif ANC) dépendent de l’éco-prêt, même dépourvu d’aide publique, pour au moins trois raisons qui sont sans doute opérantes dans le cas d’emprunteurs modestes recourant rarement à la solution de l’emprunt :

- un éco-prêt dédié au type exact de travaux que l’on vise sera jugé préférable par l’emprunteur à n’importe quel prêt libre, même s’il est du type prêt immobilier, pour financer des travaux de gros entretien, parce qu’il en a entendu parler lors d’une campagne de communication ou lors d’un entretien avec un conseiller dans une Agence Départementale de l’Information sur le Logement (ADIL) ou un « Espace Info Énergie » de l’Agence de l’Environnement et de la Maîtrise de l’Energie (ADEME) et qu’il est persuadé qu’il s’agit en quelque sorte d’ un droit facile à exercer ;

- parce que l’emprunteur appréhende toute négociation avec sa banque autour d’un taux et d’une durée, et s’estime rassuré par le fait qu’aucune solution ne pourra rivaliser avec une proposition à taux zéro sans pousser plus avant les comparaisons ;

- parce que la véritable solution alternative à l’éco-prêt proposée par les banques à ce type de clientèle ne serait pas un prêt pour financer des travaux, de type « prêt immobilier », comme nous l’avons supposé dans l’évaluation de l’avantage conféré de type 2, mais plutôt un prêt à la consommation, consenti à des taux supérieurs si l’on en croit les données de la Banque de France. Les données statistiques disponibles sont toutefois insuffisantes pour quantifier ce point.

D’autres, à la fois plus informés et aisés, attirés par le label « taux zéro », peuvent choisir de recourir à un éco-prêt sans en avoir réellement besoin : ils relèvent de ce qu’il est convenu d’appeler « effet d’aubaine », lequel n’est pas l’objet de la présente étude (sur ce sujet, on pourra se reporter par exemple dans le cas du PTZ à Gobillon et Le Blanc (2005)).

L’étude montre donc aussi que même en cas de diminution de l’aide publique et de l’avantage conféré réunis (même si raisonner en termes d’avantage conféré donne au comportement des emprunteurs un caractère plus rationnel), il y a sans doute un niveau de distribution au-dessous duquel on ne devrait pas descendre, soit parce qu’il correspond au cas d’emprunteurs indifférents au niveau d’aide sous-jacent au produit et d’abord intéressés à l’étalement de la dépense, soit au cas d’emprunteurs auxquels on proposerait comme solution alternative à l’éco-prêt plutôt un prêt à la consommation qu’un prêt travaux à caractère de « prêt immobilier pour réaliser des travaux » (en ce cas l’avantage conféré tel que nous l’avons calculé serait en fait loin d’être nul), soit enfin à ceux pour qui le label « taux zéro » exerce un attrait en toutes circonstances.

En toute hypothèse, la production pourrait cependant être ramenée à zéro si la plupart des banques venaient à constater que le bilan coûts/avantages de l’éco-prêt était par trop négatif, d’autant qu’on a mis en évidence que sur la période récente, l’aide publique avait tendance à être inférieure à l’avantage conféré et que l’aide publique pourrait s’annuler, sans que s’annule l’avantage conféré.

Pour en savoir plus : l’étude complète.

Références bibliographiques

Bah, Amadou, et Souche, Pierre. 2015a. « PTZ : y a-t-il corrélation entre l’aide de l’Etat et le nombre de bénéficiaires ? Analyses et débats ». In. site web politiquedulogement.com. https://politiquedulogement.com/2015/09/ptz-y-a-t-il-correlation-entre-laide-de-letat-et-le-nombre-de-beneficiaires/.

CGEDD, 2014. « Mission d’évaluation de la procédure d’agrément des dispositifs de traitement en assainissement non collectif et sur les prescriptions techniques pour une capacité inférieure ou égale à 20 EH ». CGEDD, IGAS, 2014 : http://cgedd.documentation.developpement-durable.gouv.fr/documents/cgedd/009159-01_rapport.pdf.

Gobillon, Laurent, et Le Blanc, David. 2005. « Quelques effets économiques du prêt à taux zéro ». Économie et statistique (INSEE) http://www.insee.fr/fr/ffc/docs_ffc/es381-382d.pdf (381–382): 63‑89.

Granelle, Jean-Jacques. 1998. Économie immobilière: analyses et applications. Economica, Editions (FR).

Pelletier, Philippe. 2017. « Financements de la rénovation énergétique des logements privés et déploiement du tiers-financement : état des lieux et perspectives ». http://www.planbatimentdurable.fr/IMG/pdf/170321_rapport_financements_de_la_renovation_energetique_des_logements_prives_et_deploiement_tiers-financement.pdf: Plan Bâtiment Durable.

[1] cf. également Granelle (1998), pages 100 et suivantes

[2] où l’on peut relever dans l’introduction le passage suivant :

« …Près de 5 millions d’installations d’ANC sont utilisées en France aujourd’hui, desservant environ 15 à 20% de la population nationale, principalement en milieu rural. Diverses enquêtes (les éléments les plus récents sont issus du rapport CIMAP [Comité interministériel de modernisation de l’action publique]sur l’évaluation de la politique de l’eau accessible à l’adresse http://www.modernisation.gouv.fr/documentation/rapport-sur-levaluation-de-la-politique-de-leau) montrent que nombre d’installations sont mal conçues, mal exploitées ou mal entretenues : 46% des installations d’ANC seraient incomplètes ou fonctionneraient mal et 17% présenteraient un risque sanitaire ou environnemental… »

[3] Pour plus de détails on pourra se reporter à l’annexe consacrée à cette notion dans l’étude précitée Bah et Souche (2015a)

[4] de préférence au taux des prêts à la consommation en général selon des données collectées par la Banque de France (http://webstat.banque-france.fr/fr/quickview.do?SERIES_KEY=285.MIR.M.FR.B.A2B.A.R.A.2250.EUR.N) dont la typologie (durée, montant, etc. des prêts concernés) n’est pas documentée

[5] Si ce terme résiduel avait été négatif, cela aurait pu s’interpréter par le fait qu’en deçà d’un certain taux, il y aurait désintérêt pour ce dispositif, compte tenu des contraintes réglementaires, complexité des démarches à entreprendre, etc., ce qui ne semble pas être le cas aujourd’hui.