Promotion immobilière : la pénurie au cœur de la crise

Pour l’immobilier résidentiel, la crise sanitaire que nous vivons actuellement est inédite, pour au moins deux raisons.

D’abord, elle a impliqué un arrêt brutal et quasi-généralisé de l’activité économique (en lien avec le confinement), ce qui a figé toute l’activité du logement neuf. Les ventes au détail ont baissé de plus de moitié. En amont, la prospection et les mises en vente, et en aval, les chantiers de construction, ont été stoppés presque du jour au lendemain.

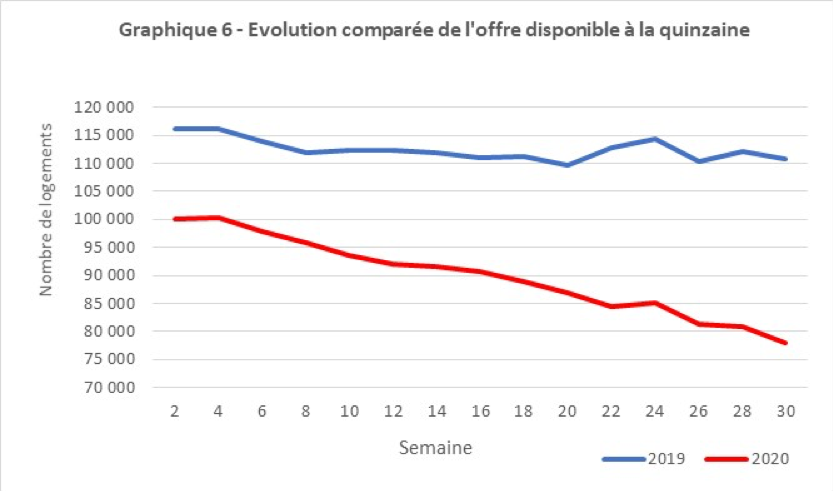

Ensuite, les crises immobilières précédentes, 2007/2008 ou même 1991/1992, intervenaient dans des périodes de forte production, en lien avec des prix à la hausse. Et certains avaient pu y voir, si ce n’est l’éclatement d’une bulle, une forme de retour à des prix plus raisonnables[1] et, parallèlement, à une activité davantage raisonnée. La crise intervient ici alors que les mises en vente étaient déjà en déclin depuis 1 an, après des années 2017 et 2018 exceptionnelles. Résultats : l’offre disponible avait été mise à mal, en particulier en Île-de-France et dans les métropoles les plus attractives ; ces marchés se sont encore plus tendus depuis le début de la crise sanitaire.

L’objet de ce texte n’est pas de proposer une énième prospective de la sortie de crise, mais plutôt de décrire la manière dont cette crise a impacté l’activité de la promotion immobilière et accéléré une situation de pénurie déjà fortement engagée. L’originalité de notre démarche repose sur une observation de la commercialisation des logements neufs « en temps réel » [2], à la quinzaine, qui permet de disposer des données les plus actuelles et de faire déjà la part des choses entre les facteurs conjoncturels et les causes structurelles de la récession.

Nous rappellerons, d’abord, les particularismes de la production des logements en promotion immobilière, puis les dynamiques récentes de la construction neuve. Avant de proposer une lecture originale et inédite, hebdomadaire, de l’évolution des marchés pendant la crise. Enfin, nous conclurons sur quelques enjeux à venir.

– prospective territoriale et planification de la production de logements ;

– programmation des opérations d’aménagement et assistance à la co-élaboration de projets ;

– positionnement des projets immobiliers de promoteurs et de bailleurs sociaux.

Adéquation est membre du Réseau National des Aménageurs, du Laboratoire d’initiatives foncières et territoriales innovantes (LIFTI), du Groupe national DVF (demandes de valeurs foncières), de l’Observatoire régional du foncier en Ile-de-France (ORF) et de l’Association Fonciers en Débat.[/typography]

Face à l’incertitude, les promoteurs pris entre deux craintes contradictoires

La vente de logements neufs en promotion immobilière repose, en France, sur le principe de la vente « sur plan ». Techniquement parlant, c’est la « vente en état futur d’achèvement » (VEFA). En effet, en général, le promoteur débute la commercialisation de son opération une fois le permis de construire définitif obtenu, donc avant le début des travaux. Et alors qu’il est sous promesse de vente du terrain.

Ce n’est qu’une fois une part minimale (ces dernières années[3], autour de 50 %, selon le niveau d’incertitude du marché et les négociations avec sa banque) de réservations[4] atteintes que le promoteur signe l’acte d’achat du terrain et commence les travaux.

Ce processus a une conséquence majeure : quand les acheteurs ne sont plus au rendez-vous, les travaux ne démarrent pas, et les stocks physiques de logements non vendus sont donc normalement faibles. Le promoteur peut « retourner » en arrière, et décider finalement de ne pas réaliser l’opération prévue initialement.

De plus, la production de logements est un processus assez long (pas moins de 3 ans entre la promesse de vente et la livraison des logements) qui demande l’engagement de fonds en amont, avant d’avoir des résultats concrets et, de tenir, en aval, jusqu’à la livraison, même lorsque la vente est réalisée.

Dans ce cadre, les décisions des promoteurs doivent tenir compte de deux craintes majeures, contradictoires :

- avoir trop de stock. Une opération qui se commercialise mal a tendance à se déprécier avec le temps. Face à des marchés incertains, les promoteurs consentiront parfois à réduire leurs marges, pour éviter que les frais financiers ne courent (même si les taux d’intérêt sont faibles) et s’assurer une activité permettant de donner du travail à leurs salariés et de couvrir leurs frais généraux ;

- ne plus avoir pas suffisamment d’offre, ce qui arrive lorsqu’aucun nouveau programme ne vient réalimenter le marché. En l’absence de nouvelle offre, pas de vente, et sans vente, le risque est de ne plus pouvoir financer les salaires par les honoraires de gestion prélevés sur les bilans d’opération. Toutefois, dans un contexte très incertain, comment s’engager dans des opérations qui ne seront commercialisées, au mieux, que 18 mois après la promesse de vente ? Comment savoir à quel prix négocier le foncier si les prix de vente ne sont pas assurés a minima ?

Le cycle de production de la promotion immobilière est donc un processus long, qui implique une certaine latence : un manque d’activité de développement en amont aura comme conséquence durable le manque d’offre de logements disponibles à la vente. Toutefois, s’engager dans une opération constitue un risque durable pour le promoteur… d’autant plus lorsqu’une crise vient obscurcir l’avenir.

De l’inquiétude pré-électorale à la crise brutale

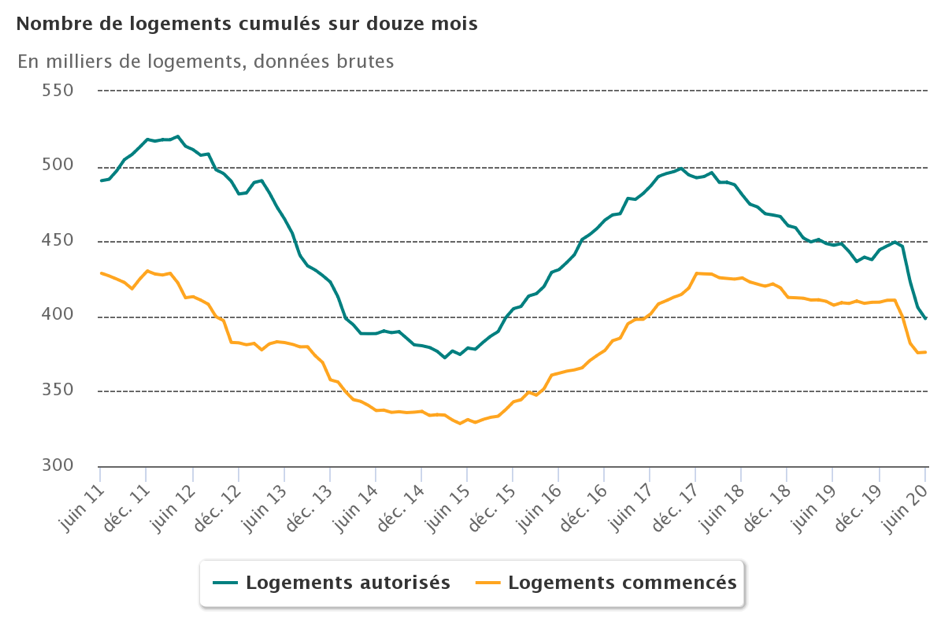

Début 2020, le marché de la promotion immobilière était dans une situation peu claire. A la fois, 2019 n’a pas connu le ralentissement des ventes qu’on aurait pu imaginer, suite au pic de 2017 et dans la continuité de 2018 : les volumes de permis de construire, qui avaient baissé continument de janvier à septembre, s’étaient redressés en fin d’année (graphique 1). Nul ne saura s’il s’agissait, pour finir, d’une reprise structurelle, ou d’un rush de dernière minute (tous les opérateurs passant leurs permis) avant l’attentisme précédant (et suivant) généralement les élections.

Au passage, l’écart très important (en général autour de 50 000 logements) entre les courbes concernant les logements autorisés (permis accordés) et commencés (ouverture de chantier) rappelle la complexité de la production immobilière et les phénomènes de latence qui lui sont associés : certaines opérations ne voient pas le jour, tandis que, pour d’autres, il faut parfois plusieurs permis avant que le chantier ne débute finalement. Ce renouvellement d’un même permis est le fait de modifications – qui peuvent être importantes – du projet initial, lié à des négociations avec le voisinage, en vue d’éviter des recours, ou d’une évolution de la programmation, face à une mauvaise commercialisation.

Graphique 1 – Construction de logements neufs

L’effondrement est arrivé en 2020, au 1er trimestre pour commencer, puis, de manière plus accentuée, au 2ème : « Au deuxième trimestre 2020, le nombre de logements autorisés à la construction a fortement diminué par rapport au premier trimestre, en données corrigées des variations saisonnières et des jours ouvrables (CVS-CJO) : – 45,5 %, après – 3,4 % au premier trimestre. Le nombre de logements mis en chantier a, pour sa part, diminué de 18,7 %, après – 9,4 % au premier trimestre » (stat info logement, juillet 2020). Enfin, juin apparaît actuellement comme un palier, durant lequel le déconfinement a permis un arrêt de la baisse du nombre de permis.

On notera que les effets de la crise ont été plus importants pour les logements collectifs, qui reculent plus fortement que les maisons individuelles. Or c’est bien le collectif (pour la partie non sociale et une part du social) qui représente l’essentiel de l’activité de la promotion immobilière.

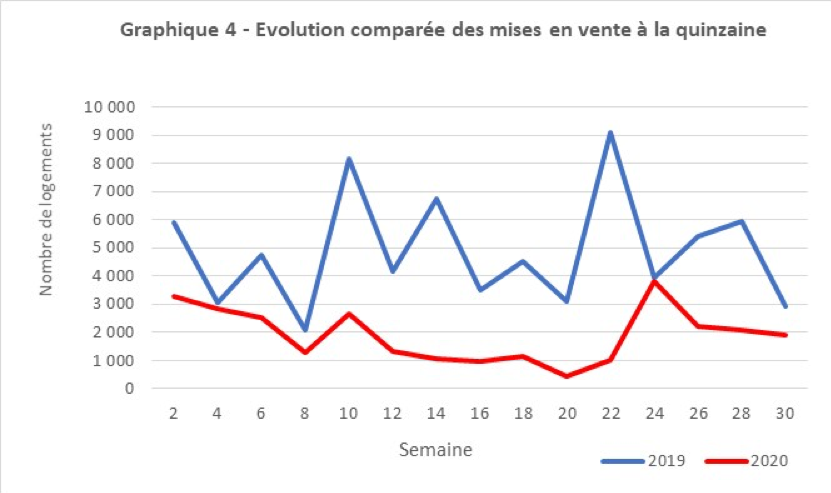

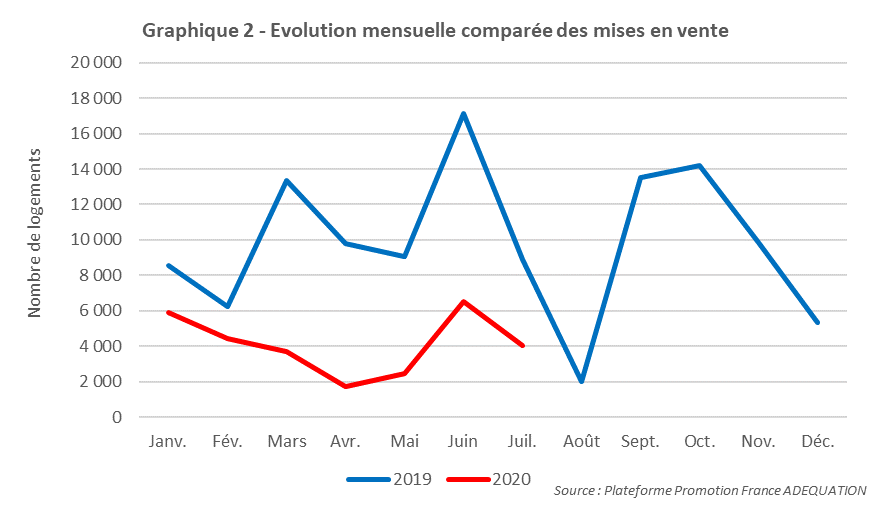

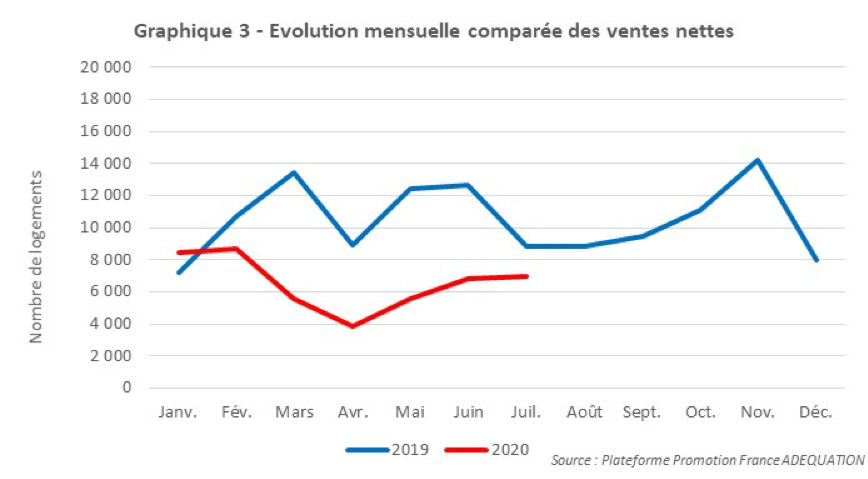

Précisément, la promotion avait, d’une certaine manière, limité les dégâts en 2019, avec une reprise des ventes fin 2019, mais sans net redressement des mises en vente, et donc une dégradation continue de l’offre disponible courant 2019 (Graphiques 2 et 3). La plupart des métropoles, où se concentre l’essentiel de l’activité, s’orientaient donc vers un marché de pénurie, avec en outre les incertitudes liées aux élections, traditionnellement peu propices aux mises en chantier… tendance confirmée durant les mois de janvier et février 2020, pendant lesquels les mises en vente furent inférieures de 30 % à leur niveau de 2019.

Confinement

Que s’est-il passé depuis le début 2020 ? Nous proposons ici une analyse hebdomadaire et mensuelle. L’intérêt d’une approche aussi fine est de repérer les effets du confinement et de pouvoir mieux les séparer d’effets globaux (liés à une observation au trimestre, communément utilisée).

Le premier impact du confinement (17 mars – 11 mai) a été l’arrêt quasi complet des mises en vente, qui ont chuté de 76 % sur la période par rapport à 2019 (Graphique 4). Cet écart s’est accru, suite au déconfinement (semaine 20), durant la deuxième quinzaine de mai (-88%), et il reste important depuis : – 59 % pour l’ensemble des mois de juin et juillet, soit à peine 10 500 lots mis sur le marché en 2 mois.

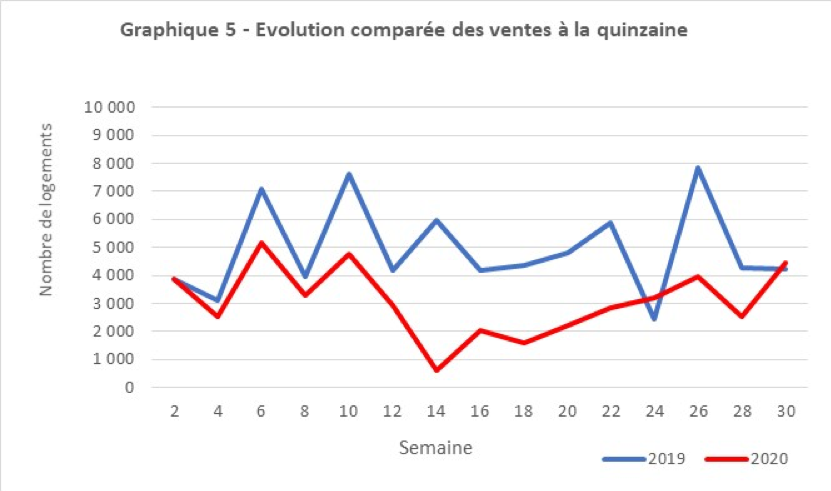

Les ventes, durant les 8 semaines du confinement, ont diminué de 62 % par rapport à 2019. La reprise existe, mais elle est timide. Depuis le déconfinement (semaine 20), les ventes se redressent progressivement (Graphique 5), mais restent encore très en deçà du niveau de la même période en 2019 : -53% sur la deuxième quinzaine de mai, -46 % en juin, -22 % en juillet. La reprise des ventes (environ 13 800 ventes en 2 mois, juin et juillet) étant plus rapide que celle des mises en vente, elle accélère l’amenuisement de l’offre disponible.

Les ventes, durant les 8 semaines du confinement, ont diminué de 62 % par rapport à 2019. La reprise existe, mais elle est timide. Depuis le déconfinement (semaine 20), les ventes se redressent progressivement (Graphique 5), mais restent encore très en deçà du niveau de la même période en 2019 : -53% sur la deuxième quinzaine de mai, -46 % en juin, -22 % en juillet. La reprise des ventes (environ 13 800 ventes en 2 mois, juin et juillet) étant plus rapide que celle des mises en vente, elle accélère l’amenuisement de l’offre disponible.

L’offre disponible, fin 2019, avoisinait 101 000 logements en France métropolitaine. Sa baisse s’était poursuivie début 2020 : elle était déjà inférieure à 94 000 logements fin février (Graphique 6). Le coup de frein supplémentaire lié au confinement a fait fondre le stock de 6 800 logements en deux mois ; et de 8 800 logements supplémentaires depuis le déconfinement : fin juillet, elle n’était donc plus que de 78 000 logements.

Depuis 2010, les mises en vente ont oscillé entre 90 000 et 120 000 lots sur une année, et les ventes entre 70 000 et 120 000 lots. Cela a permis de maintenir l’offre disponible entre 80 000 et 100 000 lots[5] durant cette période. En-dessous de ces niveaux, on retrouve des années post-crise, particulièrement longue de 1993 à 2006, et plus courte, de 2009 à 2011. C’est alors toute la production de logements groupés qui peut être bloquée – y compris le logement social dont la production est de plus en plus dépendante des acquisitions en bloc à la promotion immobilière – ralentissant fortement l’activité du BTP. Nous y sommes désormais et la situation pourrait tarder à s’améliorer.

La crise sanitaire n’a donc fait qu’accélérer un processus déjà à l’œuvre. Il est même possible d’affirmer que le confinement est intervenu à peu de choses près au moment où le marché était en train de basculer vers la pénurie.

Conclusion : sortir de la pénurie

La pénurie, déjà là avant la crise (ce qui n’était pas le cas lors des crises précédentes), constitue probablement une composante particulière de la situation actuelle. D’autant que l’offre disponible identifiée ne tient encore que très partiellement compte des prélèvements effectués par les promoteurs sur les ventes au détail, pour alimenter de grands opérateurs HLM.

En effet, pour soutenir la promotion immobilière pendant la crise sanitaire, deux opérateurs majeurs : In’li, filiale d’Action logement dédiée au logement intermédiaire, et CDC Habitat, filiale de la Caisse des Dépôts et Consignations, ont passé commande pour l’achat de 50 000 logements « en bloc »[6]. Les produits issus de ces achats seront constitués à la fois par du logement locatif social, du logement locatif intermédiaire[7], et par du logement locatif libre plus ou moins encadré (notamment le « logement abordable contractualisé », ou LAC, de la CDC Habitat).

Le fort investissement dans le locatif intermédiaire et le locatif libre avait débuté bien avant la crise, et est à mettre en lien avec l’intérêt croissant pour le logement des investisseurs institutionnels, qui financent pour partie CDC-H et In’Li. La crise permet à ces derniers de renforcer leur position sur ces segments. Et leur donne, au passage, l’occasion de se présenter, à leur avantage, en acteurs contracycliques du marché.

Les promoteurs, parfois réticents à vendre à ces opérateurs qui achètent moins cher, ce qui réduit leurs marges d’opérations dans un cadre habituel, y ont vu, de leur côté, un moyen de fiabiliser le déroulement de leurs programmes, dans un moment de forte inquiétude.

Ces 50 000 logements concernent, pour partie, des projets futurs, qui ne seront donc pas mis en vente au détail dans les prochains mois, et, pour une autre partie, l’offre disponible dans les opérations en cours de vente au détail ; certains particuliers réservataires, dont les dossiers de prêt tardaient à être accordés, ont même été “désistés” à l’initiative des promoteurs, pour réorienter leur logement vers les ventes en bloc. Ce sont déjà plus de 5 300 logements qui ont été retirés de la vente au détail pour alimenter les ventes en bloc ; et on attend au moins autant dans les mois qui viennent.

Au final, cette crise, inédite, a une conséquence prévisible : celle de renforcer des tendances déjà à l’œuvre (la pénurie et donc les blocages fonciers, et la montée en puissance du rôle des investisseurs institutionnels dans le marché de la promotion). Après la crise de 2008, il avait fallu 5 ans pour reconstituer un niveau d’offre suffisante pour garantir une fluidité suffisante du marché de la vente au détail. Dans une perspective où la crise est potentiellement encore devant nous (et même si on n’a pas assisté, pour l’instant, à une désolvabilisation massive des ménages), on ne peut qu’inciter à l’action. Mais surtout, il paraît essentiel, à moyen terme, de se donner les moyens (enfin…) :

- d’une politique du logement stable ;

- territorialisée, car les impacts de la crise sont différenciés selon les territoires : les pénuries les plus fortes sont observées en Île-de-France et à Lyon, au point que les rythmes de vente s’enrayent ; dans une moindre mesure à Toulouse, à Montpellier, à Bordeaux, à Nantes et à Strasbourg ; beaucoup moins ailleurs ;

- et assise sur des politiques foncières seules à même d’alimenter, en amont, et réguler les opérations immobilières, et, partant, de limiter les pénuries liées aux trop forts effets de « stop and go » des cycles de la production immobilière.

Yann Gérard et Laurent Escobar

Août 2020

[1] Voir par exemple J. Comby, 1992, études foncières.

[2] Nos résultats reposent sur la Plateforme Promotion France, un observatoire conçu et mis en œuvre par ADEQUATION. Il est alimenté en continu par des données réelles recueillies à l’échelle du logement auprès d’un panel de promoteurs représentant aujourd’hui 75 % du marché et extrapolées par nos algorithmes. Il fournit les niveaux d’activité à la quinzaine, sur tout territoire ou groupe de territoires générant plus de 800 ventes annuelles. L’observatoire en temps réel permet en particulier d’analyser le comportement des marchés dans les semaines concernées par la crise sanitaire.

[3] Ce “standard de 50 %” n’est appliqué par les banques que durant la dernière décennie. Il a longtemps été de 30 %, voire moins avant l’année 2000.

[4] Dans le marché de la promotion, on parle de « réservation » de logement, qui peut être assimilée à une vente (sous conditions).

[5] L’observatoire de la Fédération des Promoteurs Immobiliers et l’Enquête sur la Commercialisation des Logements Neufs (ECLN), du Ministère en charge du logement convergent sur ces données. Voir par exemple : https://fpifrance.fr/presse/les-chiffres-du-logement-neuf-au-4eme-trimestre-2019.

[6] On oppose traditionnellement la vente « au détail », logement par logement, auprès de particuliers, à la vente « en bloc », d’un ensemble de logements, auprès de personnes morales : bailleurs sociaux, investisseurs institutionnels, etc. Par ailleurs, d’autres opérateurs ont suivi la CDC H (40 000 logements) et In’li (10 000 logements) dans cette dynamique, mais pour des volumes moindres.

[7] Le logement locatif intermédiaire (LLI), instauré par une ordonnance de 2014, a pour objectif de couvrir un segment non présent dans les zones les plus tendues, entre logement locatif social classique et locatif libre : les loyers sont plafonnés entre 85 et 90 % du libre et destinés aux ménages non éligibles au parc social classique et en difficultés face aux loyers privés. Le LLI n’est pas le seul type de logement assimilé à ce qu’on qualifie usuellement de logement intermédiaire, qui comporte de nombreux produits : PLI, accession sociale, etc.

Effectivement, la vente en bloc aux bailleurs de logement sociaux ou intermediaires a toujours constitué le canada dry des promoteurs, bien contents de pouvoir compter sur les OPH et ESH post-2008.

Mais l’incertitude permanente du promoteur entre niveau d’offre et demande, très justement évoquée dans l’article, n’est-elle pas de nature à militer pour un statut des opérateurs (à bareme comme les huissiers ou métiers conventionnés, voire à statut sur le modele de la fonction publique), susceptible de transformer leur concurrence en coopération, ou a minima de substituer l’aiguillon de la qualité du programme à celui de la survie économique ?

l’article est intéressant, mais nulle part le mot « pénurie » n’est justifié. Il y a pénurie quand la demande est supérieure à l’offre, Mais si la demande diminue en parallèle à l’offre, il ne faut pas parler de pénurie, mais de « stabilisation à un niveau plus bas ». Ce serait logique, car si les promoteurs sont dans l’incertitude sur leurs débouchés, d’éventuels acquéreurs sont en parallèle dans l’incertitude sur leur maintien de leur revenus.

Et n’oublions pas la question de fond. Combien de temps pourra-t-on construire environ 400000 logements par an alors que les ménages n’augmentent que de 240 000 en moyenne ces dernières années? Du coup, dans le silence absolu des pouvoirs publics, le nombre des logements vacants a flambé.

Alors combien de temps encore cet équilibre instable va-t-il perdurer ? Et quel sera le futur nouvel d’équilibre ?

Olivier Piron