Vers une renaissance de l’épargne-logement ?

Un retour historique sur la genèse de l’épargne-logement s’impose donc avant d’en retracer l’évolution, statistique, paramétrique et réglementaire.

La création de l’épargne-logement, les comptes en 1965 puis les plans en 1969, répondait à une double préoccupation. D’abord le souhait de l’Etat de se désengager du financement du logement et de l’économie en général, ensuite le besoin d’un mécanisme permettant de constituer un apport personnel à l’abri de l’inflation. Les deux objectifs ne sont pas indépendants : du point de vue du prêteur, l’apport personnel constitue le premier critère d’analyse du risque. L’apport personnel garantit en effet que la valeur initiale du gage est supérieure au montant de la créance hypothécaire, de sorte qu’en cas de défaillance, la vente suffira à purger la créance dans son intégralité sauf dévalorisation forte du bien. Il constitue aussi un bon indicateur de la maturité du projet de l’emprunteur, du moins quand il est le fruit d’une épargne préalable, dont l’accumulation a permis au ménage de tester, dans la durée, sa capacité de remboursement.

L’accumulation de l’épargne préalable exige une période assez longue pour obtenir un montant significatif. Se pose alors la question de la valorisation de cette épargne : pour qu’elle conserve son pouvoir d’achat immobilier dans la durée, il faut que sa rémunération nette soit au moins égale à la variation du prix des logements.

La genèse

La loi de 1952 met en place un système de crédit différé, sur le modèle des building societies anglo-saxonnes dont la création remonte à 1775 au Royaume-Uni et 1831 aux Etats-Unis. Elle définit les entreprises de crédit différé comme étant « des établissements de crédit ou des sociétés de financement qui consentent des prêts en subordonnant la remise des fonds prêtés à un ou plusieurs versements préalables sous quelque forme que ce soit de la part des intéressés et en imposant à ceux-ci un délai d’attente ». Ce dispositif s’est toutefois révélé insuffisant pour faire face aux besoins de financement.

S’agissant de la constitution de l’apport personnel, l’épargne construction est créée en 1953, dans le cadre du plan Courant. Les sommes épargnées sont revalorisées en fonction d’un indice du coût de la construction créé à cet effet[1]. L’indice a survécu, mais l’épargne construction n’a connu qu’un succès limité et a été remplacée en 1959 par l’épargne crédit. L’indexation de l’épargne est abandonnée mais un droit à prêt est ouvert. Le seul attrait du nouveau système est l’octroi d’un prêt à taux réduit mais d’un montant et d’une durée insuffisants. Il était conçu comme un complément aux aides directes de l’Etat et non comme un instrument au service du désengagement de l’Etat[2] ou de l’accès au crédit des classes moyennes.

Le compte d’épargne-logement (CEL) est créé en 1965. Dans son principe il ne diffère pas de son prédécesseur mais ses clauses sont bien plus avantageuses et sa diffusion est élargie au réseau bancaire. Il est aussi très proche du contrat allemand Bauspar en termes de durée de la phase d’épargne (18 mois minimum), de faible multiplicateur de prêt (1,5) et de faibles taux d’intérêt créditeurs et débiteurs. Malgré un meilleur bilan que ses prédécesseurs, le CEL a vu son développement handicapé par le manque de fonds pour les prêts principaux. La création, moins d’un an plus tard du marché des obligations hypothécaires, si elle a permis un allongement sensible de la durée du prêt principal (de 14 à 20 ans), n’a pas suffi à faire face à la croissance de la demande solvable en raison du manque d’appétit des institutionnels pour ce nouveau produit.

En décembre 1969, est introduit le plan d’épargne-logement (PEL). Il diffère du CEL par son multiplicateur de prêt plus important (2,5) ; sa période d’épargne beaucoup plus longue (4 ans) et une meilleure rémunération (8 %) qui était compétitive avec les rendements après impôts des obligations du Trésor à long terme. Ce taux servi aux épargnants était constitué pour moitié par un taux de base de 4% financé par la banque de dépôt et par une prime de 4% financée par le budget de l’Etat. Le taux du prêt était, comme pour le CEL égal au taux bancaire majoré de 1,5% au titre des frais de gestion[3], soit 5,5%. La prime d’Etat était justifiée par le fait qu’il est beaucoup plus efficace pour l’économie d’utiliser les ressources budgétaires pour stimuler l’épargne privée que pour subventionner directement des programmes de production. En outre, les fonds publics bénéficiaient d’un effet de levier puisque, pour une année donnée, les primes d’intérêt déboursées par le budget ne représentaient qu’une fraction de l’épargne effectivement mobilisée[4].

Pourtant, l’épargne-logement est seulement destinée à aider les épargnants à se constituer un capital et à financer des prêts complémentaires. Les prêts consentis n’ont pas vocation à constituer la seule, ni même la principale, source de financement de l’opération. Les emprunteurs doivent généralement recourir à d’autres sources de crédit, en priorité les banques et caisses d’épargne, et, autrefois, les établissements spécialisés. Le financement de ces prêts provient d’ailleurs en partie souvent de la trésorerie de l’épargne-logement. En effet les banques ne peuvent pas utiliser à leur guise la part des dépôts excédentaires. La convention entre l’Etat et les établissements habilités à gérer des plans et comptes d’épargne logement indique en effet que « les fonds déposés aux comptes d’épargne logement et non encore employés en prêts d’épargne logement devront être affectés à tout instant à des emplois intéressant la construction de logements et définis par le ministre de l’Economie et des Finances ». Deux lettres du directeur du Trésor se référant à ladite convention sont venues préciser, en 1998 puis 1999, la nature de ces emplois : le financement de prêts aux particuliers pour l’habitat (acquisitions ou travaux) et la souscription de titres destinés au financement de l’habitat (fonds communs de créances, billets à ordre négociables sur le marché hypothécaire, titres émis par la CRH (Caisse de Refinancement à l’Habitat, appelée à l’origine Caisse de Refinancement Hypothécaire) ou obligations foncières[5].

L’essor

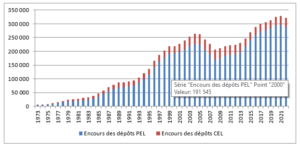

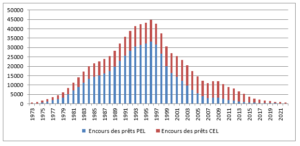

C’est avec le lancement du PEL que l’épargne-logement a véritablement décollé, comme produit d’épargne d’abord, puis, avec bien sûr quelques années de délai, comme prêt au logement (figures 1 et 2).

Figure 1 : Encours des dépôts d’épargne-logement – évolution 1973 -2022 (Millions €)

Source : Direction générale du Trésor[6] et SGFGAS (depuis 2014).

Figure 2 : Encours des prêts d’épargne-logement – évolution 1973 -2022 (Millions €)

Source : Direction générale du Trésor et SGFGAS (depuis 2014).

Haro sur le bon frère

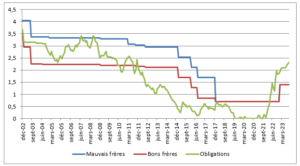

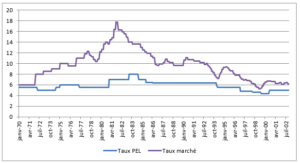

Le succès du PEL a tenu avant tout à son rendement très attractif pendant la phase de dépôt. Jusqu’au milieu des années 1980, il a été très proche du rendement net (après impôt) des obligations d’État, et généralement supérieur à celui-ci pendant les années 1970. Après avoir décroché pendant la période de taux élevés (1986-95), il redevient compétitif, jusqu’à la réforme du 12 décembre 2002 qui limite le versement de la prime de l’Etat aux seuls emprunteurs (les « mauvais frères », cf. encadré).

Le rendement net sera ensuite affecté, pour les bons comme pour les mauvais frères par l’alourdissement de la fiscalité :

– A partir du 1er janvier 2006, les cotisations sociales[7], qui n’étaient initialement prélevées qu’à la clôture, sont prélevées lors du dixième anniversaire du plan, puis à chaque capitalisation annuelle ; en outre, les intérêts des PEL de plus de douze ans deviennent imposables ;

– A partir du 1er mars 2011, les cotisations sociales sont prélevées tous les ans, au taux en vigueur et non plus au taux « historique ».

Encadré : Pourquoi parle-t-on de bons frères et de mauvais frères ?

Selon un rapport du Sénat[8], les termes de « bons frères » et de « mauvais frères » sont ceux par lesquels les britanniques évoquent la transformation de l’épargne collectée en faveur du logement social, l’épargne courte des bons frères servant, grâce à cette transformation, à financer l’achat de logement pour les mauvais frères, mauvais parce que consommateurs des ressources du système. Cela remonte probablement au fonctionnement des premières building societies, ancêtres du crédit différé et donc de notre épargne logement.

Les bons frères sont donc ceux qui épargnent sans faire jouer leur droit à prêt tandis que les mauvais frères sont ceux qui l’ont utilisé (ou transmis). Ces qualificatifs se justifient par le fait que d’abord, l’épargne logement en France, bien qu’elle fonctionne en circuit « ouvert », garantit un prêt à tout demandeur (solvable) dès la fin de la période minimum d’épargne, et ensuite par l’existence d’un coefficient multiplicateur de 2,5, qui rend nécessaire une proportion minimum de bons frères voisine de 50 %.

On distingue en effet deux familles de régimes d’épargne-logement : les régimes « ouverts » et les régimes « fermés ». Les régimes « ouverts » utilisent les marchés des capitaux pour financer les prêts, en cas de manque de liquidités dû à un déficit en nouveaux épargnants, de façon à réduire la durée d’attente pour faire valoir le droit à prêt. En outre, ce mélange entre les fonds issus de l’épargne contractuelle et des fonds issus du marché des capitaux collectifs empêche en théorie de pouvoir garantir un prêt à un taux fixé dès la signature du contrat. C’est bien le cas des CEL, dont le taux de rémunération fluctue en fonction du marché, mais pas celui des PEL, dont le taux de rémunération varie certes dans le temps mais est fixé pour toute la durée du contrat.

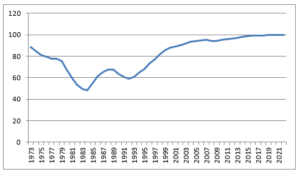

C’est pourquoi les pouvoirs publics surveillent le ratio de trésorerie, rapport entre les encours de prêts et d’épargne comme le lait sur le feu (figure 3). Celui-ci n’a atteint un niveau alarmant qu’une fois au début des années 1980 quand les taux de marché ont atteint des sommets. Le gouvernement a alors réagi en portant la durée minimum de la phase d’épargne de 4 à 5 ans. La période récente se caractérise par le phénomène inverse : le recours au prêt n’est plus justifié alors que les plans d’une certaine ancienneté offraient un rendement avantageux.

Les systèmes « fermés », en revanche, reposent uniquement sur les ressources fournies par le collectif d’épargnants. En dehors des remboursements de prêts, les nouvelles liquidités proviennent exclusivement des dépôts effectués par les nouveaux épargnants. Cette structure de financement entièrement intergénérationnelle permet aux systèmes fermés d’offrir des taux d’intérêt fixes à la fois pour l’épargne et pour les prêts. En cas de manque de liquidité, les demandeurs d’emprunt sont contraints d’attendre que le niveau des liquidités se rétablisse ou de recourir à des emprunts intercalaires. La phase d’attente peut toutefois être réduite au minimum grâce à des techniques de gestion des liquidités appropriées et, dans les systèmes avancés, comme celui de l’Allemagne, elle est aujourd’hui très courte.

Figure 3 : évolution 1973-2022 du ratio de trésorerie de l’épargne-logement (en %)

Source : Direction générale du Trésor et SGFGAS (depuis 2014).

Figure 4 : Rendement annuel net du PEL et des obligations d’Etat (en %) de 1970 à 2002

Source : IGEDD d’après Banque de France.

La réforme de 2002 a eu pour effet de rendre le PEL moins attractif pour les bons frères, mais à partir de 2009, la baisse des taux de marché lui a permis de retrouver un attrait indéniable. Enfin, comme les PEL ouverts à compter du 1er janvier 2018 ne permettent plus d’obtenir de prime d’Etat, bons et mauvais frères se retrouvent sur un pied d’égalité mais dans une position favorable, du moins jusqu’au début de 2022 (figure 5).

On notera, pour l’anecdote, que, pour la première fois, le CEL a offert entre août et décembre 2022 un rendement supérieur à celui du PEL et que ces deux rendements sont égaux depuis février 2023.

Figure 5 : Rendement annuel net du PEL et des obligations d’Etat (en %) depuis 2002

Source : IGEDD d’après Banque de France et Banque de France (TME) à partir d’octobre 2004.

Des prêts avantageux… autrefois

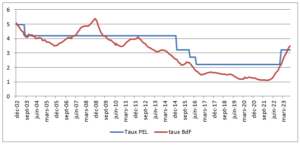

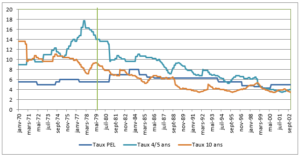

S’agissant de la phase d’emprunt, les taux des prêts sur PEL se sont toujours révélés avantageux jusqu’en 2002 par rapport aux alternatives courantes non aidées, PEMH (prêts éligibles au marché hypothécaire), PIC (prêts immobiliers conventionnés) puis PC (prêts conventionnés), et ce d’autant plus que les taux du marché étaient élevés (figure 6). Jusqu’en 1992, l’écart avec le taux des PEMH s’est toujours maintenu au-dessus de 400 points de base[9].

Il en va tout autrement depuis 2002 : hormis la courte période de la crise de 2008-09, le taux des prêts sur PEL a toujours été supérieur aux taux des prêts libres, provoquant leur désaffection et la hausse du taux de trésorerie à des niveaux jamais atteints depuis les toutes premières années.

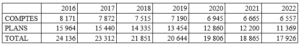

Les graphiques 6 et 7 comparent les taux des prêts sur PEL à celui des prêts du marché à la date de signature du contrat. C’est en effet ce qui peut inciter un futur emprunteur à souscrire un plan. Cependant, compte tenu du délai d’attente minimum, la comparaison doit aussi porter sur les années pendant lesquelles l’épargnant a la possibilité d’exercer son droit à prêt.

Le détenteur d’un plan d’épargne logement bénéficie en effet d’un certain nombre d’options qui constituent autant d’aléas pour l’établissement cocontractant. Les graphiques 8 et 9 comparent les taux des prêts sur PEL à celui des prêts du marché non plus à la date de signature du contrat, mais à la première date d’emprunt possible, après 4 ou 5 ans d’épargne[10], et après 10 ans[11].

Figure 6 : Taux d’intérêt comparé des prêts sur PEL et des prêts libres entre 1970 et 2002

Sources : estimation du taux des PIC (prêts immobiliers conventionnés) à partir de Dresch (op. cit.) de 1970 à 1977, SGFGAS (Prêts conventionnés, moyenne entre taux de référence et taux plafond) entre 1978 et novembre 1998, Banque de France (Crédits nouveaux à l’habitat des particuliers) à partir de décembre 1998.

Figure 7 : Taux d’intérêt des prêts sur PEL et des prêts libres depuis 2002

Source : Banque de France (Crédits nouveaux à l’habitat des particuliers).

Figure 8 : Taux d’intérêt des prêts sur PEL et des prêts libres pour les générations de 1970 à 2002 après 4/5 et 10 ans.

Lecture : pour les PEL ouverts en mai 1979, le taux contractuel des prêts était de 5,5% ; le taux des prêts libres était de 14% en mai 1983 et de 9,4% en mai 1989.

Source : cf. figure 6.

Figure 9 : Taux d’intérêt des prêts sur PEL et des prêts libres pour les générations postérieures à 2002 après 4 et 10 ans.

Lecture : pour les PEL ouverts en février 2012, le taux contractuel des prêts était de 4,2% ; le taux des prêts libres était de 2,26% en février 2016 et de 1,13% en février 2021.

Source : Banque de France (Crédits nouveaux à l’habitat des particuliers).

… Et qui le redeviennent

Le niveau du taux des prêts libres atteint en juillet 2023 (3,2%) rend déjà avantageux celui des prêts auxquels ont droit les détenteurs d’un PEL ouvert depuis février 2016, voire février 2015. Au cours de la période qui s’étend de 2015 ou 2016 à 2020 (le droit à prêt des contractants plus récents n’est pas encore ouvert), le bas niveau des taux de marché faisait du PEL un instrument d’épargne tout à fait intéressant. La question est donc de savoir si ces générations sont susceptibles d’utiliser leur droit à prêt ou si seul le rendement de la phase les avait attirés. Dans le premier cas, le prêt sur PEL retrouverait alors son statut contracyclique et de ce fait amortisseur de crise.

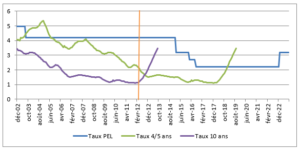

Le PEL a en effet connu un très fort engouement entre 2013 et 2017. La collecte nette s’est élevée à 57 Mds € au total sur cette période, de sorte que l’encours est passé de 188 Mds € fin 2012 à 270 Mds € fin 2017 (figure 1). En parallèle, le nombre de plans a nettement augmenté pour atteindre un maximum historique de près de 16 millions en 2016. Depuis, la forte baisse du taux et la disparition des avantages fiscaux sur les nouveaux plans a entraîné une baisse de la collecte, qui a été quasi-nulle entre 2018 et 2020, et négative de 4 Mds € en 2021. Le nombre de PEL a diminué de 30% entre 2016 et 2022 ; le CEL a suivi la même trajectoire, mais avec une variation moins brutale (figure 10).

Figure 10 : Evolution du nombre de CEL et de PEL entre 2016 et 2022

Source : SGFGAS.

L’encours de l’épargne-logement a atteint son maximum en 2021 et connu en 2022 son premier recul depuis 2005 (figure 1).

Le nombre des ouvertures de PEL n’est pas accessible : les statistiques de la SGFGAS incluent les transferts. On observe cependant une division par deux de leur nombre entre le premier trimestre 2021 et le quatrième trimestre 2022, alors que celui des CEL a au contraire connu une forte hausse.

Dans quelle proportion les détenteurs de PEL restants ont-ils l’intention d’utiliser leur droit à prêt ? On peut l’estimer assez faible car les accédants potentiels semblent très minoritaires : les moins de 45 ans ne détiennent que 35% des PEL et 23% de l’encours[12]. Le taux de détention de PEL est par ailleurs minimum chez les ménages jeunes, ceux qui sont le moins souvent propriétaires et ont la capacité d’épargne la plus faible, ce qui confirme l’hypothèse selon laquelle le PEL est essentiellement utilisé comme un produit d’épargne[13]. Ils pourront certes faire profiter de leur droit à prêt leurs enfants, petits-enfants, neveux et nièces, mais ceux-ci doivent eux-mêmes détenir un PEL d’au moins 3 ans et ils ne semblent pas se précipiter pour en ouvrir.

Un nouveau départ ?

Si la constitution de l’apport personnel est un enjeu de taille pour les primo-accédants, le PEL peine désormais à jouer le rôle qui lui avait été assigné à l’origine : la rémunération brute est faible et les intérêts sont imposables pour la plupart des épargnants. Le rendement net s’établit en effet à 1,4%, bien loin des 3% du livret A et du LEP, dont le montant est certes plafonné, mais les alternatives sont nombreuses : comptes à terme, super-livrets et assurance-vie.

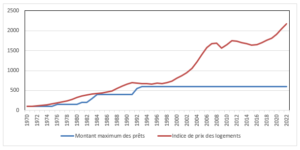

Seule la perspective d’un prêt à taux préférentiel en période de taux de marché élevés pourrait inciter un épargnant averti des aléas du marché à ouvrir et abonder un PEL. Encore faudrait-il pour cela que ce prêt soit attractif, en termes de taux, mais aussi de montant et de durée. Baisser le taux sans pénaliser l’épargnant signifie réduire un peu plus la marge de la banque, déjà ramenée de 1,7% à 1,2% début 2015. Le montant et la durée des prêts d’épargne logement sont liés par la formule qui relie le montant des intérêts débiteurs aux intérêts créditeurs. La durée maximum des prêts est depuis l’origine de 15 ans. Quant au montant maximum, 92 000 €, il est inchangé depuis août 2003, et pratiquement depuis avril 1992 puisqu’en 2003, il avait seulement été arrondi au millier supérieur. S’il avait jusqu’alors suivi grosso modo l’évolution du prix des logements, il a complètement décroché depuis : en 52 ans, il a été multiplié par 6 et le prix des logements par près de 22 (figure 11).

Figure 11 : Evolution 1970-2022 du montant maximum des prêts sur PEL et des prix des logements anciens (base 100 en 1970)

Source : IGEDD et Insee (indice Notaires-Insee) depuis 1996.

Une telle hausse nécessiterait une augmentation du taux de conversion fixé depuis l’origine à 2,5. Dans un premier temps, la trésorerie abondante de l’épargne-logement le permettrait facilement, mais ce ne serait pas viable en régime permanent : celui-ci a besoin d’un certain nombre de bon frères (environ 50% avec un taux de conversion de 2,5). Or les nombreux effectifs des années 2010 vont fondre rapidement et leurs remplaçants manqueront à l’appel : les générations nombreuses 2013-17 vont arriver à échéance entre 2028 et 2031 ; leurs montants seront alors automatiquement transférés sur des comptes sur livrets et il peu probable qu’une part importante de ces sommes vienne abonder de nouveaux plans.

Cette abondante trésorerie suscite d’ores et déjà des convoitises : Le ministre de l’Economie a annoncé cet été, que les fonds des plans d’épargne-logement, normalement bloqués pour quatre ans, pourront être exceptionnellement débloqués à hauteur de la somme nécessaire, pour réaliser des travaux de rénovation énergétique sans que cela entraîne la fermeture du plan. Il semble improbable que cela affecte sensiblement la trésorerie du système. En revanche, cela confirme que les pouvoirs publics ne voient plus l’épargne logement comme un moyen d’encourager l’accession à la propriété des classes moyennes ni de soutien à l’activité immobilière permettant de lisser l’impact des cycles. Cette impression est renforcée par les récentes déclarations sur un éventuel soutien de l’accession, qui mentionnent un élargissement (ou un moindre rétrécissement) du PTZ et la création d’un nouveau prêt bonifié à l’intention des classes moyennes ; personne n’a émis l’idée que l’épargne-logement pourrait jouer ce rôle.

Si l’extinction progressive de l’épargne-logement semble bien programmée, cela pourrait-il mettre en péril l’alimentation financière des crédits au logement ? Rappelons que depuis 1998 les banques sont autorisées à utiliser la trésorerie de l’épargne-logement pour financer tous les prêts à l’habitat des ménages et non plus les seuls prêts d’épargne-logement et conventionnés.

Les circuits de distribution du crédit ont changé depuis les années 1970. L’épargne-logement a été créée dans le contexte de l’encadrement du crédit ; les établissements spécialisés étaient alors les seuls à offrir des prêts long terme et ils peinaient à répondre à la demande. L’objectif était donc de permettre aux banques de financer sans création monétaire des prêts de longue durée et à taux modéré. Ce faisant, on a introduit une distorsion de concurrence entre établissements spécialisés et généralistes collecteurs d’épargne. Les spécialisés ont aujourd’hui disparu. Quant aux modes de refinancement, si la CRH est contemporaine de l’épargne logement, ils se sont multipliés avec l’introduction de la titrisation puis celle des obligations sécurisées, sans remettre en cause le recours majoritaire à la transformation des dépôts. Les banques ont pu faire face sans difficultés apparentes à l’explosion des crédits à l’habitat qui s’est produite ces dernières années (on est passé de 59 à 251 Mds € de crédits nouveaux hors renégociations entre 2001 et 2021). Le risque de pénurie de ressources pour le refinancement des prêts à l’habitat semble donc très limité en dehors de circonstances exceptionnelles comme la grande crise de 2008-09.

* * *

L’épargne-logement n’est plus nécessaire au financement bancaire. Comme produit d’épargne, elle ne présente plus guère d’attrait. Comme emprunt, la conjoncture pourrait inciter à la considérer de nouveau comme une option permettant d’obtenir un prêt avantageux pour soi-même ou un proche en période de taux élevé, en étant conscient que les paramètres actuels n’ouvriront le droit qu’à un prêt complémentaire relativement modeste.

Pourrait-on faire mieux sans rembobiner le film et revenir sur toutes les mesures défavorables prises depuis 20 ans ? On proposera une mesure unique : la réintroduction d’une prime, soit imposable, soit modulée en fonction du revenu, qui pourrait en outre varier selon les territoires et les priorités de la politique du logement. Cela serait plus vertueux et sans doute moins coûteux que l’élargissement annoncé récemment de la cible du PTZ vers les classes moyennes supérieures, mais bien sûr trop tardif pour soutenir la conjoncture actuelle.

[1] EFFOSSE, Sabine. L’invention du logement aidé en France : L’immobilier au temps des Trente Glorieuses. Nouvelle édition [en ligne]. Vincennes : Institut de la gestion publique et du développement économique, 2003. Disponible sur Internet : <http://books.openedition.org/igpde/1750>. ISBN : 9782821828360. DOI : https://doi.org/10.4000/books.igpde.1750.

[2] DRESCH, Michel. Le financement du logement. L’administration nouvelle, Berger-Levrault, 1973.

[3] Pour les PEL, cette marge sera portée à 1,7% en janvier 1981 puis abaissée à 1,2% en février 2015, celle des CEL restant fixée à 1,5% depuis l’origine.

[4] LEA, Michael, et RENAUD, Bertrand. Contractual Savings for Housing: How suitable Are They for Transitional Economies. Working paper 1516, Banque Mondiale, septembre 1995.

[5] BOSVIEUX, Jean. A quoi sert l’épargne-logement ? Etudes et Eclairages, ANIL, 2013.

[6] Données recueillies par IGEDD, Compte du logement et WITTMANN, Wilfried. L’épargne-logement : Etat des lieux et analyse des pistes d’évolution. Mastère d’action publique, Ecole Nationale des Ponts et Chaussées. Thèse professionnelle. 2007.

[7] Le PEL, comme les autres produits financiers, a été assujetti aux prélèvements sociaux à compter du 1er février 1996 au taux de 0,5 %.

[8] BIMBENET Jacques. Avis présenté au nom de la commission des Affaires sociales du Sénat sur le projet de loi de finances pour 1993, Tome 11, Logement social. Sénat, Novembre 1992.

[9] Op. cit. cf note 3.

[10] 5 ans de janvier 1981 à mars 1992.

[11] Ces 10 ans n’ont jamais constitué un plafond : seuls les PEL ouverts depuis mars 2011 ont une durée de vie maximale, qui est de 15 ans.

[12] L’épargne règlementée, rapport annuel 2022. Banque de France, juillet 2023.

[13] PONTON Corentin. Effets de génération sur les Plans épargne-logement : de puissants leviers de transformation à venir. La Banque Postale, Rebond du 13 juillet 2022.