Quel avenir pour le locatif intermédiaire ? (1)

Les zones à forte demande locative se caractérisent par un écart important entre les loyers du parc social et les loyers de marché. De nombreux ménages, qui n’ont pas les moyens d’accéder à la propriété, mais dont le revenu relativement conséquent leur ferme de facto l’accès au parc social, sont donc contraints de se loger dans le parc locatif privé, ce qui leur impose d’accepter des taux d’effort élevés et/ou des conditions de logement peu satisfaisante. Ce constat justifie le développement d’une offre de logements locatifs à loyer intermédiaires.

Différents modes de financement ont été expérimentés pour ce faire. Parmi ceux actuellement en vigueur, le Prêt locatif intermédiaire (PLI) n’est plus guère utilisé et le dispositif de défiscalisation dit « Pinel » semble promis à une fin prochaine. Le dernier en date, le Logement locatif intermédiaire institutionnel (LLI), ambitionne de mobiliser des capitaux privés et de faire de ce segment de production le laboratoire d’un nouveau modèle de financement du logement social.

Dans la première partie de cet article, nous tentons de donner une définition précise du locatif intermédiaire et de présenter les modes de financement actuellement utilisés. La deuxième partie est une réflexion sur la « financiarisation » du locatif intermédiaire et son extension possible pour la production de logements sociaux.

_________

Première partie : Le locatif intermédiaire : du concept à la réalité

Les politiques de redistribution ont de plus en plus tendance à être ciblées sur les plus modestes. Le revenu de solidarité active (RSA) s’adresse aux plus pauvres et la quasi-totalité des prestations sociales est soumise à des conditions de ressources. La politique du logement n’échappe pas à cette évolution : les aides personnelles sont dégressives et ne sont versées qu’aux ménages à faible revenu et, si les plafonds de ressources qui conditionnent l’accès au logement social sont plutôt élevés, la réalité des attributions privilégie les demandeurs les plus modestes. Les dépenses d’hébergement sont en forte croissance. Echappent à ce tropisme les aides à l’accession à la propriété, dont les bénéficiaires sont majoritairement des ménages à revenu moyen, et les aides fiscales à l’investissement locatif intermédiaire.

La production d’une offre de logements locatifs intermédiaires est justifiée par l’écart entre les loyers du secteur social et ceux du secteur libre, important dans les zones tendues. Les ménages qui, pour des raisons réglementaires (plafonds de ressources) ou pratiques (offre de logements sociaux très inférieure à la demande) ne peuvent obtenir un logement social et pour qui l’accession à la propriété n’est pas envisageable, sont donc contraints de se loger dans le parc locatif privé. Le niveau des loyers de marché peut les contraindre à se contenter de logements exigus et/ou éloignés de leur lieu de travail. On déplore notamment (et de façon de plus en plus médiatisée) les difficultés de logement des travailleurs clés (pour reprendre le terme britannique des key workers)[1], indispensables à la vie de la cité (soignants, policiers et plus généralement emplois de service) dont l’activité n’est pas compatible avec le télétravail, qui disposent d’un revenu stable mais insuffisant pour pouvoir se loger à proximité, ou du moins à distance raisonnable, de leur lieu de travail.

Le développement d’une offre de logements à loyers intermédiaires est de ce fait devenu un des volets des politiques du logement, au plan national comme au plan local. Les pouvoirs publics tentent d’en promouvoir la production auprès des particuliers comme des professionnels par des aides, notamment des avantages fiscaux. Cependant, si le concept de locatif intermédiaire semble faire sens, sa traduction pratique est loin d’aller de soi. On tentera dans cet article d’en cerner le plus précisément possible les contours et d’évaluer le volume de l’offre et la place qu’elle est susceptible d’occuper.

1 - De quoi parle-t-on ?

Pour être considéré comme relevant du locatif intermédiaire, un logement doit remplir deux conditions :

- son loyer doit être (significativement) inférieur au loyer de marché et supérieur au loyer plafond des logements sociaux ;

- les locataires doivent avoir des revenus qui, sans forcément les exclure de droit du logement social, sont insuffisants pour leur permettre de se loger convenablement aux conditions du marché.

La condition de loyer, qui semble couler de source, s’avère singulièrement difficile à déterminer. Cela suppose en effet que les bornes qui délimitent la place du locatif intermédiaire soient elles-mêmes définies de façon précise. Les loyers du secteur social, par ailleurs plafonnés, sont connus de façon exhaustive par le biais de l’enquête RPLS. La connaissance des loyers privés pose des problèmes plus délicats du fait de leur forte disparité géographique - dans une agglomération donnée, ils peuvent varier considérablement en fonction de la localisation des logements – et de leur dispersion autour de la moyenne. Elle s’est améliorée grâce à la mise en place, après la loi ALUR, d’observatoires locaux agréés, mais ce réseau ne couvre pas (encore ?) la totalité des grandes villes.

La condition de ressources pose également problème, le bailleur pouvant être tenté de sélectionner les locataires les plus aisés, c’est-à-dire ceux dont les ressources sont les plus proches des plafonds. D’où la nécessité de fixer des plafonds de ressources qui excluent effectivement les ménages pouvant se loger aux conditions du marché.

Loyer de marché et loyer intermédiaire

Le loyer d’un logement dépend, c’est bien connu, de ses caractéristiques et en premier lieu de sa localisation. Mais dans une zone donnée, même au périmètre restreint, et pour un type de logement donné, on observe une dispersion assez importante autour du loyer médian.

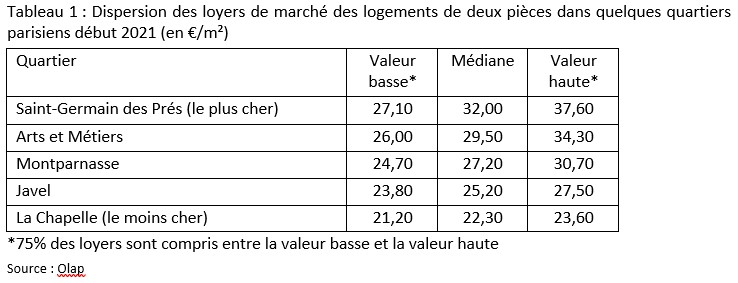

L’exemple de Paris, bien documenté grâce à l’Olap, fournit une illustration de la dispersion des loyers de marché des logements loués vides, c’est-à-dire des loyers à la relocation (tableau 1).

Comme le montre ce tableau, parler d’un loyer de marché comme s’il s’agissait d’une valeur déterminée n’a guère de sens, même au niveau du quartier. Toutefois, à Paris, les loyers du marché sont largement supérieurs à ceux des logements sociaux les plus chers, les PLS, dont le loyer plafond était en 2021 de 13,63 € par m² de surface utile, soit environ 16,57 € par m² de surface habitable pour un deux pièces de 45 m²[2].

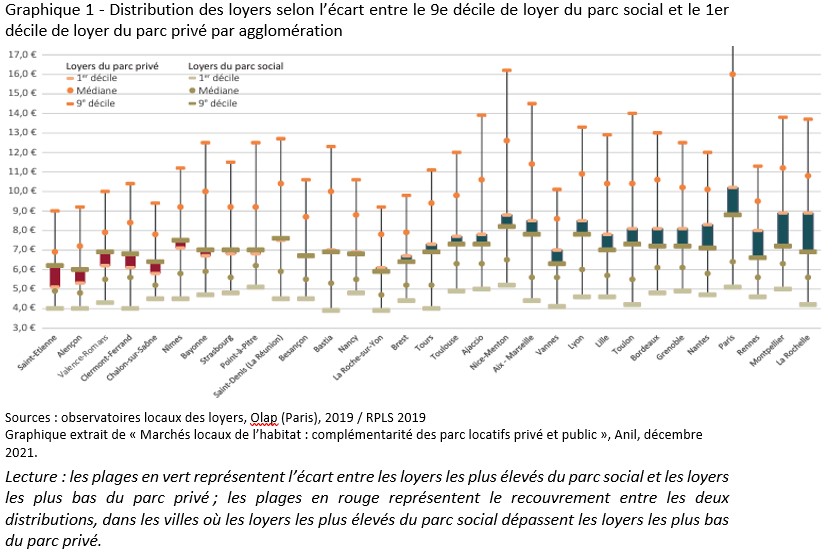

C’est loin d’être le cas sur tout le territoire français, comme le montre le graphique 1.

L’absence de continuité de l’offre en termes de loyers, particulièrement marquée dans certaines villes (La Rochelle, Montpellier, Rennes, Paris), nuit à la fluidité du marché locatif. Faute de pouvoir se loger à un prix comparable dans le parc privé, les locataires du parc social ont intérêt à conserver leur logement aussi longtemps que possible, même s’il ne répond pas parfaitement à leurs besoins.

Dans les villes que nous venons de citer, il semble relativement facile de fixer des loyers plafonds pour le logement intermédiaire, entre le loyer moyen du parc privé et le loyer maximum du parc social, PLS compris, l’idéal étant de pouvoir proposer des logements ni trop chers, ni trop bon marché au regard des revenus des locataires qui vont les occuper. La chose est cependant plus délicate qu’il n’y paraît. C’est ce que montre un rapport de 2019[3], qui constate que « les écarts de loyer peuvent être importants au sein des communes d’une zone urbaine soumises au même zonage Pinel » et que « Les loyers au sein d’une ville et a fortiori d’un regroupement de communes d’une même zone peuvent également varier. Ainsi, le loyer plafond du Pinel peut ne pas être adapté à l’ensemble de la zone urbaine ».

Dans les zones où les loyers maximums du secteur social sont proches des loyers du marché, la notion même de locatif intermédiaire n’a guère de sens. Une offre supplémentaire à loyers plafonnés, mais supérieurs à ceux du logement social, ne ferait que s’ajouter à l’offre privée, quantitativement suffisante et même parfois pléthorique au regard de la demande.

2 – Les différents segments de l’offre de logements locatifs intermédiaires

Puisque ses loyers doivent être « intermédiaires » entre ceux du parc social et ceux du parc privé, parler de locatif intermédiaire suppose que l’on définisse précisément ce que l’on entend par parc social. On peut, en première approximation, considérer qu’il s’agit de l’ensemble des logements détenus par des bailleurs sociaux (organismes d’HLM et SEM). Un examen plus attentif montre toutefois que cette définition n’est pas suffisamment précise, car le parc locatif social est hétérogène et contient une part de logements que l’on peut qualifier d’intermédiaires (cf. encadré).

Fort heureusement, on distingue dans cette jungle quelques gros arbres, peu nombreux ; les autres n’étant que des arbustes de peu d’importance. Ces financements, qui représentent l’essentiel du parc, correspondent à des périodes assez bien délimitées :

1 - les HLM/O (O comme « ordinaires »), au nombre de 1,7 million (soit un tiers du parc actuel), construits pour l’essentiel (90%) entre 1955 et 1979

2 - les PLA (prêts locatifs aidés) et les PLUS (prêts locatifs à usage social), aux profils très proches, représentent quelques deux millions de logements entrés dans le parc après la réforme du financement de 1977 (donc à partir de 1980 pour la plupart) ;

3 - les PLA d’insertion ou assimilés, 300 00 logements environ entrés dans le parc à partir du début des années 1990 ;

4 - la catégorie composite des logements à loyer intermédiaires de la période récente (300 000 logements construits surtout depuis 2005), pour une large part des PLS (prêt locatifs sociaux). On peut y ajouter quelques 78 000 autres logements de la même catégorie (PLI/prêts locatifs intermédiaires et PC locatifs ou PCL) construits pour l’essentiel entre 1985 et 2005.

Dans leur grande majorité, ces logements sont conventionnés sans limite de durée, ce qui signifie qu’ils doivent obéir à des règles : plafonnement des loyers et des ressources des occupants à l’entrée, procédures d’attribution. Echappent notamment au conventionnement, dans la production récente, les PLI.

Pour être complet, il faudrait également mentionner les quelques 80 000 logements des Immeubles à loyer normal (ILN) et des immeubles à loyer modéré (ILM), construits à partir de l’entre-deux guerres et qui ont, en quelque sorte, créé le concept de logement locatif intermédiaire.

La loi SRU se fonde sur le critère du conventionnement pour définir les logements sociaux : en sont explicitement exclus « ceux construits, ou acquis et améliorés à compter du 5 janvier 1977 et ne faisant pas l'objet d'une convention définie à l'article L. 831-1 » (article L302-5 du CCH). Les logements financés en PLS en font donc légalement partie, bien que leurs loyers soient supérieurs à ceux des logements sociaux « classiques » (i.e. financés en PLUS) et, surtout, que les plafonds de ressources permettant d’y accéder soient supérieurs de 30% à ceux du PLUS. C’est pourquoi le PLS est parfois considéré comme faisant partie du secteur intermédiaire.

2.1 – Le PLS : social ou intermédiaire ?

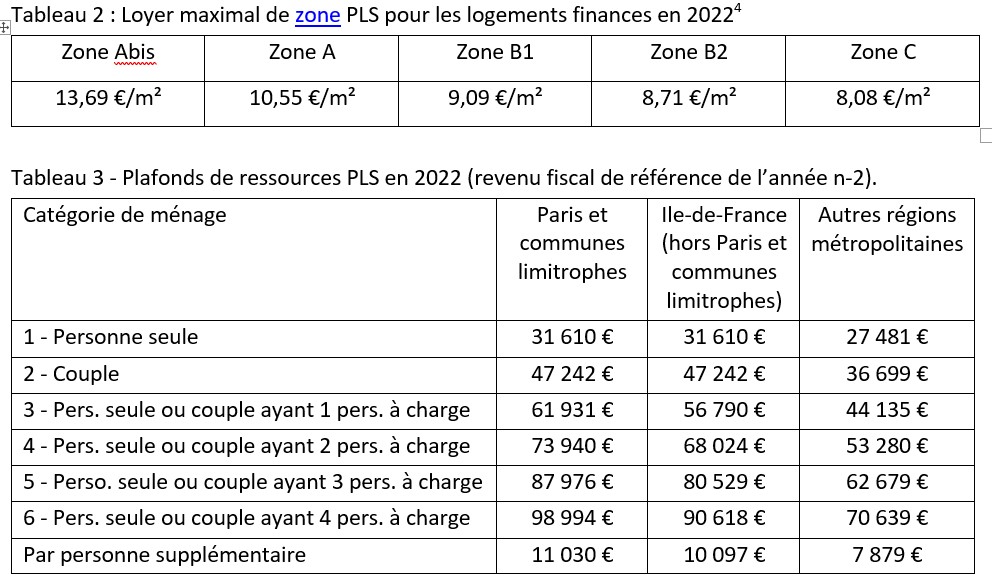

Le Prêt locatif social (PLS) peut financer la construction ou l’acquisition de logements ainsi que, le cas échéant, les travaux d’amélioration correspondants. Il ne donne pas droit à une subvention de l’État, mais permet de bénéficier de la TVA à taux réduit et d’une exonération de TFPB pendant 25 ans. En contrepartie de ces avantages, le bailleur s’engage à plafonner les loyers et à louer les logements à des locataires dont les revenus doivent être inférieur à un plafond à l’entrée dans les lieux (cf. tableaux 2 et 3).

Un calcul basé sur des hypothèses moyennes de surface pour chacune de ces catégories de ménages et sur des loyers égaux au plafonds réglementaires montre que le taux d’effort (part du revenu brut consacrée à la dépense de logement) d’un ménage dont le revenu est égal au plafond de ressources est peu élevé. En ajoutant des charges de 20% du montant du loyer (ce qui est un montant plutôt élevé), le taux d’effort charges comprises ne dépasse 20% qu’en zone Abis et pour les catégories 1,2 et 3. Partout ailleurs, il est inférieur à 18%. C’est dire qu’en dehors des zones les plus chères – Paris et les communes limitrophes, certaines autres communes de l’Ile-de-France et les métropoles où le marché est le plus tendu (cf. graphique 1) -, les ménages dont le revenu est égal au plafond réglementaire ont les moyens de se loyer au prix du marché.

Ce constat est évidemment théorique, car rien n’oblige les bailleurs à louer à des ménages dont les ressources sont proches des plafonds réglementaires. Les logements PLS détenus par les bailleurs sociaux font l’objet d’un conventionnement, qui fixe à la fois les plafonds de ressources pour l’attribution des logements, les loyers plafonds à respecter, le contingent préfectoral de réservations, les engagements relatifs à l’attribution d’une partie des logements aux ménages en difficulté. En pratique, si les niveaux de loyers PLS rendent en théorie ce type de logement difficile d’accès pour les ménages à faibles ressources, cela n’empêche pas qu’en Ile-de-France « l’occupation des PLS reste proche de celles des logements sociaux financés en PLAI ou PLUS, avec une grande partie de ménages disposant de ressources inférieures au plafond PLAI (40 % contre 56 % dans le parc locatif social PLAI ou PLUS et 27 % parmi l’ensemble des ménages) » [4]. La situation est certainement fort différente dans les zones où les loyers PLS sont proches des loyers de marché.

Il n’en va pas de même pour les investisseurs privés ou autres qu’HLM qui peuvent, eux aussi, financer des investissements à l’aide du PLS. Ils signent également une convention qui les oblige à respecter les plafonds de loyer mais ils sélectionnent librement les locataires. De plus, cette convention est de durée limitée, calquée sur celle du prêt contracté auprès de la Caisse des dépôts (30 ans maximum, portée à 50 ans pour le foncier). Les investisseurs sont ensuite libres d’augmenter les loyers (après l’expiration des baux en cours) ou de vendre les logements en encaissant une plus-value. C’est sur ce schéma que se fonde, par exemple, l’usufruit locatif social : « l’investisseur acquiert la nue-propriété d’un bien à un prix décoté, tandis que son usufruit est cédé [pour une durée limitée] à un bailleur institutionnel. La pleine propriété se reconstitue sans formalités ni frais au terme du contrat. L’investisseur peut dès lors vendre, louer ou occuper son bien »[5].

Les investisseurs privés n’occupent toutefois qu’une position mineure dans la production de PLS, au sein de laquelle la part des bailleurs sociaux est très largement prédominante avec, pour les années récentes plus de 85% sur un total de 25 000 à 30 000 logements par an, à l’exception de l’année 2011 au cours de laquelle près de 39 000 PLS avaient été produits. La répartition par zone pour l’année 2020 fait apparaître une très large surreprésentation de la zone A et a contrario un poids nettement plus faible de la zone C.

Les PLS ont représenté au cours de la décennie 2011-2020 un gros quart de la production de logements sociaux. Ce succès s’explique notamment par la préférence forte de certaines communes, notamment celles qui n’atteignent pas le seuil de logements sociaux fixé par la loi SRU, pour financer des logements PLS plutôt que des PLAI ou des PLUS, dans l’espoir d’éviter d’accueillir des ménages à très faibles ressources. C’est aussi ce qui explique la part importante, dans la production de PLS, de structures collectives destinées au logement de publics spécifiques, comme l’a montré G. Fauconnier : « implanter des logements sociaux est une tâche difficile, a fortiori dans les communes où il y en a peu, à cause du coût du foncier et de l’opposition des riverains. D’où la recherche d’expédients par les élus dont le plus efficace consiste à réaliser des structures collectives destinées à des publics spécifiques. A partir du moment où elles permettent l’autonomie de leurs occupants, les habitations qu’elles proposent, essentiellement des studettes, sont en effet comptabilisées comme autant de logements sociaux par l’inventaire SRU »[6]. Ce constat est confirmé par la répartition de la production de PLS au sein de laquelle, sur les 24 164 logements financés en 2020, seuls 58% sont destinés à des ménages ordinaires, les 42% restants se répartissant pour l’essentiel dans la production de structures collectives pour étudiants (19%), personnes âgées (16%), personnes handicapées (4%) et jeunes (3%)[7]. Sans doute est-ce la raison pour laquelle la part des PLS dans le « rattrapage » des communes carencées au sens de la loi SRU est désormais limitée à 30%.

Cette trop rapide description montre la diversité du rôle des PLS : logements sociaux pour certains d’entre eux, notamment en Ile-de-France, en concurrence avec le marché dans les zones les moins tendues, structures dédiées à des publics spécifiques pour une part importante. Si certains d’entre eux relèvent, de par le niveau de leur loyer, de la catégorie des logements intermédiaires, il serait abusif de les considérer globalement comme tels.

2.2 – Le secteur intermédiaire proprement dit

Outre les logements « non sociaux » détenus par les bailleurs sociaux, le parc locatif intermédiaire en comprend d’autres qui sont la propriété de bailleurs privés, personnes physiques ou morales, ou publics. Nous laisserons de côté ceux produits dans le cadre des dispositifs Denormandie et Loc’Avantages, qui n’occupent qu’une place marginale, ainsi que le PLI, qui « n’est presque plus développé car il n’offre aucune rentabilité aux investisseurs »[8], pour nous intéresser aux deux segments principaux : le Pinel et le logement locatif intermédiaire institutionnel.

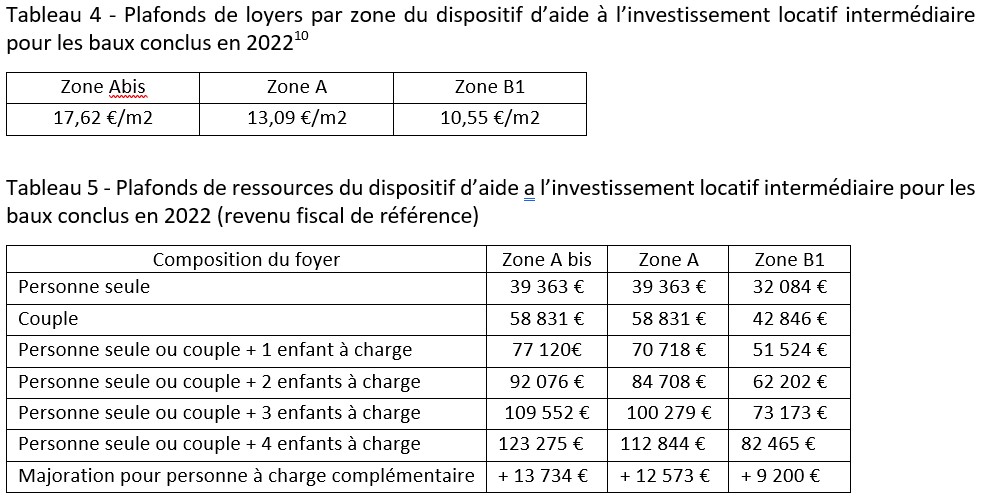

Ces deux dispositifs diffèrent par leur cible : le premier s’adresse aux personnes physiques, le second aux investisseurs institutionnels. Ils ont toutefois des paramètres communs : les plafonds de loyers et de ressources, qui sont identiques.

Les plafonds de ressources imposés aux locataires sont élevés. Dans les zones A et A bis, ils sont, pour la plupart des catégories de ménages, supérieurs au 9ème décile de revenu fiscal de référence.

Le Pinel : une faible part relève effectivement de l’intermédiaire

Le dispositif de réduction d’impôt dit "Pinel" s’applique aux opérations d’acquisition ou de construction de logements neufs ou remis à l’état neuf, l’acquisition de locaux transformés en logements ou l’acquisition de locaux non décents réhabilités, réalisées dans les zones tendues (zones A, A bis et B1). Depuis 2021, elle est réservée aux logements situés dans un immeuble collectif.

Le bénéficiaire (obligatoirement une personne physique) doit s’engager à louer le logement pendant au moins six ou neuf ans, période à l’issue de laquelle il a la possibilité de proroger pour une ou deux périodes de trois ans. La durée totale de l’engagement de location et le bénéfice de la réduction d’impôt ne peuvent dépasser douze ans. En France métropolitaine, le taux de la réduction d’impôt en 2021 et 2022 est respectivement de 12, 18 ou 21 % pour un engagement de location de 6, 9 ou 12 ans. Il diminuera dans les années à venir, sauf pour les opérations en QPV.

Le Pinel fait suite à une série de dispositifs d’incitation fiscale à l’investissement locatif, initiée vers le milieu des années 1980, dont les modalités ont varié. Certains d’entre eux, qui ne comportaient pas de plafonnement du loyer et/ou des revenus des locataires, avaient pour seul objectif de promouvoir le renouvellement de l’offre locative globale, sans viser à la production de logements locatifs intermédiaires.

Tel n’est pas le cas du Pinel qui est officiellement présenté comme une « réduction d’impôt accordée au titre des investissements locatifs intermédiaires » (article 199 novovicies du code général des impôts). Comme nous l’avons vu plus haut, le niveau des plafonds de ressources ne suffit pas à justifier le qualificatif d’ « intermédiaire », car un ménage dont les ressources sont proches du 9ème décile de revenu a largement les moyens d’accéder à un logement au loyer du marché, même dans les zones les plus chères. Qu’en est-il du niveau des loyers ?

Ce point est examiné, parmi beaucoup d’autres, dans un rapport de 2019 de l’Inspection des finances et du Commissariat général de l’environnement et du développement durable[9]. Le constat des rapporteurs est le suivant :

« Il apparaît notamment que :

- la part des appartements dont le plafond Pinel est inférieur au loyer de marché est variable selon les zones : 20 % en zone A bis, 30 % en zone B2, 54 % en zone A et 66 % en zone B1 ;

- pour l’ensemble des zones, 18 596 logements sur 32 584, soit 57 % du total ont un loyer plafond inférieur au loyer de marché ;

- en zones A et B1, les écarts moyens et médians sont légèrement négatifs (-1 à -3 %).

Pour l’ensemble des zones, la comparaison de la baisse des loyers liée au plafonnement des loyers Pinel (sur neuf ans) par rapport au coût de la réduction d’impôt pour l’État (sur neuf ans également) fait ressortir que :

- l’impact en termes d’économies de loyers est de 107 M€ ;

- le coût total pour les finances publiques est de 1 147 M€ ;

- la réduction de loyer représente donc 9,3 % du coût de la réduction d’impôt.

Ainsi, la réduction de loyer permise par les plafonds de loyer des investissements Pinel représente moins de 10 % du coût du dispositif. Les neuf dixièmes de la dépense liée au Pinel ont donc pour seule contrepartie la construction d’un logement locatif. »

Selon la fédération des promoteurs immobiliers, environ 60 000 logements neufs, en moyenne, sont vendus chaque année à des investisseurs. Si 57% d’entre eux ont un loyer plafond inférieur au loyer de marché (estimation du rapport), cela représente une production annuelle d’environ 37 000 unités et, si l’on fait l’hypothèse que l’engagement de location est en moyenne d’une durée de 9 ans, un stock de logements intermédiaires de 360 000. Encore faut-il avoir à l’esprit que pour une part, l’écart avec le loyer de marché est faible et rappeler que ces logements peuvent être loués à des ménages aisés.

Ce constat, conjugué avec la nécessité de réaliser des économies budgétaires, a probablement motivé la décision de réduire les avantages liés au Pinel. Le taux de la réduction d’impôt passe en effet en 2023 (pour un engagement de location de respectivement 6, 9 et 12 ans) à 10,5 %, 15 %, 17,5, puis à 9%, 12% et 14% en 2024. Enfin, il est annoncé que le dispositif prendra fin en 2024 et ne devrait pas avoir de successeur.

Le LLI : l’avenir du locatif intermédiaire ?

La production de locatif intermédiaire repose donc désormais, pour l’essentiel, sur le Logement locatif intermédiaire institutionnel (LLI). Rappelons brièvement les grandes lignes de ce dispositif.

Créé en 2014, le LLI a pour objectif de « de soutenir le développement de l’offre de logement intermédiaire dans les communes en zone tendue (Abis, A et B1) »[10]. Il ouvre droit à une TVA à taux réduit (10%) et, pour les logements achevés avant le 1er janvier 2023, à une exonération de TFPB d’une durée maximale de 20 ans (qui prend fin lors de la cession du logement). Pour les logements achevés à compter de cette même date, cette exonération est remplacée par une créance d’impôt sur les sociétés[11].

Le LLI est réservé aux personnes morales : organismes HLM, SEM gérant des logements sociaux, filiales d’Action Logement Immobilier, caisses de retraite et de prévoyance, personnes morales dont le capital est détenu en totalité par des personnes passibles de l’impôt sur les sociétés et établissements publics administratifs. Peuvent en bénéficier des logements neufs ou issus de la transformation de locaux destinés à la location, meublés ou non, à usage de résidence principale. Ils doivent être situés dans les zones Abis, A et B1, intégrés dans un ensemble immobilier comprenant au minimum 25% de logements sociaux (sauf dans les communes où ces derniers représentent plus de 35% du parc et dans les quartiers prioritaires de la politique de la ville -QPV) et loués à des ménages dont les ressources n’excèdent pas un plafond, à un loyer lui-même plafonné (cf. tableaux ci-dessus).

L’engagement de location est de 20 ans. Toutefois, le bailleur peut revendre une part des logements à partir de la 11ème année (dans la limite de 50% des logements locatifs intermédiaires de l’opération) et la totalité au bout de la 16ème année.

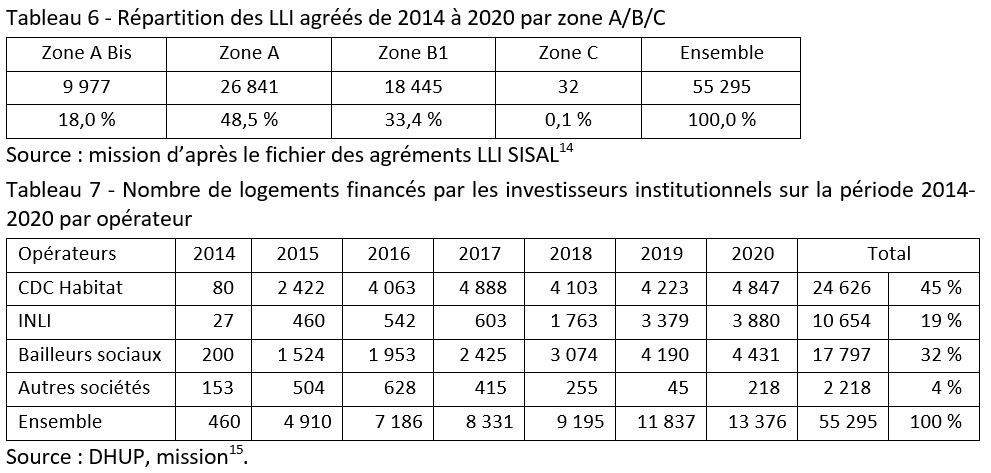

Depuis 2014, la production de LLI est montée en régime pour atteindre plus de 13 000 unités en 2020. L’essentiel est le fait de deux opérateurs semi-publics, CDC Habitat qui appartient au groupe Caisse des dépôts et IN’LI, filiale d’Action logement, et de bailleurs sociaux. Les opérateurs privés n’y participent que de façon marginale.

Il faut toutefois préciser que les opérations de CDC Habitat mobilisent des fonds privés à travers Ampère Gestion, une société de gestion de portefeuille qui gère les fonds drainés par le Fonds de logement intermédiaire (FLI)[12]. Le financement d’IN’LI repose aussi pour partie sur des fonds privés.

Conclusion : des perspectives limitées

Selon l’IGF et le CEGDD[13], une montée en régime des investisseurs institutionnels dans le champ du Logement locatif intermédiaire (LLI) semble susceptible de couvrir le besoin du pays en locatif intermédiaire, estimé entre 180 000 à 420 000 unités nouvelles sur une décennie, soit un investissement en fonds propres de l’ordre de 20 à 45 Md€. « La montée en puissance des investisseurs institutionnels suppose néanmoins une réallocation conséquente au sein de leurs portefeuilles d’actifs dans un contexte marqué par leur retrait du résidentiel depuis les années 1980. (…) Il résulte cependant des travaux conduits par la mission qu’un tel changement de stratégie de la part des investisseurs institutionnels n’est pas conditionné à une intervention massive de l’État. Au contraire, les acteurs rencontrés ont fait part de leur volonté d’inscrire leur action dans un environnement juridique, économique et fiscal à la fois stable et prévisible » »[14]. Autre avantage insigne, toujours selon le même rapport, une telle orientation permettrait d’accompagner sans choc d’offre la suppression du Pinel et, pourquoi pas, d’augmenter la production en captant l’épargne des particuliers, ce qui supposerait toutefois une petite révolution chez les épargnants : « Dans la perspective d’une réduction progressive des dispositifs fiscaux en faveur de l’investissement des particuliers, la mission estime que le développement de nouveaux fonds dédiés au logement intermédiaire en construction neuve ou en rénovation de l’ancien, sous la forme d’Organismes de placement collectif en immobilier (OPCI), pourrait permettre de continuer de diriger l’épargne des ménages vers le logement intermédiaire sans déstabiliser les acteurs de la construction et sans dispositif d’incitation fiscale supplémentaire ». Enfin dernier avantage, on peut faire confiance aux institutionnels pour investir dans les zones où le besoin est le plus marqué.

Ce jugement optimiste est-il fondé ? C’est la question que nous examinerons dans la deuxième partie de cet article.

Jean Bosvieux et Bernard Coloos

Janvier 2023

A suivre : Deuxième partie : Un nouveau modèle financier pour les logements sociaux ?

[1] La loi 3DS (relative à la différenciation, la décentralisation, la déconcentration et portant diverses mesures de simplification de l'action publique locale) du 21 février 2022 institue les « demandeurs de logement exerçant une activité professionnelle qui ne peut être assurée en télétravail dans un secteur essentiel pour la continuité de la vie de la Nation » comme devant donner lieu à des objectifs d’attribution de logements sociaux définis localement par les conférences intercommunales des attributions (CIA)

[2] La surface utile est égale à la surface habitable majorée de la moitié de la surface des annexes, plafonnée à 16m². Plus précisément, le loyer plafond se calcule à l‘aide de la formule Lplaf = L0 * (0,7 + 19/SU), L0 étant le loyer du barème (13,63 €/m² en 2021) et SU la surface utile. Ainsi, pour un deux pièces de 45 m² avec 12m² de surface annexe, le loyer plafond est de 14,62 €/m² de surface utile, soit 16,57 € de surface habitable.

[3] « Evaluation du dispositif d’aide fiscale à l’investissement locatif Pinel », Rapport public IGF et CGEDD, par François-Xavier Deniau, David Krieff, Constance Maréchal-Dereu, Etienne Apers, Luc Bégassat et Anne Guillou, novembre 2019.

[4] Benoît Chantoiseau, Henry Ciesielski, Frédéric Esnault et Cédric Loret, « Territoires stratégiques pour le développement du segment intermédiaire en Île-de-France », DRIHL, Groupe de travail Observatoire Régional de l’Habitat et de l’Hébergement, octobre 2019.

[5] https://www.perl.fr/guide-conseils/usufruit-locatif-socialLLL

[6] Grégoire Fauconnier, « Les structures collectives, alternative à la construction de logements sociaux dans les communes soumises à la loi SRU », politiquedulogement.com, juin 2020.

[7] Source : bilan 2020 des logements aidés, p. 36.

[8] Benoist Apparu, « Actualité du logement locatif intermédiaire », politiquedulogement.com, décembre 2020.

[9] « Evaluation du dispositif d’aide fiscale à l’investissement locatif Pinel », novembre 2019.

[10] Site du Ministère de la Transition écologique et de la Cohésion des territoires, https://www.ecologie.gouv.fr/logement-locatif-intermediaire-institutionnel

[11] Au 1er janvier 2023, l'exonération de TFPB a été remplacée par un crédit d’impôt sur les sociétés d'égal montant (TFPB et taxes additionnelles sauf taxe d’enlèvement des ordures ménagères) et de même durée. Cette aide fiscale est donc supportée par l’État et non plus les communes puisque celles-ci percevront une taxe foncière “normale” au titre de ces logements. Concrètement, les organismes Hlm (ou autres investisseurs institutionnels éligibles) paieront leur TFPB chaque année mais bénéficieront d’un crédit d’impôt correspondant au montant de la TFPB mis en recouvrement. Si le montant du crédit d’impôt excède l’impôt dû, l’excédent sera imputable sur les trois exercices suivants. À défaut d’imputation complète à l’issue de cette période, l’organisme pourra en demander le remboursement au Trésor public. Ce mécanisme de crédit d’impôt s’appliquera pendant une durée de vingt ans à compter de la première mise en recouvrement de la TFPB pour les logements éligibles.

[12] Pour une description détaillée de ce modèle de financement, voir Matthieu Gimat, Antoine Guironnet, Ludovic Halbert, « La financiarisation à petits pas du logement social et intermédiaire en France. Signaux faibles, controverses et perspectives ». 2022. Halshs-03745166

[13] Op. cit. Rapport IGF et CEGDD 2021

[14] Op. cit page 1 Rapport IGF et CEGDD 2021