20 ans de hausse des prix immobiliers en Île-de-France : à qui la faute ?

En vingt ans, les prix du logement ont plus que triplé à Paris, la hausse étant à peine moins rapide en banlieue proche. Si depuis quelques années, cette flambée des prix semblait marquer le pas, les dernières statistiques de 2017 témoignent d’une nouvelle envolée. Bref, les prix montent ainsi que les loyers, tandis que les files d’attente des demandeurs de logement s’allongent.

Pour porter remède à ces maux, le gouvernement prépare une grande « loi cadre » visant à refonder la politique du logement, relancer la construction et « créer un choc d’offre » afin de contenir la hausse des prix et des loyers.

Cette nouvelle loi au nom prometteur, ELAN (Evolution du Logement, de l’Aménagement et du Numérique), aura-t-elle plus d’effet que les précédentes[1] ? Car depuis une vingtaine d’années, les initiatives n’ont pas manqué, plans de relance et grandes lois d’orientation se succédant à bonne allure. Plusieurs mettaient en avant la modération des loyers, la préservation de la mixité sociale ou l’instauration d’un droit au logement… mais toutes affichaient aussi l’ambition de fonder une nouvelle stratégie pour la politique du logement et relancer la construction.

Ainsi, dans leurs exposés des motifs ou leurs argumentaires, les analyses fondant le diagnostic et les recettes proposées pour « remédier à la crise » ont souvent un petit air de famille :

- Proposition 1 : La hausse des prix et des loyers résulte d’une pénurie croissante de logements ;

- Proposition 2 : Cette pénurie découle d’une construction insuffisante, contrainte par la rareté des terrains constructibles, et entravée par le malthusianisme de certains élus locaux et les recours abusifs des riverains ou des associations ;

- Conclusion : Pour enrayer cette hausse des prix, il faut créer un « choc d’offre » en accroissant l’offre foncière et en réduisant normes et procédures…

Donc, la faiblesse de la construction engendrerait une pénurie croissante et serait à l’origine de cette hausse des prix. Que penser de cet enchaînement fatal ? Reprenons en les termes un à un.

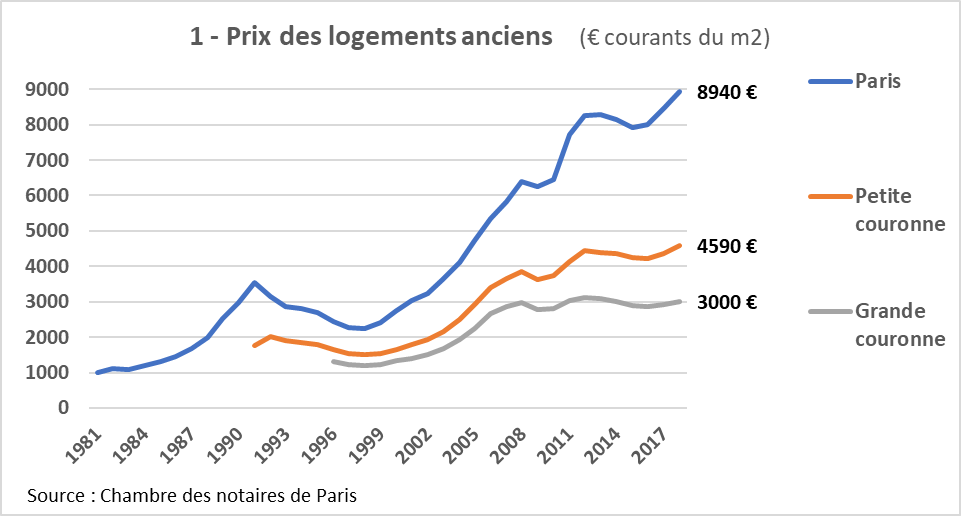

La hausse des prix tout d’abord. Elle est avérée et spectaculaire, son ampleur variant cependant selon la localisation. En 20 ans, les prix au mètre carré ont été multipliés par 3,7 à Paris, par 3 dans les départements limitrophes et 2,4 dans ceux de grande couronne.

Voyons donc comment ont évolué l’offre et la demande au cours de cette période.

Considérations sur l’équilibre entre offre et demande de logements

L’équilibre entre offre et demande : pénurie croissante ou non ?

Tous les apprentis économistes vous le diront, si les prix montent, c’est qu’il y a pénurie. Trop de demandeurs et trop peu de vendeurs. Pourtant, quantifier le phénomène ne va pas de soi, et la mesure de cette « pénurie de logement » ne fait l’objet d’aucun indicateur incontesté. Ainsi, les prix et les loyers montent, les files d’attente de demandeurs s’allongent – mais dans le même temps, le parc de logements s’accroît, le nombre de logements vacants est conséquent et les conditions de logement du plus grand nombre ne cessent de s’améliorer. Comment concilier ces contraires

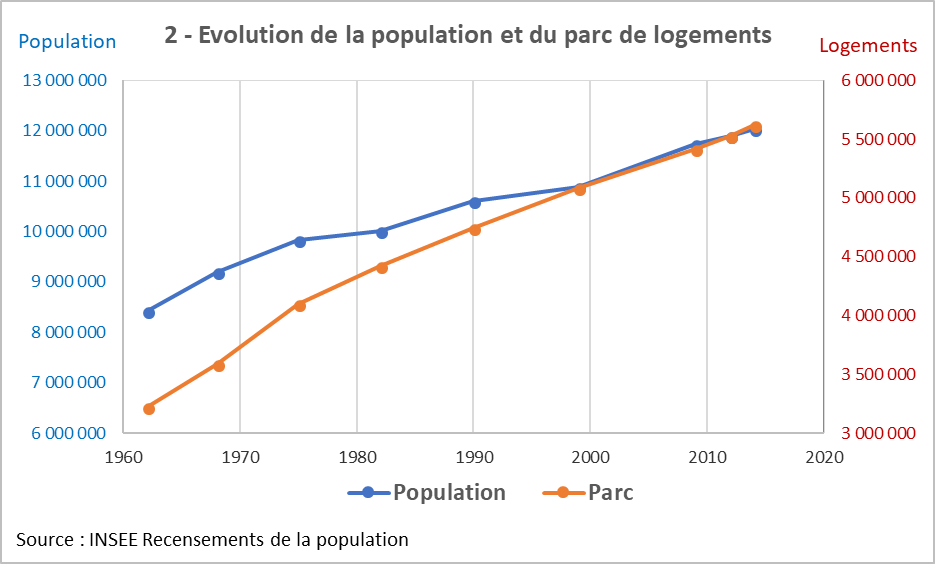

Pour tenter (provisoirement) de qualifier cette tension croissante entre offre et demande, voyons dans un premier temps, comment ont évolué au cours de la même période le parc de logements (indicateur symbolisant ici l’offre) et la population (assimilée à la demande). Au cours des deux dernières décennies, ce parc francilien s’est accru d’un peu plus de 10%, soit au même rythme que la population de la région[2]. Pas de décrochage, donc, de la croissance du parc immobilier, rapportée au dynamisme démographique francilien, qui lui ne se dément pas. Mais ce parallélisme entre la croissance de la population et celle du parc immobilier depuis une vingtaine d’années cache cependant une rupture assez nette par rapport aux périodes antérieures. Car depuis plusieurs décennies (1960 à 2000), le parc de logements s’accroissait en Île-de-France plus rapidement que la population (+74% en 40 ans pour les logements, +43% pour la population), et ce différentiel, qui s’est effacé depuis les années 2000, assurait une relative fluidité du marché immobilier.

En pratique, les besoins en logement sont fonction de l’accroissement de la population, mais surtout de celui du nombre de ménages qui augmente plus rapidement que le nombre d’habitants. Pour une population donnée, ce nombre varie en fonction de multiples facteurs (âge de départ des enfants du foyer parental, unions et séparations, vieillissement de la population, maintien à domicile des personnes âgées…). Le parc doit aussi offrir un volant de logements provisoirement libres[3] pour assurer la fluidité des échanges, l’accueil des nouveaux venus, la décohabitation des jeunes…

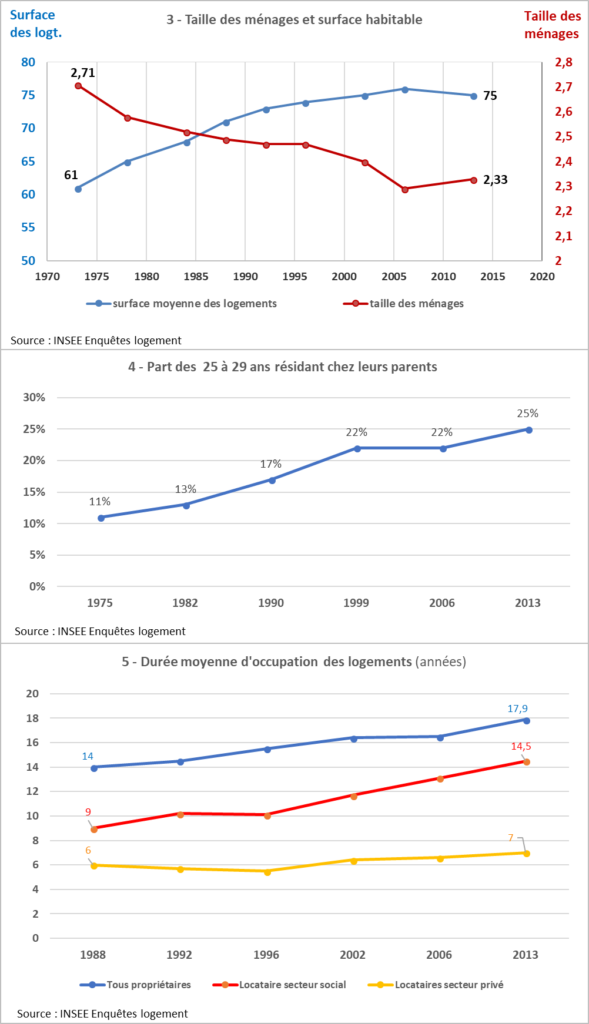

Grâce à la construction neuve et aux opérations de rénovation du parc réalisées pendant les années 70 et 80, le nombre de logements a fortement augmenté, ce qui a permis la décohabitation massive des enfants du baby-boom et l’accueil des nouveaux venus de province. Cette forte croissance du parc s’est aussi traduite par une amélioration sensible des conditions de logement comme en témoignent l’accroissement régulier de la taille moyenne des logements (même si l’on construit aujourd’hui des logements de plus en plus petits comme nous le verrons ultérieurement[4]…), et l’accroissement plus rapide encore de la surface moyenne par habitant (passant de 22 à 32 m2 par habitant entre 1973 et 2013).

Mais il n’en va plus de même aujourd’hui. L’amélioration constante des conditions de logement des Franciliens constatée depuis une quarantaine d’années marque le pas[5] et, pour les jeunes et les nouveaux venus en Île-de-France, la recherche d’un logement est de plus en plus problématique. Ainsi, en 2013, parmi les jeunes ayant entre 18 et 25 ans, un sur deux vit encore au domicile parental, et pour les jeunes de 25 à 29 ans, cette proportion est passée de 11% à 25%. Cette décohabitation retardée résulte sans doute autant des difficultés à trouver un premier emploi stable qu’aux tensions immobilières, mais elle a pour effet un ralentissement de la baisse de la taille des ménages, signe d’une demande de logement différée.

Une mobilité résidentielle en baisse, causes et conséquences…

L’allongement de la durée d’occupation des logements perceptible depuis le début des années 2000 (graphique ci-dessus) est une autre façon de mesurer la baisse de la mobilité résidentielle. Alors qu’en 2002 12% des ménages avaient emménagé au cours des douze derniers mois, ils ne sont plus que 7,7% en 2013.[6]

En fait, cette baisse de la fluidité du marché immobilier ne reflète pas uniquement le déséquilibre entre offre et demande[7], mais elle tient également à plusieurs autres causes :

- l’allongement de l’espérance de vie tout d’abord, dont on ne peut que se réjouir, qui diffère la libération de logements. Ainsi, le gain de trois à quatre ans d’espérance de vie en 20 ans a comme corollaire une libération retardée d’environ 6000 logements par an ;

- plus généralement, le vieillissement de la population freine la mobilité résidentielle. Moins de jeunes ménages confrontés aux mutations professionnelles ou familiales et plus de personnes de plus de 65 ans dont la situation personnelle est stable, signifie moins de déménagements [d].

Au cours des 20 dernières années, on peut estimer que la transformation de la pyramide des âges s’est traduite par une baisse de près de 50 000 déménagements par an. - enfin, le poids croissant de la propriété individuelle dont les occupants bougent peu, et le déclin relatif du secteur locatif privé qui, à l’inverse, est le secteur qui accueille le plus les ménages mobiles, confortent cette tendance générale.

Toutes ces lentes mutations pèsent à la fois sur la demande et sur l’offre de logements. Si elles ne compromettent pas significativement l’équilibre global du marché immobilier, elles ralentissent la rotation des occupants et réduisent le nombre de logements remis chaque année sur le marché, affectant inégalement les catégories de population et les territoires. Ainsi les nouveaux venus dans la région et les jeunes à la recherche d’un premier logement sont les premiers touchés comme le montrent deux études récentes de l’IAU Île-de-France [c & d]. La première de ces études décrit les difficultés d’accès au logement des jeunes ménages dans un contexte de rétrécissement du parc locatif privé[8], logements en partie récupérés par des propriétaires occupants. La seconde complète cet éclairage et met en évidence le lien entre faiblesse de la construction et ralentissement de la mobilité, dans les territoires où la production est en panne. En effet, la livraison d’un logement neuf génère des déménagements en chaîne, dont la plupart restent cantonnés à un petit périmètre. Pour une commune donnée, l’absence de construction pèse sur la fluidité des échanges.

Partant de tous ces chiffres, certains considéreront que le verre est à moitié plein, mettant en avant l’amélioration constante des conditions de logement (surface par habitant et confort en hausse, progression de la part des ménages propriétaires…) et soulignant la progression du parc qui accompagne la croissance démographique. D’autres, à l’inverse, verront le verre à moitié vide et souligneront les tensions persistantes dont témoignent les files d’attente ou l’évolution des prix et des loyers… parlant de pénurie ou de crise.

En fait, bien que le parc immobilier et la population de la région capitale progressent sensiblement au même rythme, les tensions s’accroissent alors qu’elles étaient à peu près contenues jusqu’en 2000, quand l’offre de logements progressait un peu plus vite que la demande. Or, une grande métropole comme l’Île-de-France est au cœur des échanges migratoires avec le reste du territoire national[9] et avec le reste du monde, et dans ce contexte, un différentiel de croissance entre population et parc immobilier est indispensable pour que cette plaque tournante fonctionne sans à-coups.

Mais, si depuis maintenant une vingtaine d’années, la machine se grippe, ces tensions croissantes peuvent-elles, à elles seules, expliquer cette hausse vertigineuse et soudaine des prix immobiliers ? Elles en constituent une condition nécessaire mais sans doute pas suffisante, et on peut se demander, comme Dominique Hoorens et Maxime Chodorge dans la revue Habitat et société en 2011 : « Comment les ménages ont-ils pu acheter des logements si chers ? » [e]. En fait, comme nous allons le voir, plusieurs autres moteurs puissants ont nourri cette flambée des prix.

Les principaux moteurs de la hausse des prix immobiliers

Les mécanismes pouvant nourrir une hausse de la dépense logement sont multiples[10]. Citons pèle-mêle :

- une offre croissant moins vite que la demande et occasionnant une rareté relative des biens ;

- une augmentation du budget logement reflétant un choix délibéré des ménages et exprimant une nouvelle hiérarchie des préférences. Cette hausse peut aussi résulter de la poursuite de l’effacement d’autres postes budgétaires (alimentation, habillement et autres biens manufacturés…) ;

- une hausse des revenus ou un accès plus aisé au crédit créant un surcroît de liquidités aux effets inflationnistes ;

- une hausse des coûts de production avec ou sans amélioration de la qualité du bien ou de son environnement (équipements, cadre de vie…)

- une demande se concentrant sur certains types de biens (type de logement, localisation…)[11]

On le voit, les facteurs de hausse ne manquent pas. Ils ne sont pas exclusifs les uns des autres et peuvent également différer selon les ménages. Pour certains, la hausse de la part du budget consacrée au logement reflètera une contrainte inéluctable, pour d’autres, elle traduira un choix délibéré.

Ainsi, de nombreux ménages ont consenti depuis une vingtaine d’année un effort financier croissant pour améliorer leurs conditions de logement, accéder à certaines localisations (meilleure accessibilité, environnement social plus valorisant, recherche d’un meilleur cadre de vie ou proximité d’équipements prisés…), changer de statut résidentiel ou encore accroître leur patrimoine.

Finalement, la hausse du taux d’effort constatée au cours des deux dernières décennies est le reflet de facteurs exogènes, mais aussi de tous ces choix et de leur diversité.

Parmi ces différents facteurs de hausse, trois mécanismes méritent un examen plus poussé :

- l’évolution des revenus et du pouvoir d’achat des ménages, en particulier celui des ménages les plus aisés, principaux acteurs du marché de l’accession à la propriété ;

- les conditions d’accès au crédit et leur évolution ;

- mais aussi, la fragmentation territoriale qui entretient la hausse des prix dans les secteurs où se concentrent les ménages les plus fortunés, et d’où se propage cette hausse continuelle.

Evolution des revenus et du budget logement des accédants

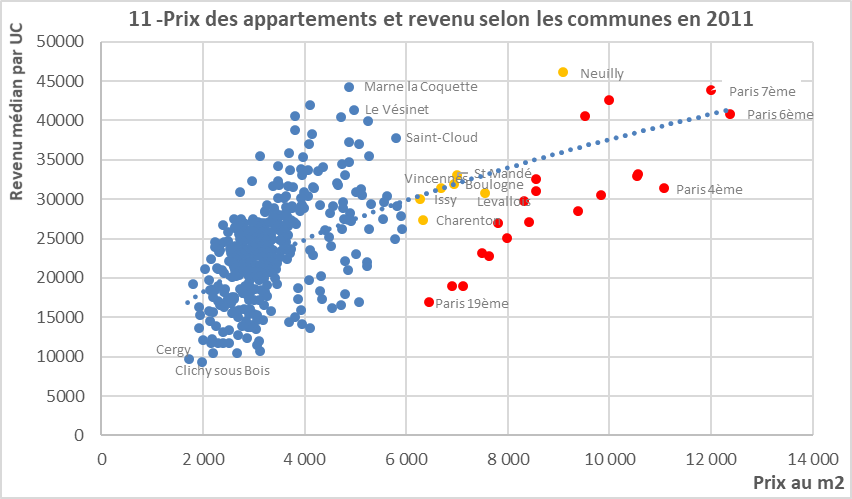

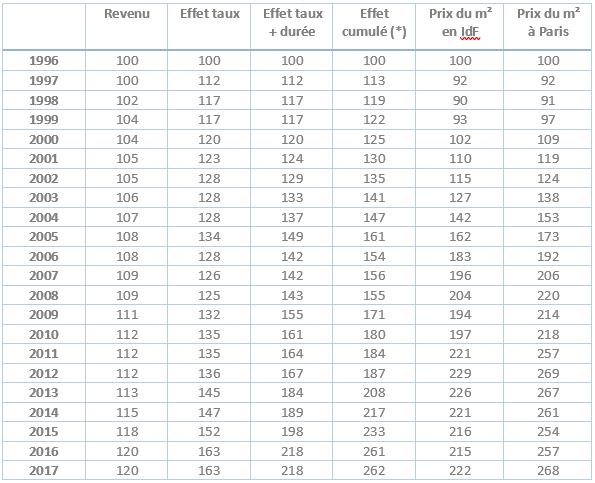

Le lien entre prix des logements et revenu des ménages est aujourd’hui bien établi[12]. Cette relation se vérifie, que l’on analyse les variations des prix dans le temps, ou que l’on compare prix et revenus d’une commune à l’autre[13]. Depuis 1996, première année de publication des prix immobiliers à l’échelle de l’Île-de-France par la Chambre des notaires de Paris, le prix du mètre carré des appartements a été multiplié par trois, passant de 1900 € le mètre carré à 5740 €, soit une progression de 202 %. Au cours de la même période (1996 à 2018), alors que les prix à la consommation augmentaient de 31%, le revenu des ménages franciliens a progressé en moyenne de près de 59%[14].

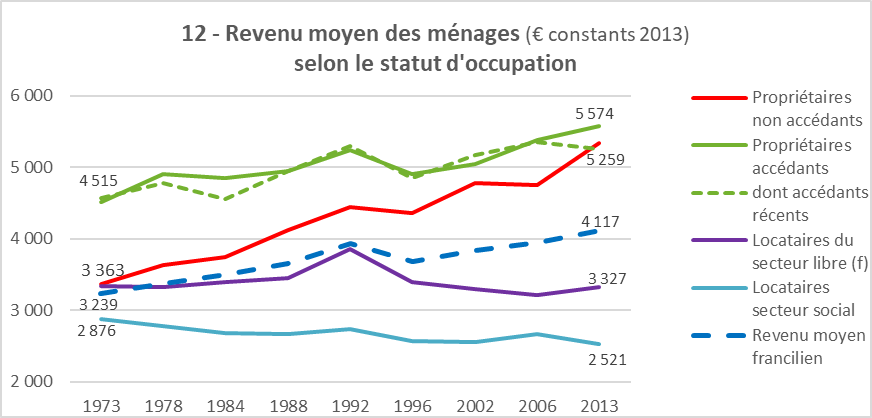

On sait que derrière cette moyenne, se cache une grande diversité de situations, et que cette progression a bénéficié plus largement aux ménages les plus aisés[15]. On sait également que ce gain de pouvoir d’achat se reporte plus fortement sur quelques postes budgétaires (transport, santé, loisirs…et logement) qui croissent plus vite que le revenu, comme l’ont montré comparaisons internationales et analyses en longue période[16]. Ainsi, d’après les dernières Enquêtes logement de l’INSEE, le revenu des accédants récents à la propriété a augmenté de 41% entre 1996 et 2013 et dans le même temps, la part de ce revenu qu’ils ont consacré au logement est passée de 19,4% à 25,1%. Leur budget affecté au logement s’est ainsi accru de plus de 80% (voir graphique 12).

Certes, cette progression reste bien inférieure à la hausse des prix immobiliers, mais il nous faut maintenant observer comment cette augmentation du budget logement a été amplifiée par la profonde transformation des conditions d’accès au crédit survenue au cours de cette période.

Taux d’intérêt et durée des emprunts

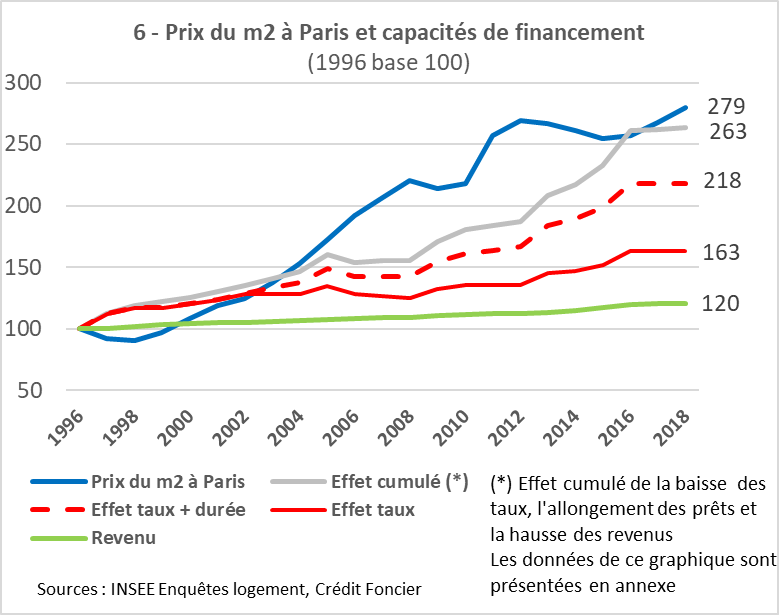

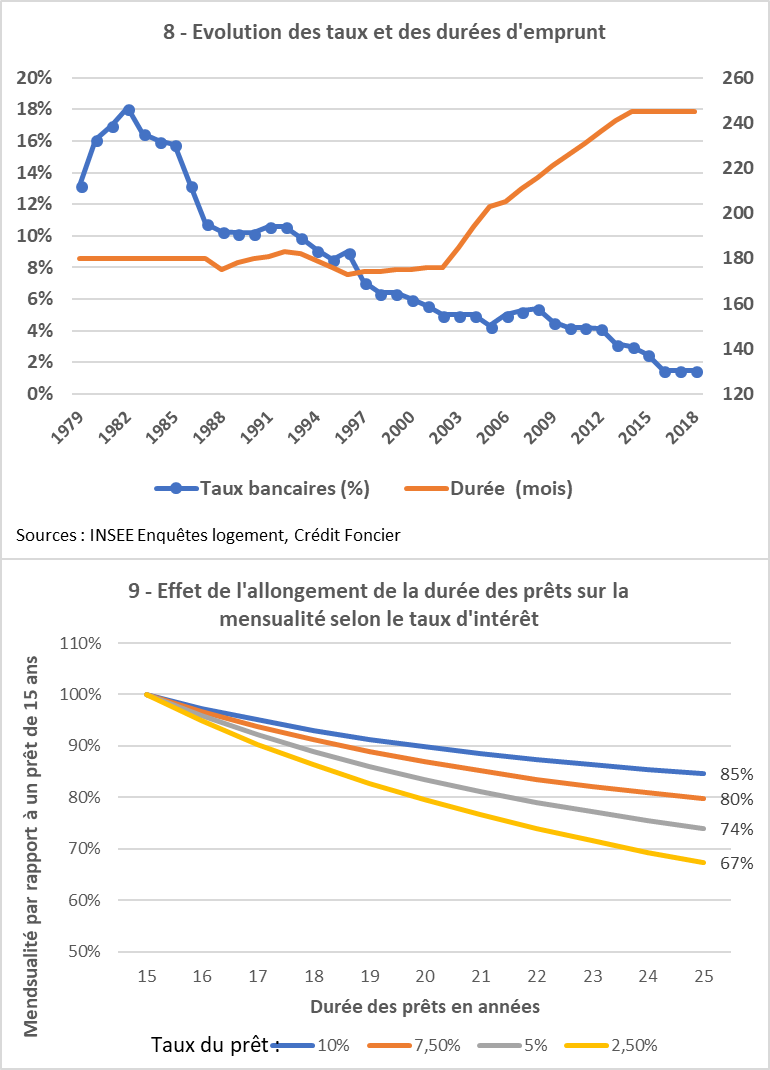

Baisse des taux d’intérêt et durée de prêts plus longues ont profondément accru la capacité de financement des acquéreurs. Le taux d’intérêt, proche de 9% en 1996, au début de la séquence de hausse des prix, a chuté à 5% en 2006 et 1,5% en 2016, se stabilisant ensuite à ce niveau.

Cette baisse a eu un impact considérable. Pour une même mensualité, la capacité d’emprunt s’est accrue de plus de 60%. Dans le même temps, la baisse des taux a permis un allongement de la durée du crédit sans que les frais financiers ne grèvent trop l’opération. La durée d’emprunt est ainsi passée de 15 ans en moyenne au début des années 2000, à 20 ans ou plus aujourd’hui, permettant un allégement supplémentaire des mensualités et offrant une capacité de financement inédite.

Pour une mensualité donnée, l’effet cumulé de la baisse des taux et de l’allongement de la durée du crédit a quasiment doublé la capacité d’emprunt.

Au total, entre 1996 et 2018, crédit moins cher, prêts plus longs et hausse des revenus ont permis un accroissement de 163% (en € constants) de la capacité de financement des ménages franciliens. Dans le même temps, les prix ont augmenté de 179% à Paris (en € constants) et de 129% en Île-de-France. Le graphique 6 illustre la contribution de chacun des trois éléments à l’augmentation de ce pouvoir d’achat logement.

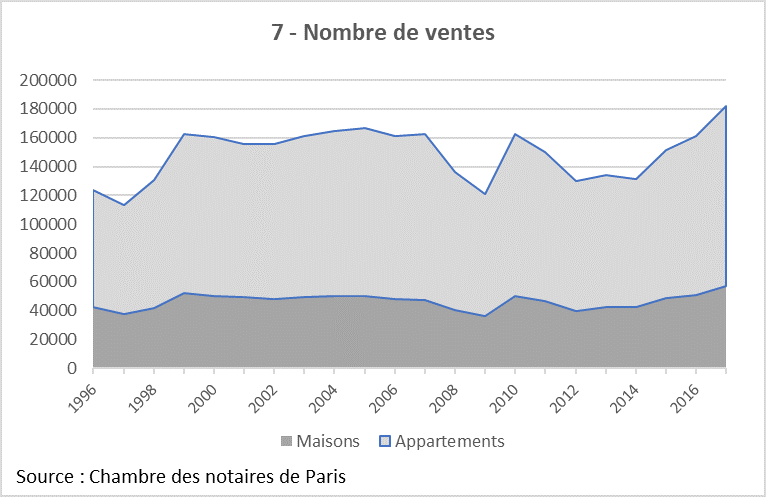

Ainsi, alors que la plupart des commentateurs prévoyaient un effondrement du nombre d’acquéreurs, tablant sur un découragement devant cette hausse vertigineuse des prix, le nombre de ventes a continué à progresser. Celui-ci atteint 160 000 transactions en 2000 (contre 125 000 en 1996) puis se maintient à ce niveau, marque un fléchissement de 2008 à 2012 suite à la crise financière, puis reprend sa progression pour atteindre le niveau record de 182 000 ventes en 2017.

La baisse des taux d’intérêt apparaît donc bien comme un facteur déterminant dans l’évolution des prix immobiliers, par l’accroissement du pouvoir d’achat qu’elle a généré.

Aujourd’hui, cette baisse des taux, quasi ininterrompue depuis près de 40 ans, semble avoir atteint un plancher. La priorité longtemps accordée par les banques centrales à la lutte contre l’inflation s’est infléchie en 2008 suite à la crise financière et au ralentissement brutal de l’économie. La mise en œuvre par les autorités monétaires de mesures non conventionnelles et l’injection massive de liquidités (Quantitative easing) a pesé sur le niveau des taux d’intérêt, soutenant l’économie et préservant des institutions financières fragilisées. Cette initiative prise par la FED (Banque centrale américaine) en 2008 a trouvé un écho en Europe en 2015, lorsque la BCE s’est engagée dans une politique similaire pour soutenir une économie atone. Les taux d’intérêt ont alors atteint leur niveau le plus bas…

Un peu partout dans le monde, les mêmes causes ont produit les mêmes effets [e] et la hausse des prix de l’immobilier n’est pas propre à la France. Elle est spectaculaire à Paris, mais on retrouve les mêmes tensions dans la plupart des grandes métropoles européennes et mondiales.

Bien sûr, aujourd’hui, tous les acteurs sont attentifs aux risques de retournement, et aux effets qu’occasionnerait une remontée des taux. Fin 2017, la FED a annoncé une remontée très progressive de ses taux directeurs, mais cette éventualité ne semble pas encore de mise pour la BCE. Dans ce contexte, la demande reste soutenue, et les prix au plus haut… Or, dans l’ancien, selon les observations des dernières décennies, les prix ne baissent qu’après un tassement du nombre de ventes[17]. Début 2018, ce mouvement ne semble pas s’amorcer, en dépit des prix records atteints fin 2017 !

La fragmentation territoriale et ses effets sur les prix

Comment cette hausse généralisée des prix se propage-t-elle sur le territoire francilien ? Occasionne-t-elle une convergence des prix entre secteurs dépréciés et quartiers valorisés, ou à l’inverse un creusement des écarts ?

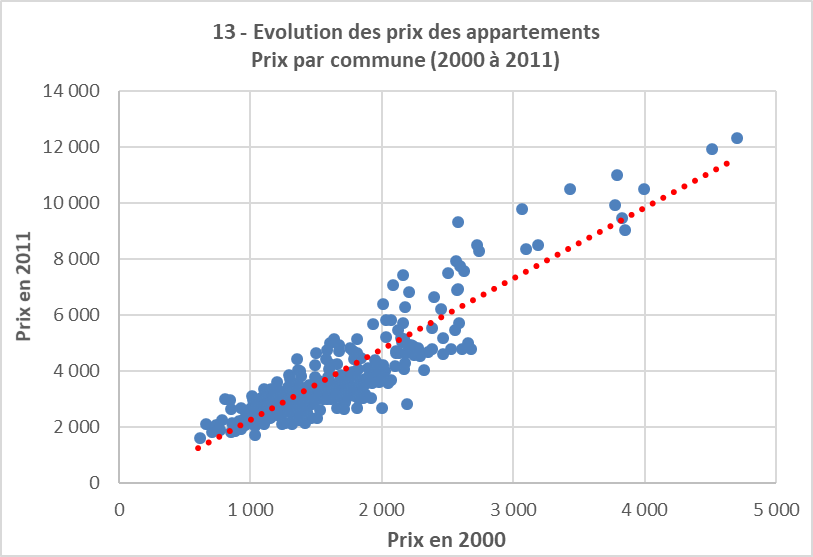

La comparaison du niveau des prix dans 400 communes franciliennes, montre en fait que la hiérarchie des prix semble solidement installée (voir graphique 13 en annexe). Elle fait également ressortir sans surprise que la hausse est plus rapide au centre qu’en périphérie. En vingt ans les prix au mètre carré ont été multipliés par 3,7 à Paris, par 3 dans les départements limitrophes et 2,4 en grande couronne[18].

Ce différentiel peut tenir à de multiples causes. La transformation de nombreux quartiers limitrophes de la capitale délaissés par les industries et reconquis lors de grandes opérations d’aménagement y a contribué. Bureaux, habitat social et logements en accession ont été livrés, tandis qu’à cette occasion, une fraction du parc immobilier le plus vétuste et le moins cher disparaissait. Ces opérations se sont souvent accompagnées de l’amélioration de la desserte de transport dans la banlieue proche, avec depuis une quinzaine d’années, le prolongement de lignes de métro ou l’arrivée du tramway.

Mais, en dépit de ces opérations, le nombre de logements stagne à Paris et dans bon nombre de communes proches. Alors que le parc s’accroit (lentement) dans les communes de la périphérie de l’agglomération, la demande pour les secteurs les plus centraux se renforce, sans être contrebalancée par une offre nouvelle.

Enfin, le renforcement de la fragmentation territoriale au cours de cette période a consolidé cette segmentation accrue du marché immobilier. Une étude récente [h] montre qu’entre 2000 et 2011, alors que le revenu moyen des Franciliens s’accroissait de 11,4%, il augmentait en fait de 26% dans les communes les plus riches (décile 10) et de 2% seulement dans les communes du décile 1.

Cet accroissement des écarts de revenu entre quartiers ne peut que consolider cette segmentation du marché et occasionner des effets de contagion de la hausse des prix, des secteurs les plus prisés vers les territoires voisins. Outre leur niveau de revenu confortable, les accédants récents des quartiers les plus prisés sont aussi majoritairement des ménages déjà propriétaires, qui, grâce à la revente de leur logement précédent, disposent d’un apport personnel conséquent.

Conclusions

En résumé, on retiendra que l’envol des prix immobiliers et la hausse des dépenses de logement ont de multiples causes. Ils ne reflètent pas uniquement, loin s’en faut, un déséquilibre entre offre et demande, mais tiennent en premier lieu au changement de l’environnement financier. Dans un marché immobilier par nature peu élastique où la construction neuve ne représente qu’1% du parc immobilier et moins de 15% des ventes, faut-il s’étonner que ces fortes fluctuations du « pouvoir d’achat logement » occasionnées par l’évolution du contexte financier et les mutations sociales aient de telles répercussions sur le niveau des prix ? Dans ce contexte, on peut s’interroger sur l’idée qu’un « choc d’offre » puisse entrainer une baisse significative des prix.

D’ailleurs, on assiste depuis près de 10 ans (2009) à une reprise de la construction en Île-de-France, sans qu’à ce jour cela ait enrayé la hausse des prix. Mais quel est le moteur de ce regain de la construction ? Quel est l’impact réel de cette construction neuve sur l’offre de logement ? Que construit-on et où ? Densification ou étalement urbain, quelle offre foncière la rend possible ?

Toutes ces questions débordent le cadre de ce premier article et feront l’objet d’une seconde publication.

Gérard Lacoste

Mai 2018

Références

[a] Les conditions de logement en Île-de-France – IAU IdF et INSEE 2017

[b] Les logements vacants en Île-de-France : Un parc qui participe très largement au fonctionnement du marché immobilier – J-J Guillouet et Ph Pauquet, IAU Île-de-France – Janvier 2006

[c] Le logement des jeunes dans le parc francilien- J-J Guillouet et Ph Pauquet, IAU Île-de-France Novembre 2017

[d] Les tensions sur l’immobilier freinent les déménagements en Île-de-France – NR n° 767 IAU Île-de-France Février 2018

[e] « Comment les ménages ont-ils pu acheter des logements si chers ? ». Dominique Hoorens et Maxime Chodorge dans la revue Habitat et société en 2011

[f] Evolutions longues des prix des logements des pays développés -Déterminants fondamentaux, évolutions internationales, modèles, booms et bulles – Jean Cavailhès – Politiquedulogement.com – mai 2018

[g] « 40 ans de prix des logements en Ile-de-France au travers des bases de données notariales » – Jacques Friggit – octobre 2001

[h] Géographie sociale et habitat en Île-de-France – Mariette Sagot – Septembre 2013

Annexe

Evolution des revenus, des prix et des conditions d’emprunt de 1996 à 2018

Voir graphique 6

(1996 = 100)

[1] SRU, ENL, ALUR, Plan de mobilisation pour le logement…

[2] Un bon nombre des données présentées dans cet article sont issues des Enquêtes logement de l’INSEE et sont présentées dans l’ouvrage sur les conditions de logement des Franciliens cité en référence [1]

[3] Logements qui constituent une part importante des logements vacants dénombrés lors des recensements [2]

[4] Cet apparent paradoxe, s’explique par la disparition des appartements les plus petits et vétustes du cœur de l’agglomération, qui entraine une augmentation de la surface moyenne des logements ; c’est aussi la conséquence de l’agrandissement de logements anciens, lors de la fusion d’appartements mitoyens.

[5] Voir graphique 3 et graphique 11 en annexe

[6] 560 000 mouvements par an en 2002 mais seulement 392 000 en 2013, soit une baisse de 30% en un peu plus de 10 ans (Source ENL INSEE 1973 à 2013)

[7] Elle tient pour une bonne part à la moindre mobilité dans le parc social qui est devenu un parc refuge pour les ménages modestes [8]

[8] Baisse de 18% entre 1973 et 2013

[9] Atlas des Franciliens – IAU Île-de-France – Edition 2013 « L’Île-de-France, une étape dans les parcours résidentiels »

[10] Voir sur ce point les articles de Jean Cavailhès sur les déterminants des prix du logement [6]

[11] Pour Paris les achats d’étrangers (européens ou extra) et Airbnb qui produit en effet d’éviction de logement qui sortent du parc locatif « normal » y contribuent.

[12] Voir à ce sujet les travaux de Jacques Friggit [7]

[13] Voir graphique 11 en annexe

[14] Corrigés des effets de l’inflation, les prix ont augmenté de 129% et les revenus de 21%

[15] Voir « Les inégalités de revenus continuent d’augmenter » – Observatoire des inégalités 2017

[16] La consommation des ménages depuis 50 ans – M Fesseau, G Consales et V Passeron – INSEE 2009

[17] Selon J. Comby, économiste et urbaniste, les volumes de ventes baissent avant les prix ; ensuite seulement, les vendeurs se résolvent à une modération des prix. (cf Etudes sur le marché parisien dans Etudes foncières)

[18] Voir graphique 1

Merci pour cet article de qualité qui (enfin !) n’occulte pas l’impact de la sphère financière et des taux d’intérêts sur les prix de l’immobilier, et permet même de l’objectiver. Il semble évident, à la lecture de cet article, qu’en cas de changement de politique monétaire (hausse des taux d’intérêts, réduction des durées), les effets sur les prix de l’immobilier tendraient naturellement à la baisse, et s’ajusteraient à nouveau sur le revenu disponible des ménages.

Une analyse passionnante qui va bien au-delà de ce dont on rebat les oreilles, sans doute sous la pression de ceux qui veulent à tout prix construire … parce que c’est leur gagne-pain (et un bon gagne-pain) !

Superbe article, je recherchais justement une analyse poussée, claire et exhaustive des différents facteurs qui avaient conduits à la hausse des prix récente en IDF, et j’ai eu le plaisir de tomber sur cet article qui est (de loin) le plus clair et le plus complet que j’ai pu lire sur le sujet.

Merci pour ces informations sourcées et de qualité!