La fiscalité immobilière en France et ses réformes récentes (et à venir ?) à l’aune des pratiques internationales

La fiscalité immobilière en général et tout particulièrement celle du logement est un sujet de débat récurrent parmi les politiques, les économistes, les professionnels de l’immobilier comme les piliers du café du commerce. Notre pays n’en a pas l’apanage mais, quand on dispute chaque année (avec le Danemark) le titre envié de champion du monde des prélèvements obligatoires et que l’immobilier en constitue une part non négligeable, il est naturel que le sujet y soit largement abordé. D’autant plus ces dernier temps parce qu’il recoupe d’autres thèmes d’actualité comme la hausse des prix des logements ou le poids des dépenses « pré-engagées », qui s’ajoutent aux questions plus structurelles relatives au choix du statut d’occupation ou du financement des collectivités locales. Et aussi parce que le quinquennat a été marqué par deux réformes d’importance : d’une part, en 2018, la transformation de l’impôt de solidarité sur la fortune (ISF) en impôt sur la fortune immobilière (IFI) et la création du prélèvement forfaitaire unique sur les revenus mobiliers (PFU), d’autre part, la suppression progressive, en voie d’achèvement, de la taxe d’habitation pour les résidences principales.

Les analyses et prises de position sur ces deux mesures ne manquent pas et notre objet n’est pas ici d’en ajouter encore. Notre ambition se limite à tenter de répondre à la question suivante : ces deux réformes nous rapprochent-elles ou nous éloignent-elles des pratiques majoritaires en Europe, voire ailleurs dans le monde, en matière de fiscalité des personnes physiques résidentes, pour autant que les données soient facilement accessibles ? On en restera le plus souvent au plan qualitatif, la quantification pour une mesure donnée considérée isolément n’ayant pas grand sens. Outre l’IFI et la taxe d’habitation, on étudiera l’imposition des loyers fictifs et celle de la plus-value sur la résidence principale, deux mesures souvent évoquées et qui pourraient l’être de nouveau au début du prochain quinquennat.

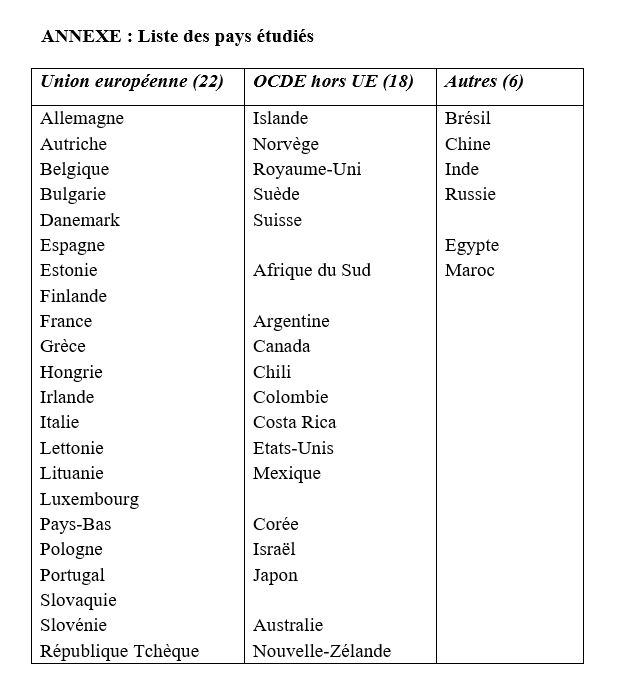

Nous aurons principalement recours à une étude parue en février 2021 et intitulée : « Comment l’imposition varie en Europe entre la propriété occupante, la location privée et les autres statuts »[1]. Cette étude se fonde sur les résultats d’une enquête auprès d’économistes et elle porte sur 22 pays : 15 de l’Union Européenne, ainsi que l’Australie, les Etats-Unis, l’Islande, la Norvège, le Royaume-Uni, la Russie et la Turquie. Nous utiliserons en complément une étude de l’OCDE relative à 2016[2] qui couvrait les 35 membres que comptait alors l’organisation et cinq partenaires : la Lituanie, la Colombie, la Bulgarie, l’Argentine et l’Afrique du Sud (dont les deux premiers ont depuis rejoint l’OCDE). Le tout a été recoupé avec la récente base de données créée par la Commission Européenne et sa dernière publication sur le sujet[3] et mis à jour à l’aide notamment des données par pays disponible sur le site de PricewaterhouseCoopers[4]. Cette dernière source nous a permis d’ajouter à la liste le Brésil, la Chine, l’Inde, ainsi que le Costa Rica, qui a rejoint l’OCDE en 2021, l’Egypte et le Maroc, portant notre échantillon à 46 pays (tableau en annexe).

La transformation de l’ISF en IFI

À l’automne 2017, le gouvernement a procédé à une profonde rénovation de la fiscalité du capital, en instaurant un prélèvement forfaitaire unique (PFU) sur les revenus de l’épargne financière, en remplaçant l’impôt de solidarité sur la fortune (ISF) par un impôt recentré sur la fortune immobilière (IFI) et en programmant une baisse du taux de l’impôt sur les sociétés (IS) sur plusieurs années. Cet ensemble de réformes visait à favoriser la croissance du tissu d’entreprises de notre pays et à stimuler l’investissement et l’innovation en détournant l’épargne de l’investissement immobilier jugé improductif et générateur d’une prétendue rente.

Ce bouleversement qui favorise l’épargne financière était en effet justifié dans les discours par l’existence d’une « rente immobilière » qui permettrait aux heureux détenteurs d’un bien immobilier de bénéficier en toute passivité d’un revenu garanti, au détriment de l’investissement dans l’économie « réelle », en particulier dans les fonds propres des PME. Qui veut noyer son chien l’accuse de la rage et de nombreuses voix se sont élevées pour contester ces arguments[5] et souligner le poids de l’immobilier dans l’économie[6]. Le débat a été suffisamment nourri pour qu’il ne soit pas utile d’y revenir ici. On se contentera d’observer que, malgré cela, l’investissement immobilier ne s’est jamais si bien porté que sur la période 2018-2020 et que, si le bilan dressé par France Stratégie sur l’atteinte des objectifs du gouvernement montre en effet une inversion des flux de migration fiscale en faveur des retours, ce résultat est fragile et le lien de cause à effet, probable mais non certain[7].

L’IFI est un OFNI (objet fiscal non identifié)

Il semble en effet n’exister nulle par ailleurs. L’impôt sur la fortune est lui-même peu répandu et souvent de faible rendement. Plusieurs pays l’on en outre supprimé dans les 20-30 dernières années : l’Autriche en 1994, suivi du Danemark en 1995, de l’Allemagne et de l’Irlande en 1997, des Pays-Bas en 2001, de la Finlande en 2006, la Suède en 2007, la Grèce en 2009 et la Hongrie en 2010[8]. En Islande, un impôt sur le patrimoine net a été supprimé en 2006, puis réintroduit entre 2010 et 2014 avant d’être à nouveau supprimé.

Selon l’OCDE, l’impôt sur la fortune existe dans 6 pays sur les 40 étudiés : Suisse, Espagne, Norvège, Liechtenstein, Argentine et Colombie. On y ajoutera l’Italie mais seuls sont taxés les biens détenus à l’étranger :

– en Suisse, il s’agit d’un vieil impôt cantonal qui fait office de droits de succession quasi inexistants : il varie donc d’un canton à l’autre, certains l’ignorant totalement. Le seuil d’imposition de la « fortune » est en général très bas (parfois dès 30 000 Francs suisses – 26 300 Euros – de patrimoine net) mais le taux, progressif, est très faible et ne dépasse jamais 1 % par an. Un des principes fiscaux helvétiques postulant que l’imposition sur le patrimoine ne doit grever que le revenu découlant de ce patrimoine, un double bouclier fiscal a été mis en place pour limiter l’imposition globale sur la fortune à 60 % des revenus ou à 0,6 % de la valeur du patrimoine. Frappant une large base à un taux faible, l’impôt sur la fortune suisse est un modèle d’efficacité budgétaire, représentant 4,4 % des produits fiscaux (et 1 % du PIB, soit quatre fois plus que le défunt ISF français)[9] ;

– en Norvège, l’impôt sur la fortune est fixé à un taux d’imposition de 0,85 % pour les actifs supérieurs à 1,4 million de Couronnes. Les résidences principales bénéficient d’un abattement de 75% et les résidences secondaires de 10 % ;

– l’Espagne a rétabli son impôt sur la fortune en 2011 à la suite de la crise économique. Il existe une exemption de 300 000 Euros pour la résidence principale et un abattement général de 700 000 Euros sur l’ensemble de la base imposable. Cet impôt s’applique aux personnes dont la base imposable est supérieure à 2 millions d’euros. Le taux est progressif, de 0,2 % à 3,5 % (au-delà de 10 millions d’Euros) ; il varie selon la région et celle de Madrid exempte ses habitants ;

– le Liechtenstein impose également le patrimoine avec des taux allant de 0,16 % à 0,85 % par an en lieu et place de l’impôt sur les revenus du capital ;

– l’Italie impose les seuls biens détenus à l’étranger : pour l’immobilier, le taux est de 0,76% et la base est constituée par la valeur cadastrale quand elle existe, à défaut par la valeur de marché ou le prix d’achat ; pour les placements financiers, le taux est généralement de 0,2% ;

– en Amérique Latine, il existe un impôt sur la fortune en Argentine, en Colombie, en Uruguay et la Bolivie l’a introduit en 2020 ;

– aux États-Unis comme au Canada, il n’existe pas d’impôt fédéral général sur la fortune. Certains États appliquent des taxes sur certains actifs incorporels, mais ces taxes ne sont généralement pas entièrement perçues et génèrent des montants insignifiants ;

– ni la Chine ni le Japon n’imposent les grandes fortunes et l’Inde a supprimé son ISF en 2015 car son rendement net était négatif. Ce dernier existait depuis 1957 et ressemblait beaucoup à l’IFI puisque son assiette était constituée par des « actifs improductifs », avec de nombreuses exemptions, dont les logements loués plus de 300 jours par an.

La Belgique avait introduit en 2019 un prélèvement fiscal de 0,15 % sur les seuls comptes-titres supérieurs à 500 000 Euros, avec de nombreuses exemptions, comme les contrats d’assurance-vie, les fonds d’épargne-pension ou encore les actions au nominatif pur ; il ne pouvait donc que difficilement être qualifié d’impôt sur la fortune[10]. Dès octobre 2019, la Cour constitutionnelle belge a annulé cette taxe, puis, en novembre 2020, le Conseil des ministres a approuvé un projet de loi instaurant une nouvelle taxe annuelle sur les comptes titres qui atteignent 1 million d’Euros et avec un champ élargi.

On s’approche ainsi de l’impôt sur la fortune financière préconisé par Mme Le Pen. Un tel impôt tourne certes le dos aux objectifs affichés par la France en créant l’IFI. On peut lui reconnaître toutefois deux mérites : d’abord de ne pas faire double emploi avec les impôts fonciers ; ensuite et surtout, de taxer les vrais riches, la fortune financière étant beaucoup plus concentrée sur les très gros patrimoines que ne l’est la fortune immobilière. En effet, selon l’OCDE : « le logement est l’actif prépondérant de la « classe moyenne », c’est-à-dire des ménages des trois quintiles du milieu de la distribution des revenus ou des patrimoines. Il représente plus de 60 % des actifs dans la majorité des pays de l’OCDE. Il est relativement moins important tout en haut de la distribution. En moyenne, le logement représente environ un quart de la totalité des actifs des ménages du 1 % occupant le sommet de la distribution du patrimoine net »[11].

Le Prélèvement Forfaitaire Unique et l’immobilier

Le questionnaire de l’étude européenne ne porte que sur le logement ; en revanche, l’étude de l’OCDE inclut aussi les placements financiers : dépôts bancaires, obligations, actions, instruments de placements collectifs, fonds de pension privés et comptes d’épargne exonérés. Elle distingue sept approches possibles pour imposer cette épargne. Avec quelques simplifications, la plupart des pays peuvent être répartis en cinq catégories, selon qu’ils pratiquent :

- un impôt progressif à barème unique sur l’ensemble des revenus, du travail et du capital mobilier et immobilier,

- un impôt sur le revenu progressif dont le barème s’applique aussi aux revenus fonciers et un régime spécifique, flat tax ou autre, sur les revenus financiers (dividendes ou intérêts),

- inversement, un impôt sur le revenu progressif, dont le barème s’applique aussi aux revenus financiers et un régime spécifique, flat tax ou autre, sur les revenus fonciers,

- un impôt sur le revenu progressif et deux régimes spécifiques, flat tax ou autre, sur les revenus mobiliers et immobiliers, avec un barème identique (4a) ou non (4b),

- une flat tax sur l’ensemble des revenus imposables.

Observons aussi qu’une comparaison internationale des revenus fonciers se doit de prendre en compte les diverses modalités de calcul de cet impôt : nature des dépenses déductibles (amortissement, intérêts d’emprunt, entretien, réparations, gestion et assurances) et formes de déduction, forfaitaire ou réelle, plafonnée ou non, ainsi que les éventuelles possibilités d’imputation ou de report. Le questionnaire européen le permet et nous y consacrerons un second article, mais notre objectif ici est seulement de répondre à la question suivante : les réformes du quinquennat, qui nous ont fait passer du groupe 1 (grosso modo) au groupe 2, nous éloignent-elles ou nous rapprochent-elles de la pratique majoritaire ?

Nous chercherons aussi à savoir s’il existe beaucoup de pays dans le groupe 4, l’extension de la flat tax aux revenus fonciers ayant ses partisans, voire dans le 3, qui pratiquerait une discrimination inverse en faveur de l’immobilier.

Les revenus fonciers sont le plus souvent imposés selon le barème progressif

27 pays imposent les revenus fonciers selon le barème progressif de l’impôt sur le revenu :

– 10 relèvent du groupe 1 : Afrique du Sud, Australie, Canada, Chili, Espagne, Etats-Unis, Irlande, Nouvelle-Zélande, Royaume-Uni et Suisse ;

– 17 appartiennent au groupe 2 : Allemagne, Autriche, Belgique, Brésil, Colombie, Corée, Danemark, France, Grèce, Islande, Israël, Italie, Japon, Luxembourg, Norvège, Portugal, Suède, Turquie.

On relève au passage les particularités suivantes :

– En Belgique, la base de l’impôt n’est pas le revenu locatif mais la valeur cadastrale, qui lui est bien inférieure et bénéficie cependant d’une déduction de 40% ;

– En Norvège, les loyers des sous-locations ne sont pas imposables.

Mais la flat tax existe aussi, selon des modalités variables

Les pays qui appliquent aux loyers un taux unique ou quasi unique (deux taux) aux loyers sont finalement assez nombreux, mais cela n’est pas nécessairement synonyme de traitement avantageux, tant les taux et les modalités sont différents, comme l’illustre le cas du Mexique.

Aucun ne relève du groupe 3, tandis que la flat tax généralisée (groupe 5) est rare : elle est encore pratiquée en Bulgarie (10% avec quelques exceptions) et en Hongrie (au taux de 15%) mais a été abandonnée en 2021 par la Russie, qui vient d’introduire un second taux (13% et 15%), la Slovaquie (19% et 25%) et la Tchéquie (15% et 23%).

Enfin, au sein du groupe 4 (14 pays), on distinguera les pays qui appliquent un taux unique identique aux revenus mobiliers et immobiliers (groupe 4a, 9 pays) et ceux qui utilisent deux taux flat mais différents.

Catégorie 4a

L’Islande pratique un taux unique de 22% sur les revenus mobiliers et immobiliers, la Lituanie de 15%, le Portugal de 28%, la Slovénie de 27,5%, le Chili de 27% (ramené à 10% entre 2020 et 2022), la Chine de 20%, le Costa Rica, de 15%. La Finlande utilise un barème à deux tranches, 30% et 34%.

Aux Pays-Bas, les loyers comme la plupart des produits financiers sont imposés au taux de 31%, mais la base d’imposition est calculée en appliquant un taux de rendement progressif en fonction de la valeur : 0% en dessous de 50 650 Euros, 1,82% entre 50 650 et 101 300 Euros, 4,37% entre 101 300 et 1 013 000 Euros, et 5,53% au-delà.

Catégorie 4b

En Italie, les bailleurs peuvent choisir entre l’imposition selon les tranches du barème de l’impôt sur le revenu et une flat tax (cedolare secca) au taux de 21 %, voire 10% dans certaines régions. Une partie des placements financiers bénéficient également d’une flat tax, mais au taux de 26%.

La même option existe en Israël, entre 10% du revenu locatif brut et le barème progressif, avec, en outre, une exemption jusqu’à 5 070 Shekels par mois.

Le Maroc pratique un barème spécifique pour les revenus locatifs avec deux taux (10% et 15%), un autre pour les dividendes (10% et 15% mais selon la source, nationale ou étrangère) et un taux unique pour les intérêts (30%).

Le système mexicain est spécifique : les obligations d’Etat ne sont pas imposables et les dividendes bénéficient d’un avoir fiscal[12] ; quant aux autres produits de placement, loyers compris, ils sont imposés selon le barème progressif de l’impôt sur le revenu et les loyers ; de fait ces derniers sont souvent soumis à l’IETU (Impôt sur les entreprises à taux unique) au taux de 17,5% car l’impôt dû est le plus élevé entre l’impôt sur le revenu et l’IETU et les déductions permises par ce dernier sont moindres.

La France a donc quitté le groupe le moins nombreux pour rejoindre le plus important.

La suppression de la taxe d’habitation pour les résidences principales

C’est la seconde réforme phare du quinquennat. Appréciée par les locataires, un peu moins par les propriétaires qui craignent un report sur la taxe foncière et encore moins par les détenteurs de résidences secondaires qui n’en bénéficient pas et les collectivités locales sceptiques quant à la compensation de cette perte de recettes, elle laisse aussi perplexes les économistes pour lesquels une taxe est théoriquement la rémunération d’un service, les propriétaires devant payer les taxes qui correspondent aux équipements et les occupants celles qui sont liées à l’utilisation de services.

En raison de cette suppression, la France a perdu, au profit du Royaume-Uni, la première place au classement de l’impôt périodique sur l’immobilier le plus lourd établi par la Commission Européenne[13].

Nous n’avons trouvé aucun pays qui taxe à la fois l’occupation et la détention du logement sur la base de sa valeur. En Corée et au Japon, l’appellation de taxe d’habitation cache en réalité un impôt sur le revenu (au taux fixe de 10%) perçu au profit des villes ou des provinces en Corée, des préfectures et des municipalités au Japon. Cette double voire triple imposition du revenu est fréquente dans les états fédéraux, comme les Etats-Unis ou le Canada, ou confédéraux, comme la Suisse. Le Royaume Uni a connu dans les années 1980 une éphémère poll tax et la council tax qui lui a succédé reprend quelques caractéristiques des occupants : réduction pour une personne seule et dans le cas des résidences secondaires, exonération des étudiants, handicapés et absents de longue durée, mais pas le revenu.

Il existe bien une double imposition au Maroc : la taxe sur les services municipaux (ex taxe d’édilité), et la taxe d’habitation (ex taxe urbaine), ainsi qu’une taxe sur les terrains urbains inoccupés, mais les deux sont dues par le propriétaire.

En matière de taxe foncière la plupart des pays européens ont une taxe sur le foncier bâti et une autre sur le foncier non bâti ou bien une taxe sur les terrains et une sur les bâtiments. Un seul membre de l’UE n’a aucune taxe foncière : Malte. En Hongrie, la taxe foncière n’était perçue en 2017 que dans moins d’une commune sur cinq. En Suisse, elle n’est pas appliquée dans tous les cantons. En Croatie, seules les résidences secondaires sont taxées, et faiblement.

La Chine vient de décider (octobre 2021) d’étendre la taxe foncière à tout le pays après deux décennies d’expérimentation[14]. En Afrique, deux pays seulement n’ont pas de taxe foncière : le Burkina Faso et les Seychelles[15]. Enfin, certains pays exemptent les biens de faible valeur (Afrique du Sud, Chili, Egypte, Maroc).

L’imposition des loyers fictifs : Les Pays-Bas et la Suisse seuls au monde

Le loyer fictif ou implicite, c’est-à-dire la valeur du service fourni et consommé par tout propriétaire occupant d’une résidence principale ou secondaire, n’est plus imposé en France depuis 1965 car son rapport était insignifiant[16]. Depuis cette époque, la connaissance des loyers a progressé, la proportion des résidences principales occupées par leur propriétaire également (de 15 points environ). Le retour de cet impôt, mal compris par le grand public, mais préconisé par de nombreux économistes, est souvent évoqué. Jean Bosvieux et Bernard Coloos recommandent ainsi de taxer les loyers implicites des propriétaires occupants, mais dans le cadre d’une réforme globale de la fiscalité immobilière[17]. Comme le montre l’exemple des Pays-Bas (ci-dessous), l’introduction d’un tel impôt ne ferait pas nécessairement que des perdants car elle s’accompagne généralement de la déductibilité des intérêts d’emprunt et des dépenses d’entretien et de travaux.

Parmi les 22 pays enquêtés par J. Lunde et C. Whitehead, seuls les Pays-Bas imposent les loyers fictifs. Le taux appliqué est très faible : 0,70 % de la valeur marchande (estimée) dans une fourchette de 75 000 à 1 040 000 euros (en 2018). Les loyers fictifs ne sont pas soumis au taux forfaitaire de 31% comme les loyers réels, mais au barème progressif de l’impôt sur le revenu, dont le taux maximum atteint 49,5%. Cependant, la déductibilité des intérêts d’emprunt permet d’engendrer un déficit reportable sur trois ans et ce système est responsable de l’endettement massif des néerlandais[18]. Une belle démonstration du fait que la seule existence d’un impôt ne préjuge pas du niveau d’imposition d’un système dans son ensemble.

Les auteurs signalent par ailleurs que l’Espagne et l’Italie taxent les loyers implicites mais seulement sur la résidence secondaire. Enfin, selon la Commission Européenne, le Danemark a supprimé cet impôt en 2000 et le Luxembourg en 2017.

Parmi les autres pays couverts par l’OCDE, seule la Suisse pratique l’imposition des loyers fictifs sous l’intitulé « impôt sur la valeur locative » mais des discussions sont en cours au sein du Conseil des Etats en vue de sa suppression. Ce serait la fin de la neutralité entre les statuts, une révolution dans ce pays, même si l’introduction de cet impôt durant la Première Guerre mondiale visait seulement à compenser l’effondrement des droits de douanes.

Divers documents datant d’une dizaine d’années mentionnent l’existence de cet impôt en Islande, en Pologne, en Slovénie et en Turquie. Quelle que soit la décision du Parlement helvétique, la tendance est donc clairement à la suppression de l’impôt sur les loyers implicites et non l’inverse.

La plus-value sur la vente de la résidence principale : rare et limitée

La parfaite neutralité entre statuts suppose qu’en plus de l’imposition des loyers fictifs, l’éventuelle plus-value à la revente de la résidence principale soit également imposable. On peut y voir un moyen de freiner la hausse des prix, mais au risque de freiner aussi la mobilité ascendante.

En Europe, l’imposition des plus-values sur la résidence principale existe dans huit pays sur les 22 étudiés. Elle se limite le plus souvent aux cas de détention courte et peut être réduite ou annulée en cas de réinvestissement :

– en Autriche, en Finlande et en Islande, la revente de la résidence principale après moins de deux ans de détention est imposable, en République tchèque aussi, sauf en cas de réinvestissement ;

– au Portugal, la plus-value est imposée selon le barème progressif de l’impôt sur le revenu après un abattement de 50%. Les biens acquis avant 1989 sont exonérés. En outre, une exemption totale ou partielle est accordée en cas de réemploi dans un délai de 36 mois dans une résidence principale située dans l’Union européenne ou l’Espace Economique Européen ;

– en Espagne, les plus-values immobilières sont imposées avec les autres produits d’épargne, dividendes et intérêts, selon un barème progressif avec le montant, de 19% à 26%. La résidence principale est exonérée si le vendeur a plus de 65 ans et à hauteur du réinvestissement effectué dans un délai de deux ans (dans l’Union Européenne ou l’EEE) dans le cas contraire ;

– en Hongrie, la flat tax de 15% s’applique aux plus-values en cas de détention pendant moins de cinq ans et la base taxable décroît chaque année ;

– en Suède, le taux de l’impôt sur la plus-value s’élève à 22 %. Le paiement de l’impôt peut être différé si le propriétaire réinvestit dans un logement plus cher, mais des intérêts au taux du marché lui sont ajoutés.

Aux États-Unis, les plus-values à court terme (moins d’un an) sont imposées selon le barème de l’impôt sur le revenu (taux maximum de 37%) et les plus-values à long terme sont imposées à des taux allant de 0 à 20 %. Toutefois, les premiers 250 000 Dollars (personne seule) ou 500 000 Dollars (pour un couple) sont exonérés à condition que le bien vendu ait constitué la résidence principale pendant au moins deux ans au cours des cinq dernières années, ce qui exonère en pratique la grande majorité des reventes de résidences principales survenant après plus de deux ans de détention.

Dans le reste du monde, plusieurs pays taxent les plus-values y compris sur la vente de la résidence principale mais en octroyant des exonérations en fonction du montant de la plus-value elle-même (Afrique du Sud, Mexique, Russie) ou du prix de vente du bien (Corée). Enfin, en Inde, seules les plus-values de court-terme (moins de deux ans) sont imposables, sauf en cas de réinvestissement dans un nouveau logement ou dans certains titres d’Etat.

L’imposition de la plus-value sur la revente de la résidence principale est donc très minoritaire et toujours assortie de conditions qui en réduisent la portée. L’exonération sans autre condition des plus-values de long terme et celles de court terme sous condition de réinvestissement semble être le seul moyen de rendre cet impôt vertueux : la mobilité ascendante ne serait pas affectée et la mobilité descendante ne le serait qu’en cas de détention courte. Il n’est pas certain que l’enjeu en vaille la chandelle.

* * *

Ce tour d’horizon aura montré l’extrême diversité de la fiscalité immobilière dans le monde, sans compter que ses changements fréquents ne facilitent pas les comparaisons instantanées. Il s’en détache les conclusions suivantes au sujet des cinq impôts étudiés :

– l’impôt sur la fortune immobilière (IFI) est une spécialité française, dont la Belgique pourrait s’approcher,

– le prélèvement fiscal unique (PFU) est au contraire assez répandu ;

– la double imposition de l’occupation et de la détention était aussi une spécificité française, car, si on rencontre assez souvent des impôts locaux sur le revenu des occupants et presque partout des impôts fonciers dus par le propriétaire assis sur la valeur, administrative ou de marché, les autres combinaisons n’existent pas ;

– l’imposition des loyers implicites n’existe qu’aux Pays-Bas et en Suisse, et ce dernier pays envisage de la supprimer ;

– la taxation des plus-values sur la vente de la résidence principale existe en Europe et aux Etats-Unis et elle est souvent limitée aux cas de détention courte et réduite en cas de réinvestissement.

Claude Taffin – Janvier 2022

[1] Jens Lunde (Copenhagen Business School) et Christine Whitehead (London School of Economics) : « How taxation varies between owner-occupation, private renting and other housing tenures in European countries, an overview », UK Collaborative Centre for Housing Evidence, Février 2021.

[2] « Taxation of Household Savings », OECD Tax Policy Studies, Mai 2018.

[3] Salvador Barrios, Cécile Denis, Viginta Ivaškaitė-Tamošiūnė, Andriana Reut, Estefanía Vázquez Torres : « Housing taxation: a new database for Europe », JRC Working Papers on Taxation and Structural Reforms No 08/201, Commission Européenne, 2019 et « Taxation Trends in the European Union, Data for the EU Member States, Iceland, Norway and United Kingdom, 2021 Edition », Commission Européenne , Juin 2021.

[4] PwC: « Worldwide Tax base Summaries » : https://taxsummaries.pwc.com.

[5] André Babeau : « Une “rente” à replacer dans son contexte » et Xavier Timbeau : « Ne faisons pas de l’immobilier un coupable facile », Constructif no 49, mars 2018.

[6] Jean Bosvieux : « L’immobilier, poids lourd de l’économie », Constructif no 49, mars 2018.

[7] Comité d’évaluation des réformes de la fiscalité du capital, Troisième rapport, France Stratégie, Octobre 2021.

[8] « La taxation sur la fortune disparaît en Europe, mais revient dans le débat aux États-Unis », article d’Eric Pichet paru dans The Conversation, 25 avril 2019.

[9] Idem.

[10] Idem.

[11] Boîte à outils de l’OCDE pour les politiques publiques du logement – Rapport de synthèse, OCDE, mai 2021.

[12] Il en va de même au Brésil. L’avoir fiscal a été supprimé en France en 2004 après avoir connu son heure de gloire il y a un demi-siècle.

[13] Avec 3,0% contre 3,1% du PIB, cf. table 75, page 242, du rapport de la Commission européenne, cf. note 3. Sont inclus les impôts prélevés régulièrement au titre de l’utilisation ou de la propriété de biens immobiliers et calculés en fonction de la valeur ou d’autres caractéristiques du bien, qu’ils soient à la charge du propriétaire ou du locataire.

[14] OECD Fiscal Federalism Studies: « Making Property Tax Reform Happen in China; A Review of Property Tax Design and Reform Experiences in OECD Countries ».

[15] James Mutero : « Taxation and affordable housing in Africa », CAHF Working paper series, Août 2018.

[16] Le Royaume-Uni l’avait supprimé en 1963.

[17] Jean Bosvieux et Bernard Coloos : « Logement : sortir de la jungle fiscale », Economica, 2016.

[18] André Geis et Oana Luca : « Real Estate in the Netherlands: A Taxonomy of Risks and Policy Challenges », IMF Working papers, Volume 2021, Issue 206, Août 2021.

* * *