Le point de vue des investisseurs institutionnels sur les marchés du logement européens (2)

L’effondrement des taux obligataires a conduit à une augmentation de l’allocation à l’immobilier des investisseurs institutionnels et à une augmentation des investissements en résidentiel et en logistique en particulier, mais cela reflète aussi la plus grande défiance envers l’immobilier commercial. La pandémie a accéléré cette tendance et créé des incertitudes sur le marché des bureaux qui reste le segment le plus important en termes de volumes d’investissement. En France, il représente 55% des portefeuilles immobiliers contre 15% pour le résidentiel, 14% pour les commerces et 5% pour les entrepôts. Bien qu’il demeure majoritaire dans les investissements des institutionnels, une réallocation vers les entrepôts logistiques, portés par la demande du e-commerce, et vers le résidentiel, jugé défensif, est en cours. La pandémie a accéléré cette tendance.

1 - Déséquilibre persistant entre offre et demande sur les marchés tendus

Une demande de logements soutenue par l'augmentation du nombre de ménages plus que par la croissance de la population

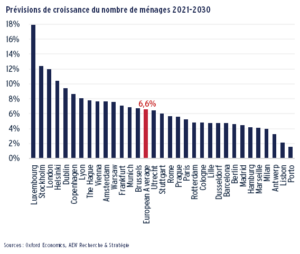

Malgré la faible croissance démographique en Europe, l’augmentation du nombre de ménages reste forte dans les grandes métropoles - où se concentre le patrimoine immobilier des investisseurs institutionnels - et soutient la demande de logements. Les tendances socio-démographiques expliquent l’augmentation du nombre de ménages : décohabitation des jeunes adultes, divorces, et augmentation de l’espérance de vie ont conduit à une réduction de la taille des ménages. Entre 2010 et 2020, le nombre de ménages d’une personne a ainsi augmenté de 20% dans l’Union européenne. La croissance du nombre de ménages devrait être soutenue à Luxembourg, dans les pays nordiques et à Londres mais plus modérée au Portugal.

Les nouveaux développements freinés par le manque de matériaux et de main d'œuvre

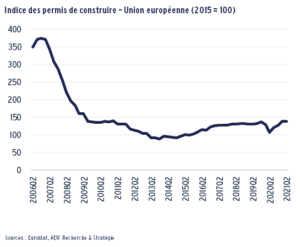

Les mises en chantier demeurent insuffisantes pour compenser la pénurie de logements accumulée au fil des ans. Cela explique les taux d’occupation élevés dans le secteur résidentiel et les délais de relocation très courts dans les marchés tendus. Les obtentions de permis de construire ont significativement diminué en 2020. Si l’impact de la pandémie n’a été que temporaire, les mises en chantier ne devraient pas connaître une forte reprise, le nombre de permis de construire délivrés restant faible, une tendance constatée depuis plus de dix ans. Le manque de foncier, l’augmentation des coûts de construction et des normes environnementales et urbanistiques plus strictes limitent les développements résidentiels. Les problèmes d’approvisionnement actuels et l’augmentation des coûts de la main-d’œuvre et des matériaux freinent également l’activité de construction. En conséquence, la demande excèdera l’offre pour encore plusieurs années. Cette pénurie d’offre se répercute aussi sur le marché de l’investissement, les VEFAs constituant une part importante des transactions.

La transformation de bureaux en logements est complexe mais a été un succès aux Pays-Bas et en Allemagne

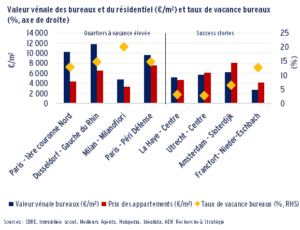

La transformation de bureaux vacants en résidentiel est souvent présentée comme une solution à la crise du logement. Les reconversions restent toutefois limitées du fait de contraintes financières, règlementaires, fiscales ou techniques. Même dans les marchés de bureaux à taux de vacance à deux chiffres, le prix au m² de bureaux est plus élevé qu’en logement, ce qui freine les transformations. Certaines villes ont néanmoins réussi à reconvertir une part importante de leur parc de bureaux vacants en logements. C’est le cas des villes néerlandaises et de Francfort qui ont connu des taux de vacance bureaux de plus de 20%. Depuis la crise de 2008, le parc de bureaux s’est ainsi réduit de plus de 20% dans le quartier de Sloterdijk à Amsterdam, dans le centre de La Haye et dans le quartier de Nieder-Eschbach à Francfort.

Les pays de locataires sont aussi de grands marchés d'investissement institutionnel

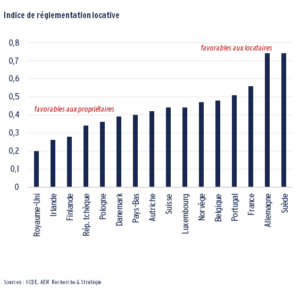

Les règlementations sur la fixation des loyers résidentiels sont très différentes d’un pays à l’autre. L’OCDE établit un indice qui classe les pays des plus favorables aux propriétaires, comme le Royaume-Uni et l’Irlande, aux plus favorables aux locataires, comme la Suède et l’Allemagne, qui sont aussi parmi les plus grands marchés institutionnels en résidentiel. Dans les marchés les plus régulés, on constate un taux de rotation plus faible des locataires, ce qui se traduit par des flux de revenus locatifs plus stables et prévisibles pour les investisseurs. Les mesures d’encadrement de loyers ne représentent pas un risque en elles-mêmes du moment que la valorisation initiale en tient compte. Mais l’accès au logement reste une priorité politique et des changements de règlementations sont donc à attendre.

En Espagne, le gouvernement travaille actuellement sur une loi qui permettra aux autorités locales de plafonner les loyers pour les propriétaires de plus de dix logements. La communauté de Barcelone encadre également les loyers sur la base d’un indice des valeurs locatives. En Allemagne, depuis l’élection du Bundestag le 26 septembre, le Parti social-démocrate (SPD) a pris la tête de la nouvelle coalition fédérale allemande. De nouvelles mesures pourraient inclure un allongement de la période de calcul des Mietspiegel (miroirs des loyers) et des plafonds annuels de croissance des loyers. En Suède, le Premier Ministre Stefan Löfven a perdu un vote de défiance en juin après avoir soutenu une réforme visant à libéraliser les loyers dans le neuf. En Irlande, les loyers résidentiels dans les zones tendues sont désormais plafonnés à l’inflation (plafond annuel de 4 % auparavant).

2 - Les investisseurs institutionnels sont bien placés pour verdir le parc résidentiel

Les investisseurs institutionnels sont souvent propriétaires d’immeubles entier, « en bloc », ce qui leur permet de réaliser des travaux d’amélioration de la performance énergétique ambitieux, sans nécessiter l’accord de tous les co-propriétaires, qui est souvent un frein à la rénovation. Les investisseurs institutionnels ont également une vision long terme avec des périodes de détention longues, des moyens financiers plus importants que des petits propriétaires et l’accompagnement d’asset et property managers pour mener à bien ces travaux dans un contexte de règlementations environnementales de plus en plus exigeantes.

Des niveaux minimums de DPEs pourraient réduire le parc

Le diagnostic de performance énergétique (DPE) donne une indication de l’efficacité énergétique d’un logement, et est exigé au moment d’une vente ou location. Il s’agit de l’un des outils utilisés pour mettre en œuvre la directive européenne sur la performance énergétique des bâtiments (EPBD en anglais) et représente la principale source de données sur l’efficacité énergétique du parc de logements en Europe.

Les propriétaires ne pourront plus louer des logements si l’étiquette du DPE est en-dessous de E, sauf exemptions. Au Royaume-Uni, cette norme minimale d’efficacité énergétique est en vigueur depuis avril 2020. 4% des logements à Londres sont classés F ou G et ne peuvent donc plus être loués. En France, la date limite est 2025 pour les logements à étiquette G et 2028 pour les étiquettes F. En Ile-de-France, 12% des appartements sont concernés et devront être rénovés pour pouvoir être loués. À noter que les méthodes de calcul varient suivant les pays.

L'urgence de décarboner le parc résidentiel

Le secteur résidentiel représente 26% de la consommation finale d’énergie dans l’UE, soit le deuxième secteur après les transports. La majorité de l’énergie (80%) est utilisée pour le chauffage des espaces et de l’eau. En moyenne, dans l’UE, 50% des logements se chauffent aux énergies fossiles – en particulier au gaz naturel. La dépendance au gaz est particulièrement élevée aux Pays-Bas, au Royaume-Uni et en Italie. Le fioul est progressivement abandonné, mais reste courant en Pologne mais aussi en Irlande. Les récentes envolées des prix du gaz soulignent la nécessité d’améliorer l’efficacité énergétique du parc résidentiel, dans un contexte d’augmentation de la précarité énergétique.

Selon la base de données européennes Odyssee-Mure, le rythme de réduction des consommations énergétiques dans le résidentiel ralentit depuis 2015. Les logements sont en effet plus grands et la climatisation et l’augmentation d’appareils électroniques ont augmenté la demande d’énergie.

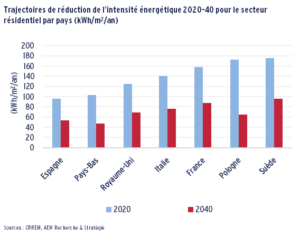

Risques de transition: des trajectoires ambitieuses de réduction de l'intensité énergétique

Les trajectoires élaborées par le CRREM (Carbon Risk Real Estate Monitor) mettent en évidence la nécessaire réduction de l’intensité énergétique pour respecter l’Accord de Paris et limiter le réchauffement climatique à 2°C à l’horizon 2100. Les Pays-Bas et la Pologne ont les trajectoires de réduction de l’intensité énergétique les plus ambitieuses, de 62% et 54% respectivement, contre 44% pour la France, le Royaume-Uni et l’Espagne. La consommation énergétique au m² est sensiblement au-dessus de la moyenne en Pologne et en Suède. La part importante des énergies renouvelables et des réseaux de chaleur urbains en Suède limite l’intensité carbone et explique pourquoi les trajectoires de réduction sont plus faibles qu’en Pologne.

À noter que ces trajectoires découlent d’une approche par réduction d’échelle à partir des budgets carbone définis par l’Accord de Paris. La directive EPBD oblige néanmoins les propriétaires d’immeubles tertiaires ou résidentiels à atteindre une réduction de 50% de leur consommation d’énergie d’ici 2040, avec comme année de référence 2010 au plus tôt et 2019 au plus tard – avec un objectif intermédiaire de réduction de 40% en 2030.

3 - Les actifs résidentiels sécurisés s'assimilent à une obligation

La course aux investissements

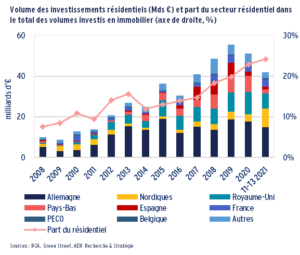

Il existe des différences structurelles entre marchés européens en ce qui concerne le rôle des investisseurs institutionnels dans le secteur résidentiel privé. Ainsi, les volumes d’investissement en résidentiel sont historiquement concentrés en Allemagne, aux Pays-Bas et dans les pays nordiques bien que les marchés britannique et espagnol soient en fort développement. Ces différences s’expliquent par l’évolution des politiques de logement menées depuis la seconde guerre dans chaque pays, évolution qui explique aujourd’hui la structure du parc de logements entre propriétaires, locatif social et locatif privé et le rapport de force entre bailleurs et locataires. Ainsi, les pays où la part des locataires est importante, tels que l’Allemagne et les Pays-Bas, ont naturellement un parc de logement locatif privé plus important que des pays de propriétaires comme les pays du sud de l’Europe, le Royaume-Uni ou la France.

Les neuf premiers mois de 2021 ont vu un volume record de 42 milliards d’euros d’investissements dans l’immobilier résidentiel en Europe, augmentant la part de cette typologie dans les portefeuilles immobiliers des institutionnels. Les transactions significatives incluent l’acquisition par Heimstaden d’un portefeuille de 9,1 milliards d’euros d’actifs résidentiels situés principalement à Berlin, Hambourg, Stockholm, Malmö et Copenhague. Heimstaden, soutenu par des fonds de pension nordiques, sera le deuxième propriétaire d’actifs résidentiels en Europe après Vonovia suite à l’absorption de Deutsche Wohnen (550 000 appartements représentant 80 milliards d’euros). D’autres consolidations de portefeuilles sont attendues. En France, AXA IM a noué un partenariat avec IN’LI pour créer une nouvelle foncière Cronos, détenue à 75% par AXA IM pour un montant de 2,2 milliards d’euros en vue de produire 20 000 logements intermédiaires en Ile-de-France en dix ans. Un important portefeuille de 8 000 logements est aussi en cours de cession par CDC Habitat.

À la différence de l’immobilier tertiaire, les investisseurs institutionnels doivent aussi composer avec la concurrence des investisseurs particuliers. Les ventes actuelles records de logements peuvent s’expliquer par l’excédent d’épargne des ménages constitué pendant la pandémie. Une part significative du parc résidentiel institutionnel a aussi été cédée à la découpe ces dernières décennies. L’acquisition de nouveaux programmes constitue dès lors la stratégie de prédilection des investisseurs pour reconstituer un portefeuille résidentiel.

Néanmoins, un nombre croissant d’investisseurs institutionnels font le choix d’investir dans le résidentiel « diffus », qui représente 98% du marché, plutôt qu’en bloc, via des proptechs[1] de iBuying (achat immédiat immobilier) ou sociétés de gestion. Ces investissements, par nature plus hétérogènes (maisons et pas seulement appartements) et géographiquement plus dispersés que les investissements en bloc, reposent aussi sur des proptechs de gestion opérationnelle pour contenir les coûts de gestion. La faillite de la division de iBuying de Zillow aux Etats-Unis en novembre 2021 a néanmoins fragilisé le business model fondé sur des modèles de valorisation automatique.

L'investissement résidentiel s'apparente ainsi à un investissement obligataire

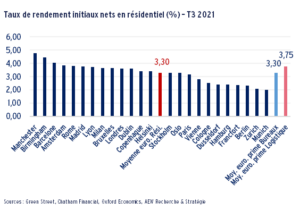

Les taux de rendement[2] sont très bas en résidentiel, la croissance des loyers ayant été bien moindre que celle des prix au cours de la dernière décennie. Les taux de rendement résidentiels sont calculés nets des coûts d’exploitation, ce qui représente une amputation d’environ 25%. Ces coûts comprennent les frais de gestion immobilière, les réparations et d’entretien de base, les taxes et les charges.

Les taux de rendement nets en résidentiel s’établissent à 3,30% en moyenne sur les 24 marchés étudiés. Les marchés fortement réglementés ou ceux où la croissance locative est la plus dynamique comme à Munich ont des taux de rendement plus bas. Les marchés moins réglementés comme le Royaume-Uni et l’Espagne bénéficient de taux de rendement plus attractifs.

En comparaison avec les bureaux et la logistique « prime », les taux de rendement résidentiels européens apparaissent attractifs, en particulier dans une perspective de rendements ajustés du risque étant donné le faible niveau de risque des investissements dans le secteur résidentiel. Dans les marchés tendus où se concentrent les patrimoines des investisseurs institutionnels, le risque locatif est en effet faible. Les taux d’occupation sont élevés et les délais de relocation très courts. Comparé à d’autres typologies immobilières telles que le bureau, les revenus locatifs reposent aussi sur une base très diversifiée constituée de multiples locataires. L’investissement résidentiel s’apparente ainsi à un investissement obligataire avec des revenus stables et prévisibles pour des investisseurs en quête de rendement courant. Mais en plus de ce qu’offre une obligation, les revenus locatifs sont indexés sur l’inflation et des gains en capital sont possibles lors de la revente en bloc ou à la découpe. Ces avantages compensent les coûts de transaction et taxation des plus-values associés à un investissement immobilier. La faiblesse des rendements obligataires ces dernières années a donc conduit les investisseurs institutionnels à augmenter leur allocation à l’immobilier (en France elle est passée de 5,4% des portefeuilles en 2016 à 6,3% en 2019), et en particulier à l’immobilier résidentiel comme le démontre l’augmentation de la part de cette typologie dans les volumes d’investissement en immobilier.

Irène Fossé

Février 2022

[1] Startups qui fournissent des produits innovants, technologiques ou des modèles nouveaux pour les marchés immobiliers.

[2] Le taux de rendement dit « prime » est calculé pour des biens d’excellente qualité, situés dans les localisations les plus recherchées et qui jouissent ainsi de taux d’occupation élevés. Le taux de rendement prime sert ainsi de référentiel aux investisseurs pour appréhender la rémunération attendue d’un investissement immobilier, notamment par comparaison à un rendement obligataire. La différence est exprimée en points de pourcentage.