Quel avenir pour le locatif intermédiaire ? (2)

Deuxième partie : Un nouveau modèle financier pour les logements sociaux ?

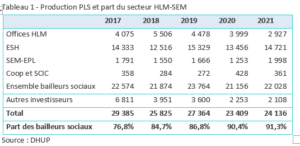

Les logements locatifs sociaux, soit aujourd’hui les financements PLUS, PLAI et PLS, font l’objet d’un conventionnement avec l’Etat qui fixe à la fois les plafonds de ressources pour l’attribution des logements, les loyers plafonds à respecter, le contingent préfectoral de réservation et les engagements relatifs à l’attribution d’une partie des logements aux ménages en difficulté. Depuis la loi SRU de décembre 2000, le conventionnement a pour les bailleurs sociaux une portée définitive : il ne prend fin qu’en cas de vente a un particulier ou de destruction. Dans ces conditions, le logement social n’offre que de faibles perspectives de rentabilité. Il n’en va pas de même pour les opérations financées en PLS par des investisseurs autres que les bailleurs sociaux qui ne sont tenus qu’à un conventionnement de durée limitée, calquée sur celle du prêt contracté auprès de la Caisse des dépôts (30 ans maximum, portée à 50 ans pour le foncier) et ne portant que sur le plafonnement du loyer et des ressources des locataires. Dans ce cas, la sortie du conventionnement permet, en levant les contraintes de loyer, la réalisation des plus-values latentes. Comme le montre le tableau 1, leur production, bien que largement minoritaire et en baisse, n’est pas négligeable.

Or les besoins d’investissements nouveaux sont considérables pour ce type de parc locatif social stricto sensu, de même que pour le locatif intermédiaire, dans les zones tendues, où la demande excède très largement l’offre. Une augmentation des financements publics semble inenvisageable, alors que la priorité du gouvernement est de réduire par tous les moyens la dépense budgétaire.

Les pouvoirs publics verraient donc d’un bon œil l’affectation de fonds privés à l’investissement dans le logement intermédiaire et même, pourquoi pas, dans le logement social. A cet égard, le locatif intermédiaire institutionnel (LLI) offre un début de réponse, puisque, même s’il ouvre droit à des aides publiques, il n’impose qu’une durée limitée d’engagement de location à un loyer plafonné. De plus, la contrainte du loyer plafond n’est pas trop pesante si celui-ci est proche du loyer de marché. Est-il concevable d’aller plus loin et d’attirer les investisseurs institutionnels vers le financement du logement social stricto sensu, dans un contexte de remontée depuis début 2022 des taux d’intérêt ? Et si la condition de cette financiarisation généralisée est l’abandon du conventionnement sans limite de durée, quelles pourraient en être les conséquences ?

Un gisement considérable

Avec 5,1 millions de logements, le parc locatif social français est le plus important d’Europe en nombre et l’un des plus conséquents en pourcentage du parc total. Loin d’être homogène en termes de localisation, de morphologie et de qualité intrinsèque, il n’en représente pas moins un gisement potentiel considérable de valeur. Ce gisement est aujourd’hui inexploité, et il le restera tant que perdureront les contraintes qui découlent du statut HLM, en particulier le conventionnement sans limite de durée. Dans l’hypothèse, aujourd’hui improbable, où ce statut serait assoupli, le logement social pourrait attirer des capitaux privés. Le recours à la vente s’amplifierait, ce qui permettrait un désengagement partiel de l’Etat. Dans une période de forte contrainte budgétaire, où le financement de l’Etat providence devient de plus en plus problématique comme en témoigne la mise en œuvre, à partir de 2018, de la Réduction de loyer de solidarité (RLS), une telle perspective peut paraître séduisante aux décideurs politiques. Le débat politique et technique porte sur le bien-fondé, la légitimité et les conditions d’une telle « ouverture », sachant que la totalité du parc n’est pas vendable, sauf à accepter une décote qui en annulerait l’intérêt et que se pose la question de la reconstitution du parc vendu là où c’est nécessaire.

Le LLI : perspectives et limites

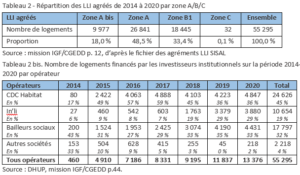

Selon l’Inspection générale des finances (IGF) et le Conseil général de l’environnement et du développement durable (CGEDD)[1], une montée en régime des investisseurs institutionnels dans le champ du Logement locatif intermédiaire (LLI) semble susceptible de répondre aux besoins du pays en locatif intermédiaire, estimés entre 180 000 à 420 000 unités nouvelles sur une décennie, soit un investissement en fonds propres de l’ordre de 20 à 45 Md€. Pour ces deux institutions, « La montée en puissance des investisseurs institutionnels suppose néanmoins une réallocation conséquente au sein de leurs portefeuilles d’actifs dans un contexte marqué par leur retrait du résidentiel depuis les années 1980. […] Il résulte cependant des travaux conduits par la mission qu’un tel changement de stratégie de la part des investisseurs institutionnels n’est pas conditionné à une intervention massive de l’État. Au contraire, les acteurs rencontrés ont fait part de leur volonté d’inscrire leur action dans un environnement juridique, économique et fiscal à la fois stable et prévisible »[2]. Certes, cela suppose aussi, toujours selon le même rapport, de transformer l'exonération de la taxe foncière (vingt ans pour le logement intermédiaire), à laquelle les collectivités locales étaient réticentes en l’absence de compensation par L’Etat, en un mécanisme de crédit d'impôt à la charge de l'État, ce qui a été fait (cf. supra) ; de mettre fin à l’obligation d’inclure au moins 25 % de logements sociaux au sein des programmes de logement intermédiaire pour bénéficier du taux réduit de TVA fixé à 10 % ; et d’étendre les avantages accordés dans le cas de la construction de logements intermédiaires neufs à la rénovation de logements.

Les rapporteurs estiment que ces mesures permettraient d’accompagner sans choc d’offre la suppression du Pinel et, pourquoi pas, d’augmenter la production en captant l’épargne des particuliers, ce qui supposerait toutefois une petite révolution chez les épargnants. « Dans la perspective d’une réduction progressive des dispositifs fiscaux en faveur de l’investissement des particuliers, la mission estime que le développement de nouveaux fonds dédiés au logement intermédiaire en construction neuve ou en rénovation de l’ancien, sous la forme d’Organismes de placement collectif en immobilier (OPCI), pourrait permettre de continuer de diriger l’épargne des ménages vers le logement intermédiaire sans déstabiliser les acteurs de la construction et sans dispositif d’incitation fiscale supplémentaire »[3]. Enfin, dernier avantage, on peut faire confiance aux institutionnels pour investir dans les zones où le besoin est le plus marqué.

Une telle orientation apparaît pour le moins paradoxale alors qu’un million de logements est sorti du parc des investisseurs institutionnels en 35 ans, et, si l’on met à part les filiales d’Action logement et de la CDC (In’li et CDC habitat), que les institutionnels « classiques » (banques, compagnies d’assurance, caisses de retraite, OPCI...) s’intéressent fort peu au locatif intermédiaire (tableau 2bis).

Seule la baisse des taux d’intérêt et du rendement des autres actifs a pu les inciter à y mettre un pied (ou plutôt quelques orteils). Mais même en intégrant l’effort réalisé par CDC Habitat et In’li, la production moyenne n’est guère que de 8 000 logements par an sur la période 2014-2020, chiffre très inférieur aux 50 000 espérés (tableau 2). Dans les zones où il est nécessaire, le LLI offre en effet une trop faible rentabilité. C’est le constat que faisait Benoist Apparu en 2020, et il est confirmé par une étude réalisée en réponse au rapport de l’IGF et du CGDD sur les perspectives de développement d’OPCI dédiés à l’investissement dans le locatif intermédiaire, financés par la collecte de l’épargne des particuliers aujourd’hui investisseurs directs dans l’immobilier locatif. Sa conclusion est la suivante :

« Le projet ne prend pas en compte les deux éléments essentiels de tout investisseur dans l’immobilier :

- La rentabilité du produit proposé est négative. Nos calculs ont montré que l’accumulation de couches d’intermédiaires supplémentaires dans le cadre d’un organisme de placement rend le véhicule d’investissement clairement non rentable. Cet élément, les investisseurs institutionnels l’ont très bien compris, puisqu’aucun d’entre eux ne s’est lancé dans la création d’OPCI pour les particuliers utilisant le dispositif LLI ;

- La sécurité relative à l’investissement immobilier est fortement impactée par le risque lié aux 30 % d’autres actifs financiers contenus obligatoirement dans les produits pouvant bénéficier du dispositif LLI à destination des particuliers »[4].

Pour l’heure, les institutionnels privés (compagnies d’assurance par exemple) n’occupent qu’une position marginale dans la détention et la gestion directe de logements, tous secteurs locatifs confondus. Ils jouent un rôle dans le financement des fonds d’investissement, comme dans le cas du Fonds de logement intermédiaire (FLI) créé par CDC Habitat et géré par une de ses filiales, Ampère gestion, qui est alimenté par des compagnies d’assurance, des fonds de pension et des fonds du secteur de l’énergie[5]. Pour sa part, In’li a créé deux foncières, la première, Cronos, avec AXA pour la production de 1500 logements intermédiaires neufs en région parisienne par an, soit un investissement de deux milliards d’euros, la seconde, Apec, de moindre importance, avec PROBTP et Primonial pour un investissement de 600 logements par an. Force est néanmoins de constater que la production des deux foncières créées par In’li, du fait notamment de la hausse des taux d’intérêt et des bouleversements que cela entraîne sur la hiérarchie comparée des rendements, n’est pas au rendez-vous.

Au vu de ce constat, la proposition de faire reposer la satisfaction des besoins en locatif intermédiaire sur le seul segment LLI ou presque semble être un prétexte pour justifier la décision déjà prise de mettre fin au Pinel.

Il est vrai que, comme nous l’avons vu dans la première partie de cet article, le Pinel n’est guère efficace en ce qui concerne la production de logements à loyer intermédiaire. Mais les investissements qui en bénéficient contribuent puissamment à l’alimentation de l’offre locative globale, de sorte que sa suppression entraînerait très vraisemblablement une chute des volumes produits. Il s’ensuivrait probablement une contraction de l’offre locative d’autant plus mal venue qu’elle interviendrait concomitamment à l’interdiction de la location des passoires thermiques.

Financement par la vente

Les pouvoirs publics verraient d’un bon œil, dans une optique de désengagement budgétaire, d’utiliser les ventes de logements sociaux existants pour financer la production nouvelle. Il faut toutefois avoir à l’esprit que les perspectives offertes par la vente diffèrent considérablement selon les modalités envisagées : vente à l’unité des ménages, occupants ou non, ou vente en bloc à des investisseurs.

La vente à l’unité

C’est une pratique ancienne mais qui n’a longtemps porté que sur des volumes modestes : de 4 à 5 000 logements par an au début des années 2000, elle augmente ensuite pour atteindre 8 000 unités dans la majeure partie des années 2010. Il s’agit de vente au locataire occupant ou à un autre locataire de l’organisme vendeur. La mise en place de la RLS ayant eu pour conséquence – c’était d’ailleurs son objet - une ponction sur les fonds propres des organismes, ces derniers ont été invités à compenser en augmentant fortement les ventes de logements de leur patrimoine, de façon à être en mesure de financer un volume important d’investissement. Le nombre de ventes a, certes, quelque peu augmenté depuis lors, mais dans des proportions très insuffisantes pour y parvenir : 11 000 ventes ont été réalisées en 2019, soit un nombre largement en deçà de l’objectif affiché par les pouvoirs publics de 1% du parc social (soit environ 45 000 par an). La vente de logements sociaux à l’unité se heurte en effet à des difficultés : réticence des organismes à se défaire de la partie la plus attractive de leur parc, faible solvabilité des locataires, difficulté à gérer des copropriétés mêlant locataires HLM et copropriétaires occupants, crainte que le produit de la vente facilite le désengagement de l’Etat. En outre, elle nécessite l’aval des collectivités locales, qui est loin d’être acquis d’avance. Enfin, les logements collectifs, qui constituent la plus grande part du parc social français, ne sont pas facilement vendables, de sorte qu’il serait irréaliste de vouloir reproduire en France l’expérience britannique du right to buy, dont le succès a reposé en grande partie sur la vente à bas prix de maisons individuelles.

Dans ces conditions, la vente représente un complément utile à l’alimentation en fonds propres des organismes, mais elle ne saurait être suffisante pour compenser la ponction qui découle de la RLS et se substituer aux aides publiques.

La vente en bloc

Une autre voie pourrait consister à vendre des logements en bloc à des investisseurs institutionnels. Il faut pour cela que l’investisseur ait la possibilité d’en tirer, sous forme de plus-value ou de recettes locatives, un rendement suffisant. Cela suppose de mettre fin au conventionnement pour que le nouveau propriétaire puisse, à un horizon économique raisonnable, louer ou vendre aux conditions du marché. En d’autres termes, la vente en bloc implique de mettre fin au conventionnement des immeubles concernés.

L’exemple allemand[6] fournit une bonne illustration de ce processus et des conséquences possibles. Au début des années 1990, les besoins financiers de l’Etat après la réunification conduisent à des cessions massives de logements locatifs publics. Les ventes à l’unité s’étant révélées difficiles, le parc locatif est l’objet d’un gigantesque jeu de Monopoly. De nombreux logements appartenant précédemment à des régies municipales ou à de grandes entreprises sont vendus en bloc à des investisseurs, des régies publiques sont privatisées. Dans un premier temps, des logements sont vendus à des « investisseurs intermédiaires », à charge pour ces derniers de les revendre aux occupants ou à d’autres ménages. Toutefois, la vente à la découpe s’avérant toujours aussi difficile, les investisseurs sont contraints de conserver les logements acquis ou les revendre en bloc à d’autres.

La seconde vague d’acheteurs est motivée par l’espoir de plus-values rapides : d’une part parce qu’ils ont acheté à prix fortement décotés, d’autre part parce que la fin des conventions de logements sociaux entraîne une augmentation de la valeur des logements concernés. Bien que n’ayant pas l’intention de les conserver, ils seront dans de nombreux cas contraints de le faire. La gestion des immeubles va s’en ressentir, elle se traduira par une polarisation accrue, certains immeubles étant voués à la dégradation et à l’accueil de ménages pauvres, d’autres au contraire, aux loyers plus élevés, étant dévolus à l’accueil de ménages plus aisés. Ces évolutions suscitent un mécontentement de plus en plus vif des locataires.

Cet épisode met en lumière un aspect rarement évoqué aujourd’hui du rôle du logement social : sa contribution à l’offre globale. La hausse des loyers privés, à Berlin et ailleurs, est en effet à interpréter comme le résultat d’une insuffisance du volume de construction neuve, lui-même consécutif au désengagement de l’Etat fédéral.

Et tout état de cause, la vente en bloc reposerait en France sur la possibilité de « déconventionner » les logements sociaux existants. Nous sommes loin d’une telle évolution. C’est même la tendance inverse que l’on observe. Ainsi la loi 3DS de 2022 (article 74) soumet le non renouvellement des conventions APL des logements locatifs sociaux en communes SRU à l'avis du préfet et du maire de la commune d’implantation.

Elargissement de l’activité des organismes de logement social

Une autre voie serait d’autoriser les organismes de logement social à élargir leur activité de constructeur et de bailleur à l’ensemble du spectre du logement. Une telle évolution a d’ailleurs été amorcée en 2018 par la loi ELAN, qui a étendu leur champ d’activité aux missions concurrentielles de conseil ou d’ingénierie urbaine aux collectivité locales, à la construction , l’acquisition, la vente et la mise en location d’équipements locaux d’intérêt général ou de locaux à usage commercial ou professionnel. Il s’agirait donc de poursuivre le mouvement en les autorisant à investir le champ de la location privée. Ils deviendraient ainsi des acteurs généralistes du logement, susceptibles de réinvestir dans le secteur social les profits tirés leurs activités concurrentielles. Rappelons qu’ils ne sont pour l’heure autorisés à investir dans le logement intermédiaire que dans la limite de 10% de leur parc et qu’ils ne peuvent pas intervenir sur le marché locatif libre.

C’est la voie choisie par les Pays-Bas[7], le pays d’Europe où la part du locatif social est la plus importante. Comme la France, il a connu une pénurie de logements au lendemain de la deuxième guerre mondiale et a mis l’accent sur la construction de logements sociaux pour la résorber. Une réorientation de la politique du logement (le Brutering) a eu lieu de 1989 à 1993. Le désengagement de l’Etat s’est traduit par le transfert de compétences aux collectivités locales, l’indépendance des organismes de logement social, la suppression des aides à la construction et une augmentation des loyers de 5,5% par an entre 1990 et 1994 de façon à assurer l’autonomie financière des organismes. L'État entendait en effet solder ses comptes avec les organismes, le but étant que le secteur social ne lui coûte plus rien. Les organismes y ont gagné, en contrepartie, une plus grande autonomie de gestion.

En autorisant les organismes de logement à diversifier leurs activités et en banalisant leur financement, les pouvoirs publics les ont incités à se restructurer et à adapter leurs stratégies à une logique de marché. Fusions et regroupements - leur nombre a été divisé par trois entre 1990 et 2019 - leur ont permis de réduire leurs coûts de gestion et d’utiliser leurs fonds propres de façon plus pertinente au regard de la localisation des besoins, les choix d’investissement pouvant désormais être faits en prenant en compte les caractéristiques de patrimoines et de territoires plus larges. Enfin, les plus importants ont acquis un poids qui leur permet d’être des partenaires à part entière des collectivités locales, et non plus de simples opérateurs.

Leur taille et la qualité de leurs actifs leur permettent de se financer à de bonnes conditions sur le marché des capitaux. Cela leur impose d’adopter des stratégies patrimoniales visant à valoriser leur parc, dans lesquelles la vente joue un rôle non négligeable. Dans le but de maximiser leurs profits, ils n’hésitent pas à augmenter les loyers dans la partie « non sociale » de leur parc. Ce processus peut toutefois engendrer une polarisation du parc, avec d’une part des logements bien situés réservés à une clientèle relativement aisée et, d’autre part, des immeubles localisés dans des environnements peu attractifs, destinés aux plus pauvres.

L’élargissement du champ d’activité des organismes correspond à un souhait ancien d’une partie des opérateurs HLM. Il se heurterait sans aucun doute à l’opposition des acteurs privés qui ne manqueraient pas d’exiger, au nom de l’équité, la réciprocité.

* *

*

En conclusion, après examen des flux réels et des financements existants ou supposés, le segment du locatif intermédiaire, toutes choses égales par ailleurs, est et devrait rester marginal dans l’offre locative globale. Or la demande pour ce type de bien se révèle forte et ne peut que s’amplifier si, comme le souhaitent les pouvoirs publics, la mobilité des travailleurs, notamment des jeunes et des seniors, s’accroît. La remontée des taux d’intérêt, qui pénalise la rentabilité de ce type d’investissement, ne peut qu’accentuer cette situation. Pour tenter d’y remédier, la troisième voie de l’extension des compétences des organismes HLM parait, sur le papier, la plus prometteuse, sans pour autant remettre en cause le modèle français du logement social. Sa mise en œuvre se heurte toutefois au sujet délicat et bien réel de la concurrence avec le secteur privé et conduirait certainement à relancer le débat sur la banalisation des aides au secteur locatif social. L’ouverture acquise à hauteur de 10 % du parc fut d’ailleurs obtenue de haute lutte par le secteur HLM. Son extension au logement non aidé semble toutefois fondée au vu de la faible implication des investisseurs institutionnels privés dans le logement. Ce qui a été possible aux Pays-Bas, et accepté par L’Union européenne, gardienne du temple en matière de concurrence, serait-il impossible en France ?

Jean Bosvieux et Bernard Coloos

Janvier 2023

[1] Développement de l’offre de logement locatif intermédiaire par les investisseurs institutionnels. Rapport public IGF et CGEDD, par Alexandre Jevakhoff, Vincent Constanso, Cédric Dutruel, Léa Texier, Marianne Leblanc Laugier, Luc Bégassat, Jacques Friggit - Avril 2021

[2] ibid.

[3] Ibid.

[4] Prime View, 2022 étude pour l’Association française de l’immobilier locatif (AFIL).

[5] Matthieu Gimat, Antoine Guironnet, Ludovic Halbert. « La financiarisation à petits pas du logement social et intermédiaire en France. Signaux faibles, controverses et perspectives. » 2022. halshs-03745166

[6] Cf. Jean Bosvieux et Bernard Coloos, « Logement social : les enjeux du modèle français », Les ozalids d’humensis, p. 170 et suivantes.

[7] Ibid., p. 176 et suivantes.