L’investissement immobilier nuit-il à la compétitivité de l’économie française ?

L’idée selon laquelle l’affectation de l’épargne des ménages à des investissements immobiliers, et singulièrement à l’acquisition ou à la construction de logements, serait néfaste pour la compétitivité de l’économie française, ressurgit périodiquement. C’est cette idée qui a servi à justifier, lors de la suppression de l’impôt sur la fortune (ISF), le maintien de la taxation du seul patrimoine immobilier des ménages par la biais de l’impôt sur la fortune immobilière (IFI). Il serait préférable, selon certains, que l’épargne soit affectée à « l’économie réelle », et notamment aux PME, si l’on souhaite redresser notre économie et retrouver un chemin de croissance plus élevée. Récemment, le Chef de l’Etat a d’ailleurs estimé que l’immobilier ne créait pas d’emplois[1].

Il y aurait donc deux façons, pour les ménages, d’utiliser leur épargne : l’une, vertueuse mais largement minoritaire, consisterait à l’investir dans le financement des entreprises ; l’autre, répréhensible ou du moins inefficace (du point de vue des besoins de notre économie) serait de l’affecter à l’acquisition de biens immobiliers. La seconde, qui a la faveur des Français, devrait être découragée pour inciter les ménages à se reporter sur la première. Il est vrai que l’essentiel du patrimoine immobilier est détenu par des ménages qui ne seront pas soumis à l’IFI, pas plus qu’ils ne l’étaient à l’ISF. Toutefois l’argumentation utilisée dépasse le sujet de l’imposition du patrimoine : elle pourrait également être utilisée à d’autres fins, par exemple pour justifier un désengagement de l’Etat des aides à la pierre.

On tente dans ce qui suit de clarifier ce débat en examinant successivement les questions suivantes :

- Comment se répartit le patrimoine des ménages ?

- L’immobilier fait-il partie de « l’économie réelle » ? Crée-t-il des emplois et quel est son poids dans l’économie ?

- L’économie immobilière est-elle une économie de rente ?

- L’immobilier est-il un frein à l’amélioration de la compétitivité de l’économie ?

- La fiscalité est-elle un moyen efficace d’orienter l’affectation de l’épargne des ménages ?

Le patrimoine des ménages : une majorité d’actifs physiques, dans lesquels le logement occupe la plus large part

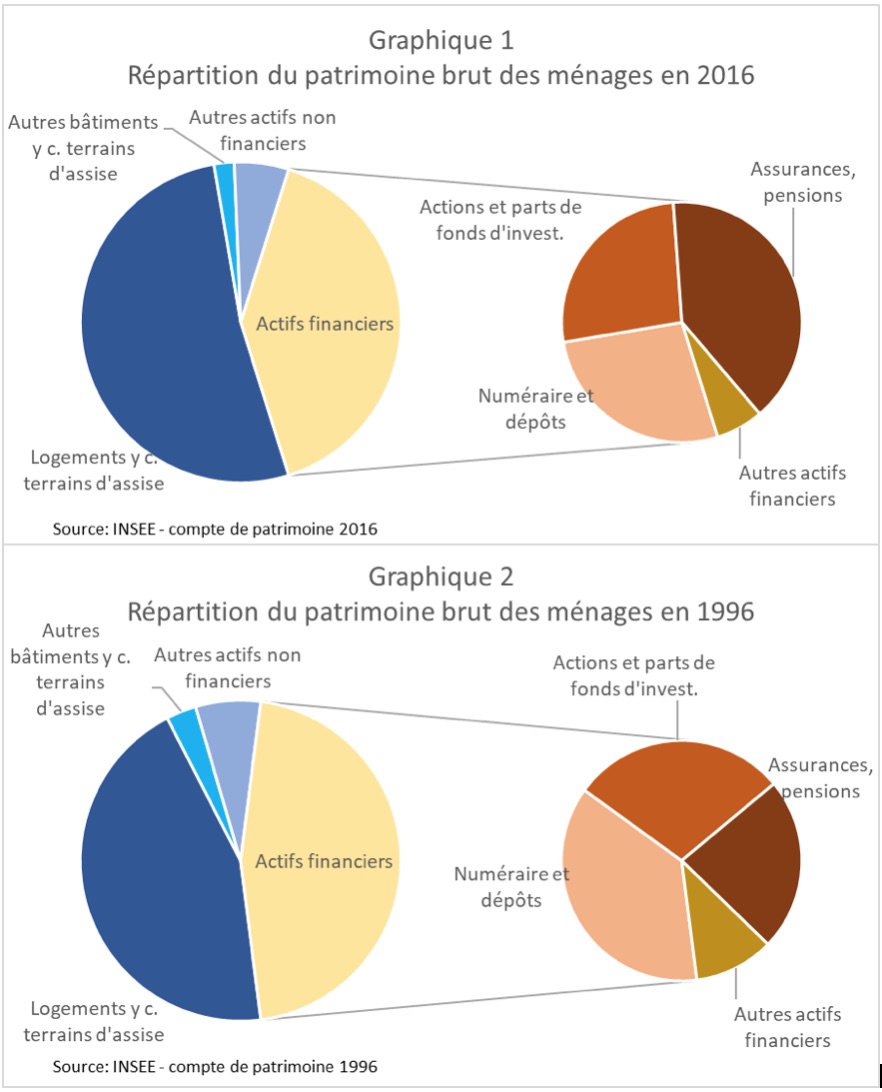

En 2016, les actifs non financiers représentent près de 60% du patrimoine brut (c’est-à-dire dettes non déduites) des ménages. Il s’agit pour l’essentiel des logements et de leurs terrains d’assise. Dans les actifs financiers, les assurances et pensions (pour l’essentiel l’assurance-vie) occupent la part la plus importante (40%), loin devant les valeurs mobilières et le poste numéraire et dépôts (27% chacun).

[caption id="attachment_5847" align="aligncenter" width="500"] Source : INSEE, Comptes de patrimoine[/caption]

Source : INSEE, Comptes de patrimoine[/caption]

Comme le montre le graphique 1, s’il est vrai que l’immobilier a la cote auprès des ménages, ceux-ci ne se détournent pas pour autant des placements financiers, qui représentent 40% de l’ensemble de leur patrimoine brut. Le détail de la répartition montre en outre qu’il est exagéré, pour ne pas dire caricatural, d’opposer financement de l’immobilier et financement des entreprises dans les emplois de l’épargne des ménages, car les actifs financiers comprennent une large part d’emplois autres que les actions. Parmi les placements financiers, les ménages plébiscitent en effet l’assurance vie dont les dépôts sont à 80% en euros, c’est-à-dire investis majoritairement en emprunts d’Etat et en obligations, ce qui permet de les garantir contre les pertes.

On voit par ailleurs, en comparant les graphiques 1 et 2, que la répartition du patrimoine des ménages a sensiblement évolué en vingt ans : la part des autres actifs non financiers s’est réduite au profit des logements et des terrains et, au sein des actifs financiers, la part des assurances et pensions s’est considérablement accrue.

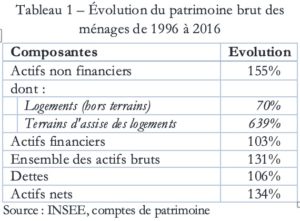

La valeur globale du patrimoine brut des ménages a augmenté, en euros constants, de 131% en vingt ans. Toutefois, comme le montre le tableau 1, le rythme de progression a été très différent selon les composantes.

Ces déformations résultent pour partie de l’évolution des prix et pour partie de celle des volumes. En ce qui concerne les logements, l’effectif du parc s’étant accru, au rythme de 1% par an, d’environ 20%, l’essentiel de l’augmentation provient de l’augmentation des prix, laquelle affecte les terrains beaucoup plus que le bâti : la part du foncier dans la valeur totale des logements a en effet triplé, passant de 16% à 45%.

Nous reviendrons sur ce constat, qui explique probablement en grande partie certains des jugements portés sur l’utilité économique des différentes orientations possibles de l’épargne des ménages.

L’immobilier fait partie de « l’économie réelle »

Les expressions « sphère réelle », ou « économie réelle » est souvent employée pour désigner les activités productrices de biens et de services, par opposition à la « sphère financière ». L’opposition sous-entend que les activités financières seraient en quelque sorte virtuelles, c’est-à-dire qu’elles ne créeraient pas de valeur. C’est évidemment inexact : l’activité financière produit des services qui sont comptabilisés dans le PIB.

Cela n’empêche pas que le terme d’économie réelle soit couramment utilisé, non seulement par des journalistes ou des politiques, mais également par des économistes[2]. Il n’y aurait donc pas lieu de s’étonner de la retrouver dans les propos du chef de l’Etat, plus surprenant est le fait que, pour lui, l’immobilier, et en particulier le logement, semble ne pas en faire partie.

Il n’est pourtant pas difficile de démontrer qu’il crée de la valeur et des emplois, et cela à deux titres : la construction et l’entretien des bâtiments d’une part, la production du service de logement de l’autre.

En 2015, selon les comptes de branches de l’INSEE, la part de l’immobilier dans l’ensemble de la production des branches est de 14 %, dont 6 % pour la construction et 8 % pour les activités immobilières. Pour apprécier le poids du secteur, il est toutefois préférable de l’évaluer en termes de valeur ajoutée brute, celle-ci étant homogène au PIB qui en est, à peu de choses près, la somme[3]. Le montant de la valeur ajoutée brute de l’immobilier est supérieur à celui de l’industrie et de l’agriculture réunies, mais largement inférieur à celui des autres services marchands (839 milliards). Son poids est plus élevé qu’en termes de production : 17,7 %, qui se décomposent en deux parts inégales : 4,9 % pour la construction et 12,8 % pour les activités immobilières.

Le poids de l’immobilier est nettement plus faible en termes d’emploi, mais là encore il est nécessaire de distinguer les deux branches pour en comprendre les raisons. Le volume d’emploi n’est en effet pas en rapport avec le volume de la production, et encore moins avec celui de la valeur ajoutée. En effet, si la construction fournit entre 6,5 % et 7 % des emplois, les activités immobilières n’en représentent que moins de 2 %. La raison principale tient aux spécificités de l’activité de location de logements. Le parc locatif est en effet détenu à plus de 65 % par des particuliers, dont la plupart en assurent eux-mêmes la gestion locative et ne sont pas comptabilisés dans les statistiques sur l’emploi.[4]

Cette dernière remarque est tout sauf anecdotique. En effet, la production du service de logement est pour l’essentiel invisible, parce qu’autoconsommée par les propriétaires occupants, majoritaires dans notre pays. Cette autoproduction est néanmoins comptabilisée dans le PIB pour le montant estimé des loyers « imputés »[5], preuve qu’elle est bien considérée comme une production effective contribuant à la création de richesse.

Rente foncière ou rente immobilière[6] ?

Comment, au vu de ce constat, peut-on interpréter les déclarations qui, explicitement ou non, excluent l’immobilier de l’économie réelle et le rangent, de facto, dans la sphère financière ?

Elémentaire, mon cher Watson : la rente foncière ! L’augmentation continue et très forte des prix des logements entre 1996 et 2007 a eu pour conséquence, nous l’avons vu, une augmentation considérable de la valeur de la part foncière du patrimoine immobilier résidentiel. Les propriétaires de logements et plus largement d’immobilier, et bien entendu les détenteurs de terrains constructibles se sont donc enrichis « en dormant ». Cet effet d’enrichissement s’accompagne d’une accentuation de l’inégalité de répartition du patrimoine entre les ménages, mouvement constaté par Piketty qui s’inquiète de ces conséquences possibles sur l’accroissement des inégalités[7]. Bonnet et alii contestent toutefois son analyse en arguant de ce que l’évaluation du patrimoine devrait se fonder sur les loyers et non sur les prix des logements[8]. Ils soutiennent, avec des arguments convaincants, que l’enrichissement des propriétaires est, en quelque sorte, théorique, car pour tirer profit de l’augmentation de la valeur de leurs biens, il faudrait qu’ils puissent encaisser les plus values, ce qui est rarement le cas car le produit des ventes est le plus souvent réinvesti dans l’immobilier. Ce raisonnement serait fragile s’il s’appliquait à des pays comme les Etats-Unis, où l’extraction hypothécaire est possible et même pratiquée couramment, ce qui permet d’emprunter – pour financer par exemple des dépenses de consommation - des sommes d’autant plus élevées que la valeur des biens sur lesquels ils sont gagés augmente. Il est recevable quand il s’agit de la France où cette pratique est interdite.

Les bénéficiaires de la hausse des prix ne sont donc pas tant les ménages qui détiennent un logement, surtout s’il s’agit de leur résidence principale, que les propriétaires de terrains à bâtir ou récemment bâtis, dont la valeur a, on l’a vu, augmenté dans des proportions bien plus considérables que celle des logements.

Certains vont plus loin encore, en considérant les propriétaires bailleurs comme des rentiers et les revenus locatifs comme des rentes. C’est le cas d’Emmanuel Macron qui, dans son programme de candidat à l’élection présidentielle, déclarait « Je transformerai l’ISF en impôt sur la rente immobilière ». Comme l’écrit Albéric de Montgolfier dans un rapport au Sénat[9], ce propos « laisse entendre que l’immobilier constituerait une classe d’actifs improductifs, permettant à ses détenteurs de bénéficier d’une "rente" »[10].

Au demeurant, la détention de logements est lourdement taxée. Selon le Conseil des prélèvements obligatoires (CPO) [11], « six prélèvements principaux (sont) centrés sur la détention du patrimoine et sa composante immobilière ». Parmi ces prélèvements figure l’imposition des revenus locatifs.

Or le loyer payé au bailleur n’est pas simplement la rémunération d’un capital, c’est la contrepartie d’un service de logement fourni au locataire. Pour produire ce service, il ne suffit pas de posséder un logement, il faut en outre en assurer la gestion locative et l’entretien : ce travail n’est certes guère visible dans le cas des propriétaires individuels qui gèrent eux-mêmes leurs biens, il est néanmoins réel comme en témoigne l’existence de services de gestion dans les organismes de logement locatif social et de gestionnaires professionnels auxquels est déléguée la gestion de logements privés. La production du service de logement est, certes une activité fortement capitalistique, il n’en demeure pas moins qu’il s’agit bien, pour une part, d’une activité de production et non de la simple perception d’une rente.

Il faut d’ailleurs distinguer l’investissement immobilier d’un placement financier. Lorsqu’il est réalisé en direct, l’investissement immobilier est, comme tout investissement, un intrant dans un procès de production et l’investisseur est un producteur. Il perçoit un loyer, qui est le prix du service de logement produit, et non un dividende ou un intérêt. Seuls les achats de « pierre papier » (parts d’EPCI ou d’OPCI) doivent être assimilés à des placements financiers, à l’instar des actions ou des obligations : c’est bien ainsi, d’ailleurs, que les comptes de patrimoine analysent les choses.

L’immobilier nuit-il à la compétitivité de l’économie ?

L’OCDE a publié en 2013 une étude sur les moyens d’enrayer la dégradation de la compétitivité française[12]. L’une des voies qu’elle suggère pour y parvenir consisterait à « améliorer le fonctionnement du marché du logement » (chapitre IX). Selon elle, l’augmentation des prix immobiliers peut peser sur les entreprises et l’expansion du secteur de l’immobilier aurait un impact négatif sur les exportations par le biais d’une compétition sur la main d’œuvre. Ce jugement se fonde notamment sur des études portant sur différents pays, tels l’Irlande et l’Espagne. En France, « entre 2000 et 2007, le secteur (…) de la construction a dû faire face à un marché très tendu (…). (Il) a alors été soumis à des pressions à la hausse persistantes sur les salaires : le salaire horaire de base des ouvriers de la construction a, de fait, augmenté plus rapidement que dans d’autres secteurs ». D’où une pénurie de main d’œuvre dans les autres secteurs. Une augmentation de 1% des prix des logements entraînerait une baisse de 0,15% des exportations, et par conséquent la hausse de plus de 80% des prix réels entre 2000 et 2007 expliquerait la moitié de la baisse des exportations pendant cette période.

Les politiques du logement auraient contribué à cette dérive : l’OCDE juge que certaines d’entre elles contribuent au maintien de distorsions importantes qui « pourraient conduire à des investissements excessifs et à une surconsommation de logements, ce qui pourrait alimenter potentiellement une hausse des prix dans l’immobilier ». Sont notamment stigmatisés la non-imposition des plus-values de cession des résidences principales, le fait que la propriété est favorisée au détriment de la location et la TVA à taux réduit sur les travaux d’entretien-amélioration. Pour améliorer le fonctionnement du marché, l’organisation recommandait de mettre à jour les valeurs cadastrales, d’élargir les compétences de l’intercommunalité, de se rapprocher de la neutralité fiscale par une réforme des dispositifs fiscaux et de faciliter les transactions en supprimant le numérus clausus des notaires, en réduisant les délais entre précontrat et vente.

Le diagnostic de l’OCDE a été contesté, notamment par Xavier Timbeau[13], qui juge que « Le lien entre performance à l’exportation et valorisation de l’immobilier est fragile ou inexistant ». Selon lui, la perte de compétitivité de la France relativement à l’Allemagne s’explique par les « politiques mises en œuvre outre-Rhin, qui ont conduit à une diminution notable de la part des salaires dans la valeur ajoutée » et estime « peu probable que les coûts de la construction soient la racine du mal français ». Les entreprises ne sont pas confrontées à une restriction de l’accès au financement et « c’est donc plutôt une situation de financement facile mais de faible demande de capitaux de la part des entreprises qui favorise l’émergence d’une bulle immobilière ».

Au demeurant, la relation entre activité immobilière et compétitivité est plus complexe que ne le suggère l’étude de l’OCDE. Le logement des salariés est en effet un enjeu d’importance pour les entreprises, comme l’a montré une étude du CREDOC, dont les travaux « ont mis en lumière les effets de l’augmentation des prix du logement sur la vie professionnelle de nos concitoyens ». La question du logement rend plus difficile les recrutements. C’est un obstacle à la mobilité interne. Ces difficultés, particulièrement aiguës en Ile-de-France et en PACA, affectent au premier chef les grandes entreprises[14]. La nécessité d’assurer une offre suffisante de logements a depuis l’origine été l’un des moteurs de la politique du logement, même si les mesures prises avaient aussi pour objet de soutenir l’activité du bâtiment. Toutefois, notre pays ne souffre plus aujourd’hui d’une pénurie globale et les aides à la construction gagneraient sans aucun doute à être mieux ciblées.

Orienter l’épargne vers le financement des entreprises : pourquoi et comment ?

Améliorer la compétitivité de l’économie française est un objectif qui fait consensus, car c’est une condition nécessaire à la création d’emplois et donc un moyen de lutte contre le chômage. Si l’immobilier n’explique pas à lui seul le déficit et/ou la dégradation de la situation, l’explication tient-elle à un défaut de financement des entreprises ?

Selon une récente étude de l’INSEE, « les filiales à l’étranger (des firmes multinationales françaises) emploient 5,8 millions de salariés, ce qui représente 55 % des effectifs des firmes dont elles font partie en 2016 »[15]. En termes d’emplois nationaux, l’investissement de l’épargne dans ces entreprises a donc un rendement assez faible. La conséquence de ce constat semble couler de source : c’est vers le financement des PME qu’il faut orienter l’épargne des Français.

C’est ce en quoi s’est employée, entre autres, une parlementaire, Amélie de Montchalin, qui s’est faite la championne de cette revendication. La députée de l’Essonne, coordinatrice des élus LREM à la commission des finances, a organisé en janvier 2018 un « Grand rendez-vous de l’investissement productif » qui visait à « faire converger " les intérêts des financiers, des épargnants et des patrons de PME" »[16]. Une initiative qui s’inscrit dans la suite d’une longue tradition, tant la question du financement des petites et moyennes entreprises a agité nos élus dans le passé, comme le constatait en 2011 David Thesmar : « Bien sûr, élargir le menu de contrats auquel les PME ont accès serait une bonne chose. Mais je crois qu’on exagère le déficit de financement des PME françaises. En réalité, ce déficit n’est pas clairement établi, bien que les hommes politiques de tous bords n’aient de cesse de le déplorer – sans doute parce que le thème des PME est payant électoralement parlant. Les banquiers disent financer convenablement les projets viables ; les PME disent souffrir d’un manque de financement. Encore qu’il faille nuancer : selon l’Eurobaromètre, la France se situe dans la moyenne européenne lorsque l’on demande aux chefs d’entreprise s’ils ont des difficultés à obtenir du crédit »[17]. Un jugement confirmé par Bernard Cohen Hadad, qui affirmait en 2017 que le problème de financement des entreprises à court terme était en grande partie une idée fausse[18] dans le cadre d’une conférence qui s’appuyait sur une recherche de l’institut 2° Investing Initiative[19], laquelle concluait pourtant que « L’Etat et les grandes entreprises seraient les principaux bénéficiaires du financement associé à l’épargne, avec 77% du volume de financement en 2013 ». Notons au passage que cette recherche prend en compte, au titre de l’épargne des ménages, les investissements locatifs mais écarte le financement des logements des propriétaires occupants, ce qui revient à considérer que l’épargne mobilisée à cet effet n’est pas arbitrable !

On le voit, le besoin de financement des entreprises françaises est un sujet controversé, et il est de surcroît difficile de démontrer que l’appétence excessive des Français pour l’investissement immobilier est responsable d’un hypothétique déficit de financement des autres secteurs de l’économie. En admettant, toutefois, que tel soit bien le cas, se pose une autre question : dans quelle mesure la fiscalité peut-elle influer sur l’orientation de l’épargne ?

A cet égard, les auteurs de l’étude précitée émettent un jugement plutôt sévère sur la fiscalité de l’épargne, relevant notamment sa complexité et l’absence d’évaluation de son efficacité : c’est à leurs yeux « une mécanique complexe et peu documentée », dans laquelle « L’avantage fiscal peut […] être capté par les intermédiaires ». Les objectifs visés sont « peu clairs et peu en phase avec les besoins ». Il ne suffit donc pas de (sur)taxer l’immobilier, encore faudrait-il que le fléchage vers d’autres usages soit clair pour les épargnants.

Enfin, dans la mesure où l’IFI ne touchera qu’une faible minorité de ménages, son impact sur l’orientation de l’épargne et, par contrecoup, sur le marché immobilier, peut-il être sensible ? Selon les estimations de la Direction générale des finances publiques, quelques 150 000 foyers fiscaux seraient concernés pour un montant moyen d’impôt de 10 200 €, ce qui correspond à un patrimoine immobilier moyen d’une valeur d’environ 2,4 millions d’euros. Si l’on admet que ces contribuables sont tous propriétaires de leur résidence principale et d’une résidence secondaire d’une valeur (supérieure à la moyenne) d’environ 1 M€, il reste à chaque d’eux un patrimoine immobilier « arbitrable » (logements de rapport) d’une valeur de 1,4 M€, soit 6 à 7 logements. Au total, selon ce calcul très approximatif, les ménages concernés détiendraient donc de l’ordre d’un million de logements de rapport, chiffre non négligeable au regard de l’effectif total du parc français (environ 30 millions d’unités). Reste à savoir si, et dans quelles proportions, l’IFI incitera les propriétaires concernés à se dessaisir de ces logements au profit de placements alternatifs autres que l’assurance-vie, et si un éventuellement mouvement de ce type aura des conséquences sur les prix immobiliers.

Jean Bosvieux

Avril 2019

[2] On citera par exemple un article de Michel Aglietta, Virginie Coudert et Benoît Mojon intitulé « Actifs patrimoniaux, crédits et économie réelle, paru en 1995 dans les Cahiers économiques et monétaires de la bandue de France), ou un livre de Christian de Boissieu et Dominique Chesneau, « Financer l’économie réelle » (Eyrolles, 2016).

[3] Le PIB est égal à la somme des valeurs ajoutées brutes des différentes branches d’activités, augmentée des impôts moins les subventions sur les produits. (Source : INSEE)

[4] Ce paragraphe et celui qui précède sont extraits de Jean Bosvieux, « L’immobilier, poids lourd de l’économie », Constructif n°49, mars 2018.

[5] Seule la valeur du service de logement (les loyers imputés) est prise en compte. Il n’y a pas dans ce cas de gestion locative puisque locataire et propriétaire sont un seul et même agent.

[6] Pour une analyse théorique de la question, voir l’article de Jean Cavailhès, « Le rapport de Montgolfier au Sénat et la rente immobilière ».

[7] Thomas Piketty, « Le capital au XXIème siècle », Seuil, 2013.

[8] O. Bonnet, P.-H. Bono, G. Chapelle et E. Wasmer, « Le capital logement contribue-t-il aux inégalités ? Retour sur Le capital au XXIe siècle de Thomas Piketty », LIEPP Working Paper, avril 2014, n°25.

[9] Cf. l’article de Jean Cavailhès, « Le rapport de Montgolfier au Sénat et la rente immobilière ».

[10] Rapport d’information fait au nom de la commission des Finances sur le régime fiscal et la rentabilité des biens immobiliers des particuliers, par M. Albéric de Montgolfier, Rapporteur général, 8 novembre 2017.

[11] Les prélèvements obligatoires sur le capital des ménages, janvier 2018.

[12] « France - Redresser la compétitivité », série Politiques meilleures, OCDE, novembre 2013.

[13] Xavier Timbeau, « Compétitivité et immobilier : la fausse route de l’OCDE », Alternatives économiques | « L'Économie politique », 2015/1 n° 65 | pages 34 à 40

[14] Mélanie Babès, Régis Bigot & Sandra Hoibian, « Les problèmes de logement des salariés affectent 40% des entreprises », Credoc, note de synthèse, avril 2012.

[15] Nicolas Dauré, « Les firmes multinationales françaises réalisent la moitié de leur chiffre d’affaires à l’étranger », INSEE focus n°141, janvier 2019.

[16] Article de Raphaël Legendre dans l’Opinion, 21 janvier 2018.

[17] Thesmar, David. « 13. Une autopsie de la crise financière », Regards croisés sur l'économie, vol. 10, no. 2, 2011, pp. 175-184.

[18] « Comment l’épargne nationale soutient les investissements de long terme ? », Conférence Banque de France – France Stratégie, 21/03/17

[19] « Fiscalité de l’épargne financière et orientation des investissements », 2° Investing Initiative, avril 2017. Recherche financée par France Stratégie et l’ADEME.

Article très intéressant. J’aurais aimé voir encore plus approfondi la distinction entre foncier et immobilier. Comme il est écrit dans l’article, la forte hausse des prix de l’immobilier est avant tout une hausse du foncier. Dans le budget des ménages, peut on considérer que dans le cas d’un achat, c’est une hausse de l’épargne et non une hausse de la consommation du service de logement?

L’achat d’un logement est un mode d’affectation de l’épargne et, dans le cas d’un achat à crédit, cette épargne s’accumule au fur et à mesure du remboursement de l’emprunt. La valeur du service de logement est égale au loyer que le propriétaire devrait verser s’il était locataire de son logement.

L’évolution des loyers est en général beaucoup moins heurtée que celle des prix. Ainsi, pendant la période de forte hausse des prix (de 1996 à 2007), l’augmentation des loyers a été très modérée et le rendement locatif a donc fortement diminué.