Réformer la fiscalité du logement locatif

Issue de la loi Climat et résilience, l’interdiction progressive de louer les passoires thermiques fait peser une menace sur l’équilibre des marchés locatifs. Les propriétaires des logements concernés vont en effet être confrontés à un dilemme : réaliser les travaux nécessaires à une amélioration de la performance énergétique suffisante pour atteindre au moins la note D ou les mettre en vente. Le coût des travaux, non amortissable, viendra amputer un rendement locatif déjà peu élevé et il est vraisemblable que nombre de propriétaires bailleurs choisiront la vente, d’autant que la décision n’obéit pas seulement à des considérations d’ordre économique. Des obstacles juridiques – la réalisation de travaux sur les parties communes en copropriété relève d’une décision collective - et techniques – l’isolation par l’extérieur n’est pas toujours possible - peuvent également peser dans la balance.

Le gouvernement a par ailleurs prévu de mettre fin au régime dérogatoire « Pinel » en faveur de l’investissement locatif à la fin de l’année 2024. Si cette intention est confirmée, son effet se cumulera au désengagement prévisible des propriétaires de passoires thermiques pour provoquer une baisse de l’offre locative, laquelle alimentera la hausse des loyers dans les marchés tendus.

Il semble possible d’éviter un tel enchaînement qui, dans une période d’inflation, entraînerait des conséquences dommageables pour l’ensemble des locataires, voire dramatiques pour certains d’entre eux. Le bon moyen, pour cela, n’est pas de généraliser l’encadrement des loyers, mais de réformer la fiscalité locative en autorisant, comme le demandent certains organismes professionnels dans leur revendication d’un statut du bailleur[1], l’amortissement des dépenses portant sur le bâti, en s’inspirant du régime de la locations meublée ou de celui en vigueur en Allemagne.

Différents régimes d’imposition

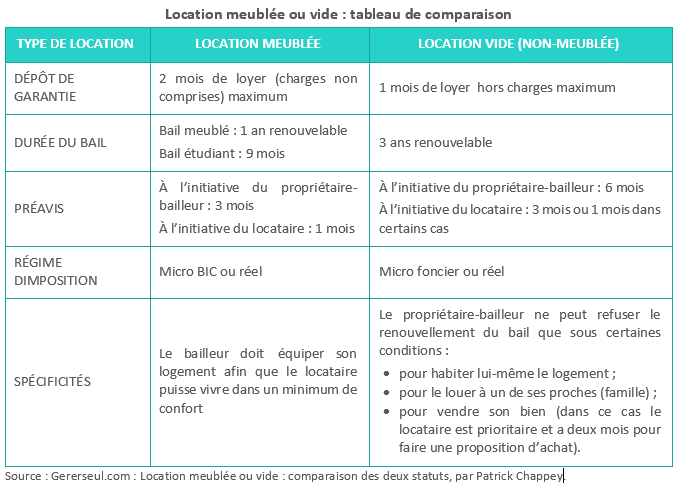

Un bien détenu par un particulier, appartement ou maison, peut être loué nu ou meublé. A ces deux catégories de revenus correspondent des régimes d’imposition différents. Pour la location nue ou vide, les revenus locatifs sont imposables dans la catégorie des revenus fonciers. Pour la location meublée, les revenus locatifs sont imposables dans la catégorie « Bénéfices industriels et Commerciaux » (BIC)[2]. En pratique les choses sont un peu plus complexes, puisque les règles d’imposition varient notamment en fonction des montants de loyers perçus[3].

Les différents régimes diffèrent principalement par la nature des dépenses déductibles, les règles d’imputation des déficits sur le revenu global et les modalités d’imposition des plus-values. Le détail de chacun d’entre eux est décrit succinctement dans les deux encadrés ci-dessous.

En location nue, pour des recettes annuelles ne dépassant pas 15 000 euros, c’est le régime du micro foncier qui s’applique, sauf choix explicite du propriétaire. Ce choix est irrévocable durant les trois années qui suivent. Un abattement forfaitaire de 30% est alors appliqué, le revenu net imposable est donc de 70% du revenu brut. Pour des recettes annuelles dépassant 15 000 euros, c’est le régime réel qui s’applique, avec toutefois une restriction importante : l’impossibilité d’amortissement des dépenses en capital. Pour le calcul du revenu foncier net, les charges déductibles sont principalement :

- les frais de réparation et d'entretien ;

- les travaux d'amélioration ;

- les charges de copropriété ;

- les frais de gestion ;

- les primes d'assurances (habitation, loyers impayés, emprunteur, etc.) ;- les intérêts des emprunts ;

- certains impôts ou redevances (taxe foncière, enlèvement des ordures ménagères, etc.).

Si la déduction des charges aboutit à un résultat négatif, la part du déficit qui résulte des dépenses autres que les intérêts d'emprunt est déductible du revenu global dans la limite de 10 700 €. Ce montant est porté à 21 400 € pour les dépenses de travaux de rénovation énergétique permettant à un bien de passer d'une classe énergétique E, F ou G, à une classe de performance énergétique A, B, C ou D, au plus tard le 31 décembre 2025. Si le revenu global du foyer fiscal est insuffisant pour absorber ce déficit, ce dernier est reportable sur le revenu global des six années suivantes. La part du déficit foncier qui dépasse 10 700 € et celle liée aux intérêts d'emprunt sont déductibles des revenus fonciers des dix années suivantes.

En cas de revente, le montant de la transaction est soumis à l’impôt sur les plus-values immobilières, dont le montant est d’autant plus élevé que le délai séparant la vente de l’acquisition est plus court. L’exonération ne s’applique qu’au-delà de 22 ans pour l’impôt sur le revenu et de 30 ans pour la CSG-CRDS.

En location meublée, pour un chiffre d’affaires annuel HT inférieur à 77 700 euros, c’est le régime du micro BIC qui s’applique, sous réserve que les loyers perçus n’excèdent pas 50 % du revenu global du foyer fiscal. Dans ce cas, le revenu net imposable est égal à 50% du chiffre d’affaires (il est porté à 71% dans le cas des meublés de tourisme, hôtels, chambres d’hôtes ou gîtes ruraux, si le chiffres d’affaires annuel hors taxes est inférieur à 82 200 €). Au-delà de 77 700 euros de chiffre d’affaires annuel hors taxes (entre 82 200 euros et 783 000 euros pour les meublés de tourisme et assimilés), c’est un régime réel d’imposition ( réel simplifié ou réel normal) qui s’applique. L’imposition est calculée sur les bénéfices nets (aucun abattement ne s’applique). En revanche, quel que soit le régime d’imposition, le code général des impôts autorise la déduction des intérêts sur les crédits souscrits et sous forme d’amortissement de la valeur du mobilier sur cinq ans et de la valeur des logements (hors terrain)) sur trente ans et. Contrairement aux règles applicables aux revenus fonciers, les charges déductibles ne font l'objet d'aucune liste indicative mais doivent se rattacher à une gestion normale du bien.La loi fiscale distingue toutefois pour certains aspects les loueurs en meublés non professionnels (LMNP) des professionnels. L’activité est dite exercée à titre professionnel lorsque les recettes annuelles retirées de cette activité par l'ensemble des membres du foyer fiscal excèdent 23 000 € et les autres revenus du foyer soumis à l'impôt sur le revenu.

Les déficits des loueurs en meublé non professionnels (LMNP) sont reportables pendant dix ans exclusivement sur les revenus provenant d'une location meublée non professionnelle. Pour les loueurs professionnels, ils sont imputables sur le revenu global du contribuable sans limitation de montant. Si le revenu global est insuffisant, le déficit global ainsi généré peut être reporté pendant 6 ans

Les plus-values immobilières des loueurs en meublé non professionnels sont imposées comme pour les bailleurs soumis aux revenus fonciers. Les loueurs en meublé professionnels bénéficient, à condition que l'activité soit exercée depuis au moins cinq ans, d'une exonération totale lorsque la moyenne des recettes tirées de la location au titre des exercices clos au cours des deux années civiles qui précèdent la date de clôture de l'exercice de réalisation de la plus-value n'excède pas le seuil de 90 000 € hors taxes et d'une exonération partielle si ces mêmes recettes sont comprises entre 90 000 € et 126 000 € hors taxes. Si l'une de ces conditions n'est pas satisfaite, elles sont soumises au régime des plus et moins-values professionnelles. La loi distingue les plus-values de court terme (moins de deux ans) et celles de long terme. Pour les contribuables imposées à l’impôt sur le revenu, les plus-values de court terme sont intégrées dans le revenu imposable, les plus-values de long terme sont taxées au taux de 12.8% (19% pour les SCI).

La possibilité d’amortir les dépenses en capital confère aux loueurs en meublé un avantage substantiel, notamment pour ceux qui vont devoir réaliser de lourds investissements pour avoir le droit de maintenir leurs biens en location.

L’environnement juridique est également plus favorable pour le loueur en meublé.

Cela explique sans nul doute l’augmentation de sa part dans le marché locatif, notamment dans les zones où le rendement locatif est le plus faible : à Paris, elle est passée de 14% à 25% entre 2006 et 2019.

La différence de traitement fiscal ne semble pas justifiée : dans ces différents cas, le bailleur produit et vend un service de logement, et le fait que la distinction entre « professionnel » et « non professionnel » s’applique à la location meublée, mais pas à la location nue, apparaît arbitraire.

Pour un régime fiscal cohérent et unique

On voit mal quelles raisons peuvent justifier une telle discrimination, sauf à considérer, contre toute réalité, la location meublée comme ressortissant d’une activité hôtelière. L’existence de régimes micro peut, à la rigueur, s’admettre pour la simplification qu’elle apporte – encore que les bénéficiaires en soient les services de la DGFiP plus que les bailleurs. Les bailleurs de logements vides, comme ceux des meublés, fournissent aux locataires un service de logement. A ce titre, ils devraient être considérés comme des producteurs et imposés comme tels. C’est bien d’ailleurs comme une production qu’est analysée leur activité dans le compte du logement.

Le loyer payé au bailleur n’est pas simplement la rémunération d’un capital, c’est la contrepartie d’un service de logement fourni au locataire. Pour produire ce service, il ne suffit pas de posséder un logement, il faut en outre en assurer la gestion locative et l’entretien : ce travail n’est certes guère visible dans le cas des propriétaires individuels qui gèrent eux-mêmes leurs biens, il est néanmoins réel comme en témoigne l’existence de services de gestion dans les organismes de logement locatif social et de gestionnaires auxquels est déléguée la gestion de logements privés. La production du service de logement est, certes une activité fortement capitalistique, il n’en demeure pas moins qu’il s’agit bien d’une activité de production et non de la simple perception d’une rente.

Plus précisément, le capital nécessaire à la production du service de logement se décompose en deux parties : d’une part le foncier, non produit – c’est une ressource naturelle existant en quantité limitée, et d’autre part le bâtiment qu’il supporte. Ce dernier doit être construit, puis entretenu, voire amélioré pour pouvoir offrir aux occupants les services qu’ils sont en droit d’en attendre et être adapté à la réglementation qui définit les conditions d’habitabilité des logements. Comme dans toute activité de production, les dépenses d’investissement ayant trait au bâtiment devraient pouvoir faire l’objet d’un amortissement pris en compte dans la détermination du revenu imposable.

L’amortissement fiscal de la valeur du bâti n’est pas une vue de l’esprit : il est notamment en vigueur en Allemagne, pays où, il n’est pas inutile de le rappeler, le statut de locataire est prédominant.

Les principes de la fiscalité locative allemande

Le régime fiscal appliqué à l’immobilier locatif outre-Rhin apparaît équilibré, comme en témoigne le fonctionnement des marchés locatifs, et notamment le niveau modéré des loyers. Il est construit autour de quatre grands principes proches de la taxation des bénéfices industriels et commerciaux (BIC) ou des bénéfices non commerciaux (BNC), si l’on excepte le régime spécifique d’imposition des plus-values immobilières :

- un amortissement du bâti[4] de 2% du prix d’acquisition (ou de la valeur estimée dans le cas de transmission par héritage ou donation) par an[5] (pour le logement conventionné avec plafond de loyer, l’amortissement est plus élevé) ;

- la déductibilité sans limite du revenu brut des intérêts d’emprunt, des petits travaux et des charges locatives ;

- une exonération de la taxation de la plus-value (égale au prix de vente diminué du prix d’achat, différence à laquelle on réintègre le montant total des amortissements déduits pendant la durée de détention du bien) au-delà de dix ans de détention ;

- un déficit imputable sur le revenu global.

Pour une durée de détention de moins de dix ans, le régime des plus-values est en revanche moins favorable qu’en France, la plus-value étant soumise sans aucun abattement à l’impôt sur le revenu. Pour mémoire, en France, la plus-value est imposée au taux proportionnel de 19% majoré des prélèvements sociaux, et un abattement est pratiqué à compter d’une certaine durée de détention du bien. On ne reviendra pas sur la volatilité de ces paramètres dans le cas français.

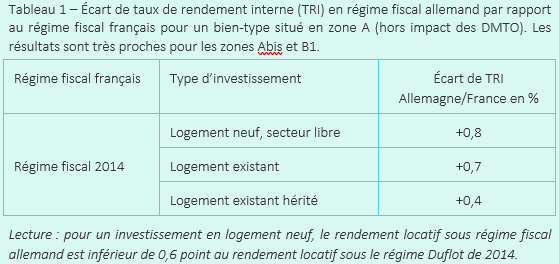

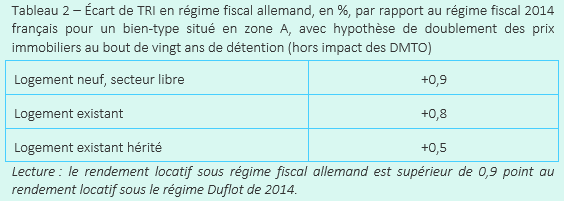

La comparaison, en termes de taux de rentabilité interne (TRI) pour l’investisseur, du régime français aux frais réels et du système allemand[6] s’avère éclairante. On a retenu pour le cas français trois types d’investissement :

- acquisition d’un logement neuf en secteur libre, financée à 90% à crédit,

- acquisition d’un logement existant, financée à 90% à crédit,

- logement hérité (qui peut être assimilé à un investissement financé sans recours au crédit) mis en location.

Sous les hypothèses que les prix immobiliers augmentent de 2% l’an, que le logement est revendu après vingt ans de détention, que le taux moyen d’imposition des bailleurs s’élève à 15%, auquel s’ajoutent celui des prélèvements sociaux à un taux de 15,5%, le TRI est systématiquement supérieur (de 0,4% à 0,8% selon le type d’investissement) dans le régime allemand (cf. encadré 3)

On a retenu pour le cas français trois types d’investissement :

- acquisition d’un logement neuf en secteur libre, financée à 90% à crédit,

- acquisition d’un logement existant, financée à 90% à crédit,

- logement hérité (qui peut être assimilé à un investissement financé sans recours au crédit) mis en location.

Le régime fiscal pour la France est celui de 2014, très proche de celui en vigueur en 2023. Sous les hypothèses que les prix immobiliers augmentent de 2% l’an, que le logement est revendu après vingt ans de détention, que le taux moyen d’imposition des bailleurs s’élève à 15%, auquel s’ajoutent celui des prélèvements sociaux à un taux de 15,5%, on obtient les résultats présentés dans le tableau 1.

Le même calcul a été fait avec une variante de doublement des prix de l’immobilier en vingt ans. L’écart de TRI entre les deux pays se révèle, dans cette hypothèse comme dans la précédente, systématiquement favorable à l’Allemagne.

Source : J. Bosvieux et B. Coloos, « Logement : sortir de la jungle fiscale », Economica, 2016

Agir pour limiter les sorties du parc locatif

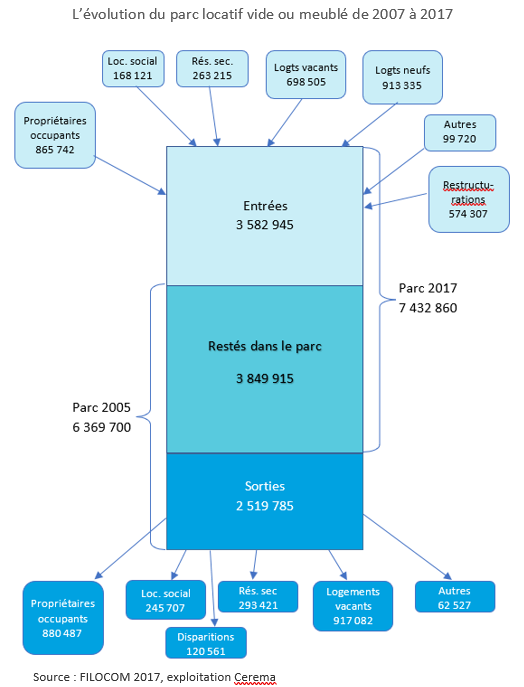

La taille du parc locatif privé évolue en fonction des mouvements qui l’affectent : les entrées et les sorties de logements. Les entrées se composent d’une part des acquisitions de logements neufs, d’autre part de la mise en location de logements précédemment affectés à un autre usage (occupation personnelle, résidence secondaire) ou vacants. Dans le second cas, il peut s’agit soit d’acquisitions à titre onéreux ou gratuit (héritages et donations), soit de la mise en location par son propriétaire, à la suite d’un déménagement, du logement qu’il occupait précédemment. Les sorties se font par le biais des ventes ou de la récupération de logements par les bailleurs pour les occuper personnellement où y loger un membre de leur famille.

Le diagramme ci-dessous donne une estimation de ces différents flux entre 2007 et 2017.

Le parc locatif s’est accru d’un peu plus d’un million d’unités, soit 17%, en dix ans mais un examen des différents flux montre que le solde des échanges avec les autres segments du parc existant est déficitaire (- 400 000 logements environ). Ce sont donc les logements neufs et ceux issus de restructuration de logements existants qui ont, pour l’essentiel, permis cet accroissement[7]. Il est plus que vraisemblable que les mesures fiscales d’incitation à l’investissement locatif, bien qu’elles n’aient pas fait l’objet d’une évaluation contradictoire et indépendante, ont joué à cet égard un rôle important.

Le poids des passoires thermiques est important au sein de ce parc : 20% pour les logements dont l’étiquette énergétique est G ou F, 43% si on leur ajoute ceux classés E[8]. Il est particulièrement élevé en Ile-de-France : selon l’Insee, « sans travaux de rénovation énergétique, près d’un logement francilien sur deux [sera] bientôt interdit à la location »[9]. Il atteint une proportion record dans le centre de l’agglomération parisienne où les récentes mesures risquent d’aggraver la tension déjà très forte du marché locatif.

Le gouvernement a annoncé son intention de mettre fin aux mesures en faveur de l’investissement locatif (le « Pinel ») à la fin de l’année 2024. Pour compenser au moins partiellement l’effet négatif de cette décision, il conviendrait d’agir pour limiter les flux de sortie du parc locatif. Plutôt que d’empiler des mesures dérogatoires mal calibrées (la plus récente étant le doublement du plafond d’imputation du déficit foncier sur le revenu global en cas de travaux de rénovation énergétique, cf. note 3), mieux vaudrait instituer sans attendre un mode d’imposition non pénalisant qui contribue à permettre aux bailleurs de tirer de la location un revenu suffisant et limite la tentation d’un désengagement. Ceci fait, on pourra alors et alors seulement s’interroger sur la pertinence des différentes mesures dites d’incitation.

Jean Bosvieux et Bernard Coloos

Avril 2023

[1] La FNAIM - qui a émis l’idée dès 2008 -, l’UNIS, le SNPI, qui rassemblent les administrateurs de biens et les agents immobiliers - la FPI et le pôle habitat FFB - pour les promoteurs et les constructeurs -, la FFB, et jusqu’à l’UNPI, qui représente les propriétaires. Cf. H. Buzy-Cazaux, « Statut du bailleur privé : cessons d’en parler, et bâtissons-le », Capital, 27/02/2023.

[2] Investirlmnp.fr, comparatif entre la fiscalité liée à la location meublée et la location nue (ou vide).

[3] Les dispositions décrites ici, notamment les différents montants indiqués, sont celles en vigueur à la date de rédaction de cet article, c’est-à-dire en 2023.

[4] On retient une répartition du bien immobilier de 80% pour le bâti et de 20% pour le foncier.

[5] S’agissant des gros travaux, nous avons retenu un amortissement de 5% l’an. Celui-ci diffère légèrement de ce qui se pratique réellement en Allemagne (2 % pour les seuls gros travaux) mais ce niveau nous paraît plus adéquat à dire d’experts.

[6] Amortissement de 2% par an pendant 50 ans.

[7] Le poste logements neufs contient, en faible nombre, les transformations en logements de locaux non résidentiels.

[8] Sources : Fidéli 2020 ; base des DPE décembre 2021-mars 2022 de l’Ademe. Calculs SDSE.

[9] Insee analyses Ile-de-France, n°159, octobre 2022.

Excellente analyse. Je partage l’idée d’une imposition calée sur une production de service du logement, mais milite au contraire pour la coupler à un encadrement des loyers indexé sur le salaire médian de zone. Ainsi l’éventuelle perte de valeur viserait la part foncier (étonnamment évacuée de l’analyse) au moment de la mutation en considérant une logique de bilan d exploitation centrée sur l’actif immobilier (dépenses GER et recettes locatives, imposition sur strict excédent). On rejoindrait ainsi l’approche foncières ou bailleurs sociaux, avec dans certains cas extrême la nécessité de recours à l’emphyteose pour soulager la part foncière si le bilan ne trouve son équilibre qu’après 25 ou 30 ans par exemple.

Quid de la location meublée de courte durée ?

On ne peut qu’approuver toute tentative de simplifier la fiscalité immobilière et de la rendre cohérente. Néanmoins, le cas des locations meublées de courte durée, dynamisé ces dernières années par l’essor des plateformes en ligne comme AirBnB ou Abritel, ne mérite-t-il pas un traitement particulier? Dans les zones touristiques, ces locations de courte durée, particulièrement rentables, conduisent à assècher le marché du logement locatif permanent, à obliger les jeunes actifs à s’éloigner pour trouver un logement abordable, et contribuent à la désertification hors saison et au vieillissement de la population locale. Dans cette mesure, est-il suffisant d’aligner la fiscalité des LMNP sur celle des locations de logements nus? Ne faut-il pas aller au delà, et inverser cette fiscalité au profit du logement nu, de façon à encourager les propriétaires à abandonner la location de courte durée et à revenir vers la location de longue durée?

Merci beaucoup pour votre article et les commentaires. L’équipe du Congrès des Notaires 2023 dont le thème est le logement, et en particulier la 2ème commission que j’ai l’honneur de présider, envisage de faire une proposition pour rendre concret le statut du bailleur privé, dont tout le monde parle, mais qui n’est pas encore très concret. Nous rejoignons vos pistes de réflexions : la distinction nu/meublé n’a plus de sens (juridique ou fiscal) dès lors que la location n’est pas accompagnée de services para-hôteliers. Le statut LMNP est une aberration. La taxation de la plus-value doit être mise en cohérence avec la taxation des revenus locatifs. L’impact sur les régimes micro et pro doit être également traité. Et il faut manifestement favoriser une offre locative privée sociale, intermédiaire ou en intermédiation locative, le système Loc’Avantages nous semblant très pertinent à ce titre. Nos propositions seront présentées début septembre, juste avant le Congrès qui se tiendra du 27 au 29 septembre à Deauville. Notre angle est de considérer qu’il faut éviter de trop changer la fiscalité, car on n’y arrivera pas (manque d’appétence du Président de la République sur la question immobilière, opposition de Bercy dès qu’on touche à la fiscalité). Il nous semble qu’il faille s’appuyer sur ce qui existe et qui fonctionne bien, en travaillant sur les quelques aberrations à rectifier. Poursuivons donc le débat, et à votre disposition pour tester en « off » nos premières idées.

Je suis étonné par votre raisonnement. Vous dites « son effet se cumulera au désengagement prévisible des propriétaires de passoires thermiques pour provoquer une baisse de l’offre locative, laquelle alimentera la hausse des loyers dans les marchés tendus. » Cela semble sous-entendre que les logements en question disparaîtraient purement et simplement… or, au contraire, ils seraient simplement revendus par leur propriétaire, d’autant plus facilement que l’on parle de zones tendues.

La revente donne deux issues probables :

1) Soit l’acheteur devient propriétaire-occupant. On a donc, certes, une diminution du nombre de logements en location, mais une augmentation identique du nombre de logements occupés par leur propriétaire. Cela signifie logiquement qu’un ex-locataire sera devenu propriétaire occupant : il n’y a pas de raison de considérer que le marché de la location est devenu « plus tendu ».

2) Soit l’acheteur devient propriétaire-bailleur : rien ne change ni au niveau du nombre de logements à la location, ni du nombre de candidats locataires

Ainsi, quelle que soit l’issue considérée, il n’y a pas de changement notable au niveau du marché à la location…

Examinons maintenant leur effet sur la rénovation thermique. Dans le deuxième cas, la rénovation est obligatoire et le nouveau propriétaire-bailleur a acheté en connaissance de cause : il fera donc les travaux. Dans le premier cas, le nouveau propriétaire-occupant peut très bien décider d’occuper les lieux sans rénover. Cela paraît cependant assez peu vraisemblable : qui a envie de consentir un gros investissement financier pour acheter en « zone tendue », si c’est in fine pour habiter dans une « épave thermique » ? Quand on achète un logement en mauvais état, c’est en général avec l’intention de le rénover en profondeur…

Bref, dans les deux cas, la loi atteindrait son objectif de promouvoir la rénovation thermique, en plus de ne pas perturber outre mesure le marché à la location (baisse du nombre de logements à la location compensée par une baisse du nombre de candidats locataires).

Le cadrage que vous faites de cette mesure (en faisant planer le spectre d’une supposée augmentation des loyers) paraît donc infondé.

Dernière chose en passant : quand vous dites que « le solde des échanges avec les autres segments du parc existant est déficitaire (- 400 000 logements environ) », la seule façon d’arriver à ce chiffre est d’à la fois exclure du flux entrant les rénovations de logements existants et les logements neufs, mais aussi d’inclure dans le flux sortant les destructions de logements ! Donc vous comptez les destructions mais pas les constructions (ce qui est incohérent), et vous choisissez d’omettre les restructurations (qui concernent pourtant bien le *parc existant*)… Calcul totalement ad hoc donc on peine à comprendre la pertinence.

« … revendus d’autant plus facilement que l’on parle de zones tendues » : à condition que le vendeur accepte de vendre à (relativement) bas prix, surtout si l’acheteur prévoit de faire des travaux. C’est peut-être ce qui se passera à moyen ou long terme, mais en attendant ?

Les logements mis en vente seront achetés massivement par des locataires ? Il faudrait pour cela qu’il existe suffisamment de locataires disposant d’un revenu et surtout d’un apport personnel suffisants. Ce n’est de toute évidence pas le cas, sinon pourquoi ne sont-ils pas déjà propriétaires ? Le décrochage des revenus des locataires par rapport à ceux des propriétaires, abondamment documenté, montre que le passage d’un statut à l’autre ne peut se faire à grande échelle. C’est d’ailleurs dommage : s’il suffisait d’interdire des logements à la location pour faire augmenter la part des propriétaires occupants, les aides à l’accession deviendraient inutiles.

Quant aux logements neufs : non, ils ne sont pas exclus du flux entrant, ils figurent dans le diagramme, en haut à droite. Le poste « rénovation de logements existants », lui, n’y figure pas. La rénovation lourde implique une période de vacance : elle est donc contenue dans les échanges avec le poste logements vacants, mais il n’est pas possible d’en observer directement les effets.