Les prix des logements et leurs déterminants fondamentaux. Analyse des évolutions internationales en longue période

Ce premier article fait le point sur l’évolution du prix des logements dans une vingtaine de pays développés durant plus de 40 ans, en particulier sur le boom de prix qui culmine en 2006-2008 et les évolutions qui ont suivi depuis. La littérature économique internationale analyse les déterminants « fondamentaux » qui expliquent ces évolutions. Un second article présente la combinaison de ces déterminants dans des modèles d’équilibre de marché, utilisés en particulier pour le diagnostic de bulles immobilières.

1. Les mouvements internationaux du prix des logements

1.1 L’importance de connaître les évolutions des prix des logements

Les économistes suivent le prix des logements dans tous les pays. Les prix moyens nationaux, bien qu’ils agrègent des marchés locaux hétérogènes et des biens différents (Smith et al., 1988), sont un niveau d’observation important pour plusieurs raisons.

Les macroéconomistes sont attentifs au prix des logements car, comme l’écrit Leamer (2007) dans le titre d’un article très souvent cité : « le logement EST le cycle des affaires » (“Housing IS the business cycle”). Il le vérifie dans le cas des Etats-Unis, où la chute des prix immobiliers est à l’origine de six des huit récessions depuis la Deuxième guerre mondiale. Le Japon ne s’est pas encore remis de l’éclatement de la bulle immobilière de 1991. L’éclatement fin 2006 de la bulle subprime/déréglementation du crédit immobilier aux Etats-Unis a entraîné la plus importante crise économique internationale depuis 1929.

Les autorités monétaires, responsables de l’émission de monnaie et de la régulation macroprudentielle du marché du crédit sont également attentives au prix des logements. C’est, en particulier, vrai dans les pays qui ont un objectif-cible d’inflation (2% pour la Banque centrale européenne). Il s’agit aussi de prévenir des risques systémiques qui pourraient se propager à l’ensemble des institutions financières, dus à des dérives comme celle qu’on connue les Etats-Unis au début des années 2000 avec la titrisation des créances (les titres émis cachaient des prêts subprime risqués).

Pour les comptables nationaux, le logement est la principale composante du patrimoine des ménages et de la richesse d’un pays, dont il faut connaître la valeur. Cette valeur créée un « effet de richesse » qui a un impact sur le comportement des ménages à travers leur consommation (on dépense plus lorsqu’on se sait riche) et leur capacité d’emprunt (à travers la valeur des biens hypothécables). Les investisseurs sont également sensibles aux prix immobiliers dans une logique de gestion de portefeuille soit à court terme (spéculation à la hausse et prise de plus-values) soit à long terme (diversifier leur portefeuille pour réduire les risques).

1.2. Les évolutions en longue période

1.2.1. Evolutions dans 17 pays développés durant 43 ans

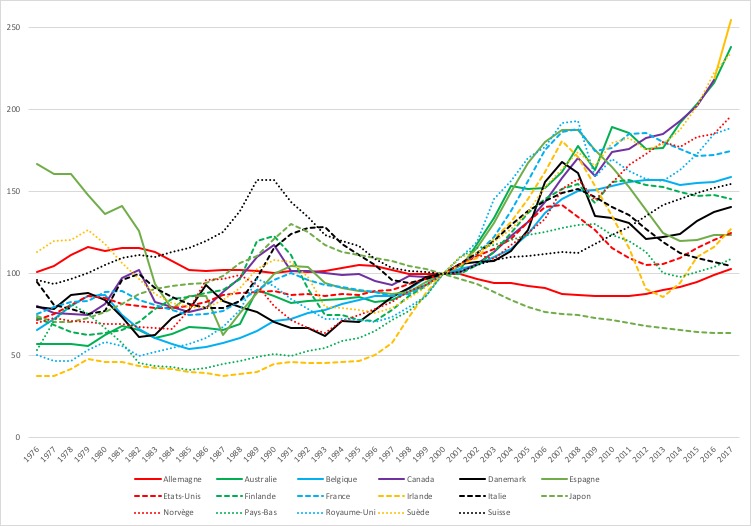

S’il est difficile de suivre le prix des logements dans un pays, il l’est encore plus de faire des comparaisons internationales (cf. encart). La figure 1 renseigne l’indice des prix des logements de 17 pays durant 43 ans. Au-delà de l’apparence d’un écheveau inextricable, elle permet de tirer plusieurs conclusions. L’allure générale montre des tracés croissants. L’indice agrégé calculé par les auteurs passe de 66,6 en 1976 à 103,1 en 2017, soit une progression de 55%.

Retenons également de ce graphique que, durant une décennie environ, disons entre 1996 et 2007 (à un an près selon les pays), la tendance, à quelques exceptions près, est à la très forte hausse. En retenant 42 pays européens ou membres de l’OCDE, au cours de ce boom les prix ont doublé, ou davantage, dans 16 d’entre eux (dont la France), leur progression est comprise entre 50 et 100% dans 12 autres, entre 0 et 50% dans 9 cas et ils n’ont baissé que dans cinq pays (Allemagne, Croatie, Israël, Japon, Turquie)[1]. Cette convergence internationale haussière est inédite dans l’histoire. Jamais non plus les hausses n’avaient été aussi fortes ni la phase haussière aussi longue.

Figure 1. Indice des prix des logements (monnaie constante, base 100 = 2000)

[caption id="attachment_4746" align="aligncenter" width="751"] Source : Mack et Martínez-García (2011). Je remercie la Banque fédérale de Dallas d’avoir mis à disposition la base de données décrite dans ce document.[/caption]

Source : Mack et Martínez-García (2011). Je remercie la Banque fédérale de Dallas d’avoir mis à disposition la base de données décrite dans ce document.[/caption]

1.2.2. La forte volatilité des prix

La figure 1 montre aussi la forte volatilité des prix. Peu de biens connaissent une telle variabilité de leur prix. Le cas de l’Espagne (trait plein orangé sur la figure 1) est le plus spectaculaire. Les logements ont perdu les deux-tiers de leur valeur entre 1975 et 1987 puis, après une brusque remontée et une relative stabilisation jusqu’en 1998, leur prix a plus que doublé entre 1998 et 2007, année où il dépasse légèrement le niveau de 1976, avant de baisser à nouveau fortement (– 36% entre 2008 et 2015). La Suisse (trait noir pointillé) connaît des mouvements un peu moins amples mais en sens inverse : hausse de 67% (1977-1989), puis baisse de 36% (1989-2000), stabilisation puis nouvelle hausse (2008-2017), sans que le niveau de 1990 ne soit retrouvé.

1.3. Evolutions récentes : Union européenne

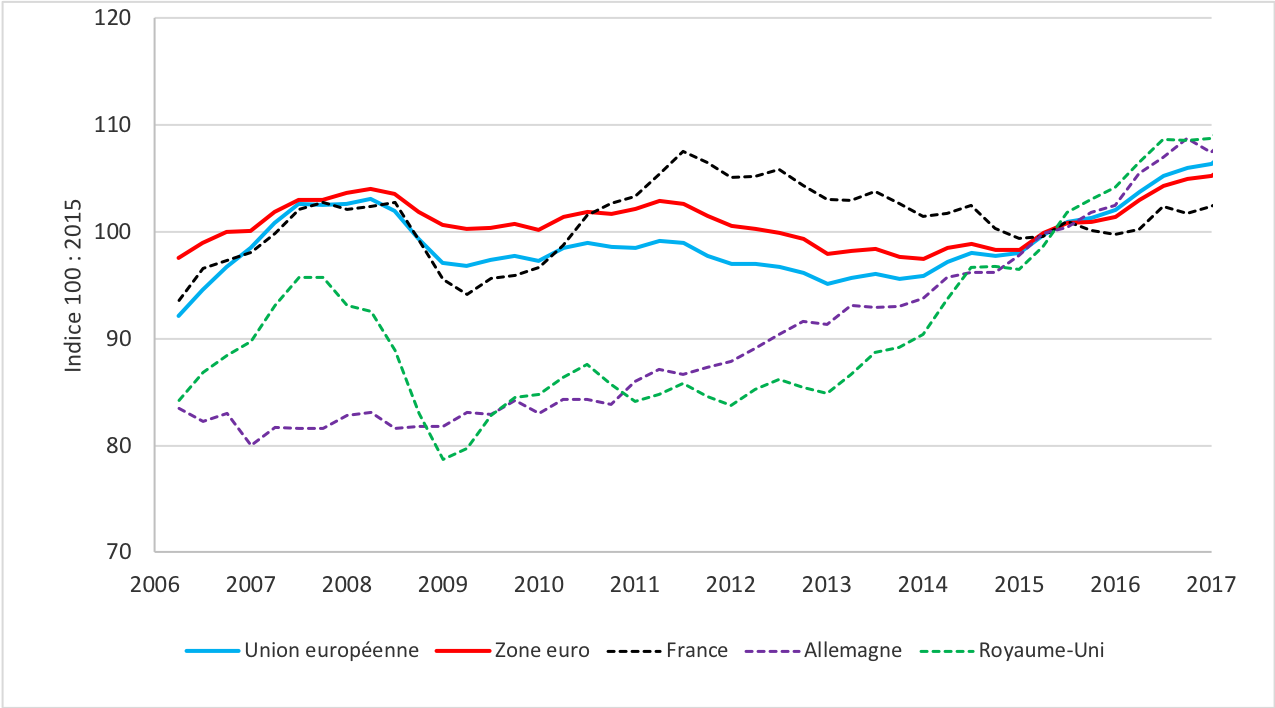

La figure 2 permet d’examiner l’évolution récente des prix en Europe (Union européenne et zone euro) et dans les trois plus grands pays (Allemagne, France, Royaume-Uni).

Figure 2. Evolutions récentes du prix des logements en Europe

Après la crise de 2008, la reprise des prix des logements est amorcée depuis 2013, un peu plus nettement dans les 27 pays de l’Union européenne que dans la zone euro. Les trois pays qui pèsent le plus dans cette moyenne (pondérée par le PIB) montrent des évolutions différentes. En Allemagne la crise de 2008 n’a pas été ressentie et les prix augmentent à un rythme régulier depuis 2011, qui s’accélère à partir de 2015 (+ 15% en trois ans). Au Royaume-Uni, après une chute de 18% en 2008-2009, les prix se redressent rapidement depuis 2013 (+ 34% en cinq ans). En France, après une baisse moins sensible en 2008 et 2009 (– 8%), un redressement se produit entre 2009 et 2012 (+ 14%), suivi d’une rechute jusqu’en 2015 (– 6%), interrompue depuis deux ans. En outre, dans le cas français, la variabilité saisonnière des prix apparaît sur ces données trimestrielles.

Après la crise de 2008, la reprise des prix des logements est amorcée depuis 2013, un peu plus nettement dans les 27 pays de l’Union européenne que dans la zone euro. Les trois pays qui pèsent le plus dans cette moyenne (pondérée par le PIB) montrent des évolutions différentes. En Allemagne la crise de 2008 n’a pas été ressentie et les prix augmentent à un rythme régulier depuis 2011, qui s’accélère à partir de 2015 (+ 15% en trois ans). Au Royaume-Uni, après une chute de 18% en 2008-2009, les prix se redressent rapidement depuis 2013 (+ 34% en cinq ans). En France, après une baisse moins sensible en 2008 et 2009 (– 8%), un redressement se produit entre 2009 et 2012 (+ 14%), suivi d’une rechute jusqu’en 2015 (– 6%), interrompue depuis deux ans. En outre, dans le cas français, la variabilité saisonnière des prix apparaît sur ces données trimestrielles.

Ces données semblent être un puzzle inintelligible. Qu’est-ce qui explique les convergences ou divergences entre pays ? Pour répondre, il faut aller au-delà du constat statistique.

2. Le prix résulte d’un équilibre de marché : le rôle de l’offre

Un prix résulte d’un équilibre entre l’offre et la demande sur un marché. Habituellement, lorsque la demande augmente (ou diminue), le prix revient à un niveau d’équilibre si l’offre augmente (ou diminue) à son tour. Ce mécanisme déraille lorsque l’offre réagit faiblement et lentement, ce qui est le cas pour le logement dans la plupart des pays européens (Caldera et Johansson, 2013), dont la France (Chapelle et Eymeoud, 2017). Lorsque la demande augmente, l’offre de logements neufs tarde à s’ajuster pour des raisons techniques (délais de construction), administratives (dépôt de permis de construire, recours) ou politiques (zonages fonciers malthusiens). D’où un ajustement du marché par une augmentation des prix.

3. Du côté de la demande : les « fondamentaux »

C’est sur la demande que porte l’essentiel des travaux sur les déterminants du prix des logements, dont Girouard et al. (2006) et André (2010) présentent des synthèses. Pour faire un point sur la littérature, nous avons analysé une petite centaine d’articles de revues scientifiques, de chapitres d’ouvrages ou de documents d’institutions de recherche ont été dépouillés. Pour chaque point ci-après, nous indiquons en note quelques auteurs souvent cités et une brève citation d’un article (parfois deux) est généralement faite dans le texte pour illustrer les conclusions[2].

Le premier facteur qui influence la demande de logement est la « capacité d’endettement des ménages » (Antipa et Lecat, 2013) ou « le service de la dette d’un emprunteur » (Lalliard, 2017), qui dépendent du revenu, du taux d’intérêt et des modalités de l’emprunt. La base microéconomique est ici solide : c’est la condition mise par le banquier pour accorder un prêt. En France, par exemple, il demande que la mensualité ne dépasse pas le tiers du revenu du ménage emprunteur. Des fondements microéconomiques existent aussi pour le rôle de la démographie, des politiques publiques, des anticipations des acteurs et de l’inflation, qui sont généralement inclus dans ces « fondamentaux », que nous allons examiner successivement.

3.1. Le revenu des ménages

Le revenu des ménages et son évolution est un déterminant du prix des logements pour la plupart des auteurs[3]. C’est ainsi que « Miles et Pillonca (2008) fournissent une décomposition des changements des prix des logements de 1996 à 2006 pour 14 pays de l’OCDE, basée sur un modèle calibré simple. Les résultats suggèrent que la croissance du revenu réel a contribué à la croissance des prix immobiliers pour 30% à 40%. Cette contribution du revenu réel est très forte en Norvège (57%) et tout particulièrement en Irlande (108%). A l’opposé, la contribution du revenu réel a été modeste aux Pays-Bas (22%) et en Italie (9%) » (André, 2010).

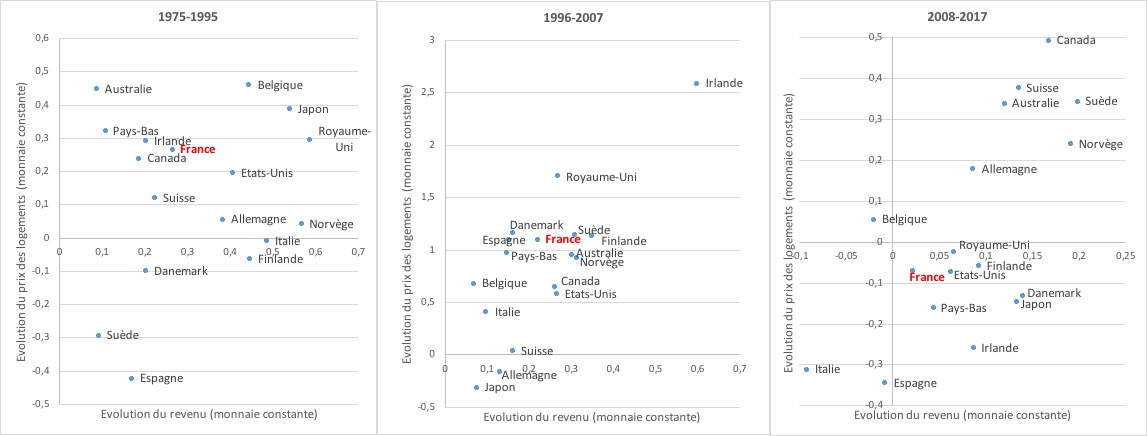

A titre d’illustration, la figure 3 montre la relation entre l’évolution du PIB et celle du prix des logements pour 17 pays et trois périodes[4]. Entre 1975 et 1995, aucune relation nette n’apparaît. Entre 1996 et 2007, la liaison est forte : le prix des logements diminue dans des pays où le PIB augmente peu (Japon, Allemagne) et il augmente quand le PIB augmente davantage (Irlande). Après 2007, la liaison se maintien, avec cinq pays qui se détachent dans le quadrant Nord-Est (Canada, Suisse, Australie, Suède, Norvège) et deux dans celui du Sud-ouest (Espagne, Italie), la France étant dans le bas du peloton.

Figure 3. Evolutions du revenu des ménages (= PIB) et du prix des logements

[caption id="attachment_4745" align="aligncenter" width="1147"] Source : Mack Adrienne, Enrique Martínez-García (2011), Banque fédérale de Dallas, op. cit.[/caption]

Source : Mack Adrienne, Enrique Martínez-García (2011), Banque fédérale de Dallas, op. cit.[/caption]

3.2. Le taux d’intérêt et les conditions de prêt

3.2.1. Le taux d’intérêt

Le taux d’intérêt réel des emprunts immobiliers est une variable explicative du prix des logements pour la plupart des auteurs[5]. André (2010) indique, pour le dernier boom immobilier, que « les taux d’intérêt des emprunts immobiliers ont considérablement baissé entre 1990 et 2007, en termes nominaux et réels. Dans les pays étudiés, (…) les taux d’intérêt réels sont passé de plus de 7% à environ 3,5% », ce qui se traduit par « une influence majeure de ces bas taux d’intérêt sur le prix des logements »[6].

Quelques économistes, dont certains très reconnus, comme Glaeser et al. (2013), doutent du rôle majeur de la baisse des taux d’intérêt dans le dernier boom des prix, et ils avouent l’inconfort de leur position : « alors que notre analyse montre qu’une explication possible de ce boom, i.e. les conditions faciles de crédit et en particulier les bas taux d’intérêt, ne peut expliquer la majeure part de l’évolution des prix, nous ne sommes pas capables de proposer une hypothèse alternative satisfaisante ».

La figure 4 montre les taux des obligations assimilables du Trésor (OAT), prises comme approximation du taux d’intérêt des emprunts, pour neuf pays pour lesquels l’OCDE fournit des données remontant à 1980. Les raisons de cette baisse des taux d’intérêt rapide dans les années 1990 et le début des années 2000, et qui se poursuit depuis, dépassent l’objet de cet article. Taylor (2009), très souvent cité sur cette question, considère qu’il ne s’agit pas d’une surabondance de l’offre de crédit ou de l’épargne à l’échelle mondiale, mais de politiques des autorités monétaires qui ont fait dévier les taux d’intérêt de leur niveau d’équilibre pour prévenir une crise économique.

Figure 4. Taux des Bons du Trésor à 10 ans (monnaie constante)

[caption id="attachment_4742" align="aligncenter" width="350"] Source : OCDE (taux des OAT à 10 ans). Déflateur : indice des prix à la consommation (OCDE)[/caption]

Source : OCDE (taux des OAT à 10 ans). Déflateur : indice des prix à la consommation (OCDE)[/caption]

3.2.2. Les modalités de prêt

Les modalités des prêts contribuent aussi à expliquer le prix des logements, à travers la capacité d’endettement des ménages ou le rapport mensualité / revenu (sur ces points, voir en particulier André, 2010). Il s’agit de la durée des prêts, de l’apport personnel de l’emprunteur, des taux d’intérêt fixes ou variables (voir aussi : Girouard et al., 2006), de reports dans le temps du remboursement du capital, de renégociation des prêts, de la régulation ou dérégulation du marché des prêts (voir aussi : Girouard et al., 2006 ; Favara et Imbs, 2015), ou encore d’autres modalités du crédit immobilier (exemples : subprime ; voir aussi : Mian et Sufi, 2009 ; Dell’Ariccia et al. 2008) et, plus largement, d’innovations financières (exemple : titrisation ; Girouard et al., 2006 ; André, 2010).

Par exemple, Favara et Imbs (2015) estiment, à partir d’une quasi-expérience que, pour les Etats-Unis, « entre 1994 et 2005, la dérégulation peut expliquer entre la moitié et les deux tiers du volume des prêts, et entre un tiers et la moitié de la hausse des prix immobiliers ».

Dans un article souvent cité, Mian et Sufi (2009) montrent l’accroissement des prêts subprime entre 2002 et 2005 aux Etats-Unis et les défauts de paiement que cela entraîne en 2007. Selon les résultats des auteurs, le changement de régime 2002-2005 s’explique par une politique nouvelle de gestion des risques des banques.

3.3. La démographie

La plupart des auteurs considèrent que la demande de logements dépend aussi de la démographie[7]. Par exemple, dans le cas français, Simon et Essafi (2017) estiment qu’un accroissement de 1% de la population fait augmenter de 4% (maisons) ou 5% (appartements) le prix des logements. Il s’agit, en particulier, de l’arrivée ou du retrait du marché immobilier de baby ou de papy boomers, de l’évolution de la taille des ménages (veuvage lié au différentiel de mortalité hommes – femmes, décohabitation de jeunes, divorce), des migrations internationales. Dans le cas français, pour 1% de retraités supplémentaires par rapport aux actifs, le prix des maisons baisse de 4% et celui des appartements de 5% (Simon et Essafi, 2017).

Takáts (2012), à partir de données de 22 pays développés suivis de 1970 à 2009, montre que, toutes choses égales par ailleurs, « dans les économies avancées la croissance démographique a fait augmenter les prix réels de logements d’environ 30 points de base par an durant les 40 dernières années en comparaison d’une démographie neutre », soit + 11% en 40 ans. L’auteur ajoute que l’évolution démographique « fera baisser les prix réels des logements d’environ 80 points de base par an durant les 40 années à venir », ce qui correspond à une baisse d’un tiers du prix. Il explique ces résultats par le vieillissement de la population et le comportement des différentes classes d’âge, dans l’hypothèse économique du cycle de vie.

L’accent est souvent mis sur les migrations internationales. C’est ainsi que, selon Gonzales et Ortega (2009), le flux d’immigration en Espagne (1998-2008) a entraîné une augmentation des prix des logements de 37% (chiffre ramené à + 16% dans l’article publié qui se rapporte à la période 2000-2010, compte tenu de l’éclatement de la bulle en 2008 ; cf. Gonzales et Ortega, 2013).

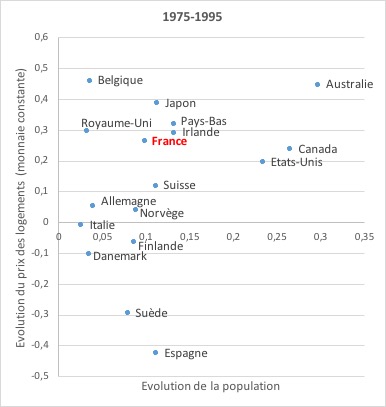

La figure 5 renseigne l’évolution de la population et celle du prix des logements. La liaison est mauvaise entre 1975 et 1995, certains pays, comme la Suède ou l’Espagne, étant excentrés du nuage de points. Elle semble meilleure entre 1996 et 2007, l’Allemagne et le Japon d’un côté, avec leur population déclinante et l’Irlande de l’autre, où elle augmente fortement, expliquant une bonne part de ce lien. Entre 2008 et 2017 le nuage de points est assez dispersé.

Figure 5. Evolutions de la population et du prix des logements

[caption id="attachment_4768" align="aligncenter" width="386"] Source : Prix des logements : Mack Adrienne, Enrique Martínez-García (2011), Banque fédérale de Dallas, op. cit. Population : Banque mondiale.[/caption]

Source : Prix des logements : Mack Adrienne, Enrique Martínez-García (2011), Banque fédérale de Dallas, op. cit. Population : Banque mondiale.[/caption]

3.4. Les politiques publiques

Les politiques publiques influencent la demande de logements de différentes manières. Il s’agit, tout d’abord, des politiques du logement comme, par exemple, les aides à la personne (y compris aux locataires lorsque cela crée de nouvelles incitations pour des ménages à aller sur le marché) ou à l’accession à la propriété. La fiscalité intervient par de multiples dispositions (André, 2010) : déductibilité des intérêts d’emprunts du revenu imposable, non-imposition de plus-values ou de loyers imputés de propriétaires-occupants, droits sur les transactions à titre onéreux ou sur les successions, avantages fiscaux pour des logements destinés à la location. Elles ont généralement pour effet d’augmenter la demande, donc de pousser à la hausse des prix et d’augmenter leur volatilité (André, 2010).

D’autres variables financières sont également étudiées, jouant souvent de façon indirecte : le contrôle de la masse monétaire par la Banque centrale et les taux directeurs de refinancement des banques (Del Negro et Otrok, 2007 ; Taylor 2009), ou la réglementation sur les fonds propres des banques. Taylor est très souvent cité en tant qu’inventeur d’une loi qui porte son nom sur le « bon » niveau des taux d’intérêt. Il conclut que « les décisions [des banques centrales] ont fait tomber les taux d’intérêt sous le niveau que suggère l’expérience historique. Cet écart est une mesure empirique de la politique monétaire trop accommodante menée [entre 2002 et 2006] ». Goodhart et Hofmann (2008), très souvent cités eux aussi, montrent à partir de 17 pays analysés sur 35 ans, le lien entre la masse monétaire et le prix des logements, particulièrement fort entre 1985 et 2006. Ils l’expliquent par un modèle de gestion de portefeuille et de cycle de vie : « un accroissement de la masse monétaire change le stock et l’utilité marginale des actifs financiers par rapport au stock et à l’utilité marginale des actifs réels. Les agents restaurent l’équilibre de leur portefeuille d’actifs ».

3.5. Le futur : anticipations et inflation

3.5.1. Les anticipations

Les anticipations des acteurs peuvent faire dévier le prix des « fondamentaux ». Un des auteurs les plus souvent cités sur cette question est R. Shiller, prix Nobel d’économie et coauteur de l’indice national des prix immobiliers aux Etats-Unis : « S&P/Case-Shiller ».

Shiller constate que le rapport loyer/prix des logements est anormalement bas au début des années 2000 comparé au rendement d’actifs financiers. Pour expliquer cette anomalie, il s’inscrit dans le courant de l’économie comportementale, en accordant une grande place au comportement psychologique des acteurs : « il n’est pas possible d’expliquer le boom par des ‘fondamentaux’ ; une théorie psychologique représentant le boom par un mécanisme de rétroaction (feedback mechanism) ou d’épidémie sociale qui voit le logement comme une grande opportunité d’investissement correspond mieux aux faits » (Shiller, 2007).

3.5.2. L’inflation

L’inflation est souvent un élément qui accélère la formation de bulles, les opérateurs choisissant l’immobilier, considéré comme un placement refuge (Favilukis, 2017 ; Tsatsaronis et Zhu, 2004 ; André, 2010). Dans un article souvent cité, Tsatsaronis et Zhu, en analysant 17 pays durant les années 1970 et 1980 (marquées par une très forte inflation), concluent que « l’inflation compte pour plus de la moitié des variations des prix des logements à un horizon de cinq ans. A court terme, l’impact est plus important. (…) Il y a deux explications à ces résultats. La première est la double fonction de l’immobilier, bien de consommation et investissement. (…) La seconde est liée à l’impact de l’inflation sur le coût du crédit, qui suggère qu’une plus forte inflation a un impact négatif sur le prix des logements ».

*

* *

Revenu des ménages, taux d’intérêt et conditions de prêt, démographie, politiques publiques, anticipations contribuent à expliquer la demande de logements, donc leur prix : une demande accrue du fait de telle ou telle de ces variables entraîne une augmentation des prix lorsque l’offre s’ajuste lentement. Les faits ne semblent pas infirmer cette loi basique, en particulier pour expliquer le boom international de prix sans précédent entre 1996 et 2007 : c’est la conclusion de la plupart des auteurs. Toutefois, les liaisons statistiques que nous venons d’illustrer en longue période pour une vingtaine et pays sont inégales et parfois faibles. On peut penser que la raison tient au fait que chacun de ces déterminants fondamentaux n’agit pas seul et isolément : ils se combinent, comme toujours en économie, pour déterminer un prix d’équilibre du marché. Des modèles sont nécessaires pour étudier cette combinatoire, ce qui renvoie à un second article.

Jean Cavailhès

Mai 2018

Références

André C., 2010. « A bird’s eye view of OECD housing markets », OCDE, Economics department Working Papers, n° 746.

Antipa, P., Lecat R. 2013. « Bulle immobilière et politique d’octroi de crédits. Enseignements d'un modèle structurel du marché français de l'immobilier résidentiel », Revue de l'OFCE, 2013/2 N° 128, pp. 163-187.

Caldera A., JohanssonÅ, 2013. « The price responsiveness of housing supply in OECD countries », Journal of Housing Economics 22, pp. 231–249.

Case K.E., Shiller R.J., 2003. “Is there a bubble in the housing market? ”, Brookings Papers on Economic Activity , vol. 2003 (2), pp. 299-342.

Chapelle G., Eymeoud J.B., 2017. « The extensive and intensive margin of housing supply », in : Chapelle G., « Land and the housing market », Institut d’études politique de Paris, thèse de doctorat, pp. 12-49.

Del Negro M., Otrok C., 2007. “99 Luftballons: Monetary Policy and the House Price Boom across U.S. States,” Journal of Monetary Economics, 54, 1962–1985.

Eurostat, 2013. « Handbook on Residential Property Prices Indices (RPPIs) » http://ec.europa.eu/eurostat/documents/3859598/5925925/KS-RA-12-022-EN.PDF.

Favara G., Imbs J., 2015. “Credit supply and the price of housing”, The American Economic Review, vol. 105 (3), pp. 958-992.

Favilukis J., Ludvigson S.C., Van Nieuwerburgh S., 2017. « The macroeconomic effects of housing wealth, housing finance, and limited risk-sharing in general equilibrium », Journal of Political Economy, vol. 125 (1).

Girouard N., Mike K., van den Noord P., André C., 2006. « Recent house price developments : The role of fundamentals », OCDE, Economics department working paper n° 475.

Glaeser E.L., Gottlieb J.D., Gyourko J., 2013. « Can cheap credit explain the housing boom? », in : Glaeser Edward L., Todd Sinai, editors, « Housing and the financial crisis », pp. 301 – 359.

González L., Ortega F. (2009). « Immigration and Housing Booms: Evidence from Spain », IZA Discussion Paper No. 4333 July 2009

González L., Ortega F. (2013). « Immigration and Housing Booms: Evidence from Spain », Journal of Regional Science, vol. 53 (1), pp. 37–59.

Goodhart, C., Hofmann B., 2008. “House Prices, Money, Credit, And the Macroeconomy,” Oxford Review of Economic Policy, 24, 180–205.

Himmelberg C, Mayer C, Sinai T, 2005. “Assessing high house prices: Bubbles, fundamentals and misperceptions”, The Journal of Economic Perspectives, vol. 19 (4), pp. 67-92.

Knoll, K., M. Schularick and T. Steger (2017). No price like home: Global house prices, 1870– 2012. American Economic Review 107: 331–353.

Lalliard A., 2017. « Détecter autrement les tensions sur le marché immobilier résidentiel », Bulletin de la Banque de France, n° 210, p.15-22.

Le Bayon S., Péléraux H., 2006. « L’exubérance rationnelle de l’immobilier », Revue de l’OFCE, 96 : 83-114.

Leamer, E.E., 2007. “Housing IS the Business Cycle”, NBER Working Paper No. 13428, in Proceedings - Economic Policy Symposium - Jackson Hole, ed. by F. K. City, 149–233.

Mack A., Martínez-García E., 2011. "A Cross-Country Quarterly Database of Real House Prices: A Methodological Note.", Globalization and Monetary Policy Institute Working Paper n° 99, Federal Reserve Bank of Dallas.

Mian A., Sufi A., 2009. « The Consequences of Mortgage Credit Expansion: Evidence from the U.S. Mortgage Default Crisis », The Quarterly Journal of Economics, Vol. 124 (4).

Miles D., Pillonca V., 2008. “Financial Innovation and European Housing and Mortgage Markets”, Oxford Review of Economic Policy, Vol. 24 (1), pp.145-175.

Shiller R.J., 2007. « Understanding recent trends in house prices and home ownership », Cowles Foundation Discussion Paper, 1630.

Simon A., Essafi, Y., 2017. « Concurrence générationnelle et prix immobiliers », Revue d'Economie Régionale et Urbaine, (1), pp. 109-39.

Smith L.B., Rosen K.T., Fallis G., 1988. “Recent developments in economic models of housing markets”, Journal of Economic Literature, vol. 26 (1), pp. 29-64.

Takáts E., 2012. « Aging and house price », Journal of Housing Economics, vol. 21 (2), pp. 131-141.

Taylor J.B., 2009. « The financial crisis and the policy responses: An empirical analysis of what went wrong », NBER Working Paper No 14631.

Tsatsaronis K., Zhu H., 2004. « What drives housing price dynamics: cross country evidence », BIS Quarterly review, p. 65‑78.

[1] Plus de 100% : Albanie, Australie, Bulgarie, Danemark, Espagne, Estonie, France, Irlande, Lettonie, Lituanie, Norvège, Roumanie, Royaume-Uni, Russie, Suède, Ukraine. Entre 50 et 100% : Belgique, Bulgarie, Canada, Estonie, Etats-Unis, Finlande, Grèce, Hongrie, Italie, Lituanie, Nouvelle Zélande, Pays-Bas. Entre 0 et 50% : Corée, Croatie, Pologne, Portugal, République Tchèque, Serbie, Slovaquie, Slovénie, Suisse. < 0% : Allemagne, Croatie, Israël, Japon, Turquie.

[2] Pour des références plus complètes, voir : Cavailhès J. « Prix des logements : les fondamentaux à l’épreuve des faits », 4ème séminaire du CREM, Université Paris Dauphine, 18 avril 2018 (disponible auprès de l’auteur ou du responsable du site).

[3] Voir, par exemple, André, 2010 ; Girouard et al., 2006 ; Mian et Sufi, 2009 ; Tsatsaronis et Zhu, 2004 ; dans le cas de la France, voir par exemple : Antipa et Lecat, 2013 ; Avouyi-Dovi et al., 2014 ; Lalliard, 2017 ; Le Bayon et Péléraux, 2006 ; Moëc, 2006.

[4] Les figures de cet article ont valeur illustrative, permettant au lecteur de voir l’allure générale du nuage de points et de situer tel ou tel pays dans l’ensemble. Les articles, cités dans le texte ou en notes, résultent d’analyses théoriques ou économétriques rigoureuses, qu’il est impossible de développer ici.

[5] Voir par exemple : André, 2010 ; Girouard et al., 2006 ; Goodhart et Hofmann, 2008 ; Himmelberg et al., 2005 ; Taylor, 2009 ; Tsatsaronis et Zhu, 2004 ; dans le cas de la France, voir par exemple : Antipa et Lecat, 2013 ; Avouyi-Dovi et al., 2014 ; Bessone et al., 2006 ; Lalliard, 2017 ; Le Bayon et Péléraux, 2006 ; Moëc, 2006). Toutefois, quelques voix discordantes se font entendre (par exemple: Glaeser et al., 2013).

[6] Miles et Pillonca (2008) attribuent une partie de l’augmentation des prix des logements à la diminution des taux d’intérêt, qui rend compte, toutes choses égales par ailleurs, de 30% à 70% de la hausse des prix selon les pays.

[7] Voir par exemple : André, 2010 ; Girouard et al., 2006 ; Tsatsaronis et Zhu, 2004 ; dans le cas de la France, voir par exemple : Antipa et Lecat, 2013 ; Avouyi-Dovi et al., 2014 ; Le Bayon et Péléraux, 2006 ; Simon et Essafi, 2017.